税務調査・無申告

税務調査・無申告 期限後申告はデメリットのみですが、それでも提出してほしい理由

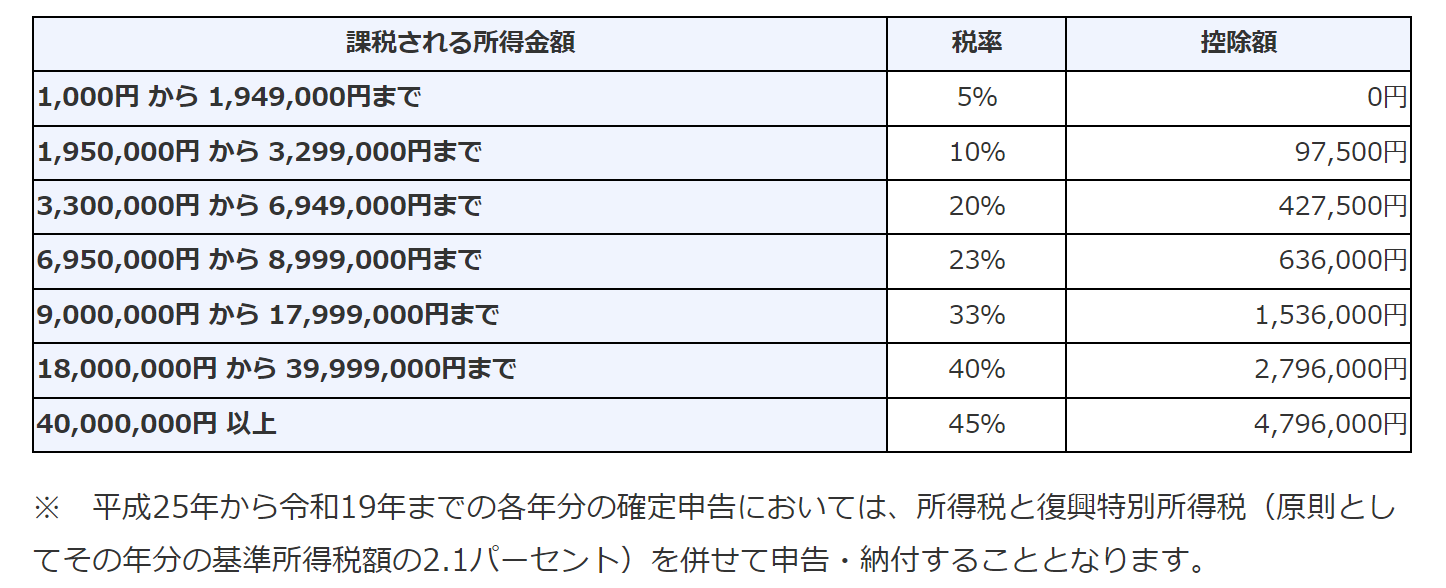

期限後申告とは、申告期限を過ぎてから申告書を提出することです。通常の申告書と提出する内容は同様ですが、特典を受けることができなくなるなどのデメリットばかりです。どのようなデメリットがあるかをまとめてみるとともに、それでも申告書を提出してほし...

税務調査・無申告

税務調査・無申告  個人の税金【所得税・住民税】

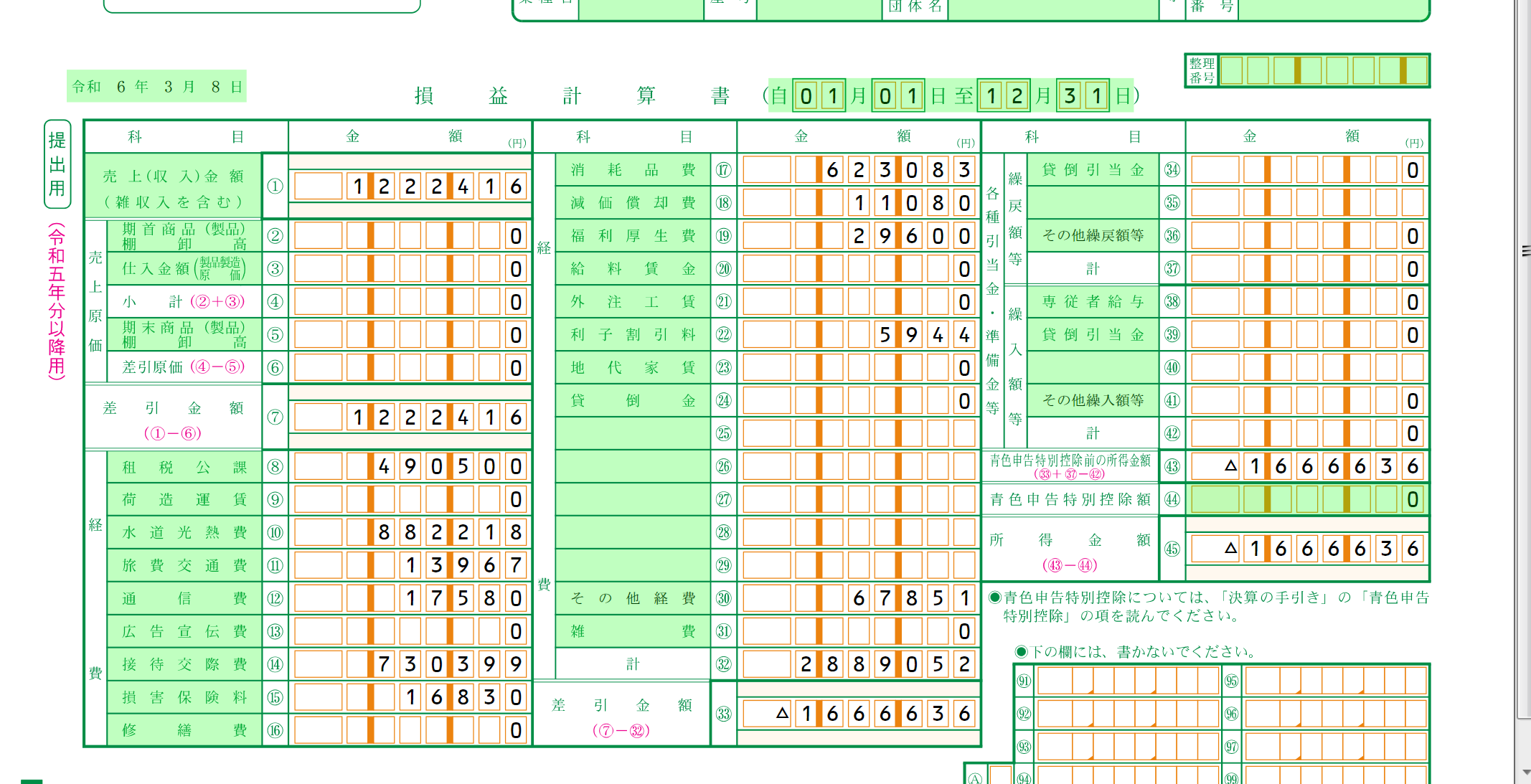

個人の税金【所得税・住民税】  消費税・インボイス

消費税・インボイス  生前の対策・贈与

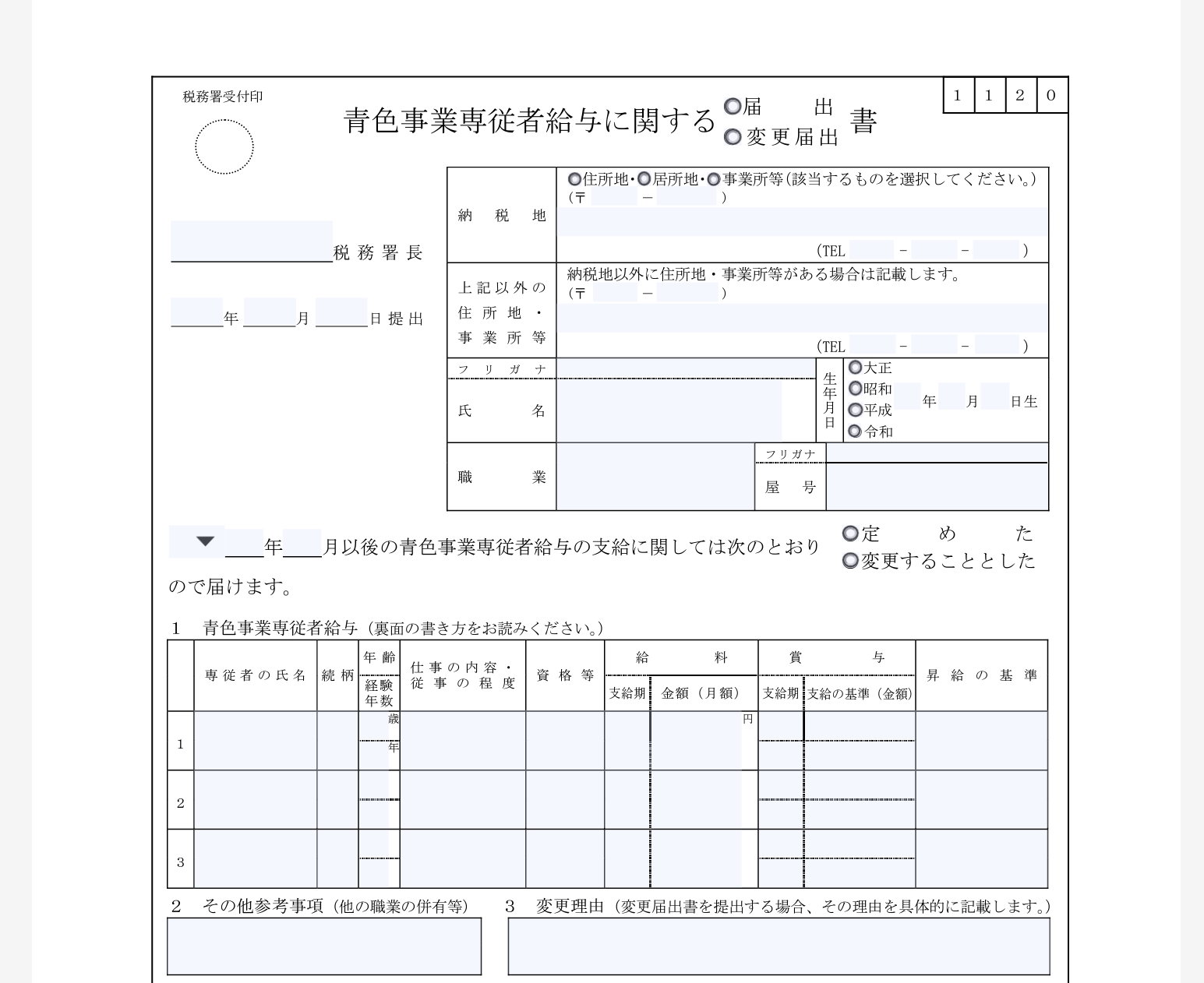

生前の対策・贈与  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  読書

読書  生前の対策・贈与

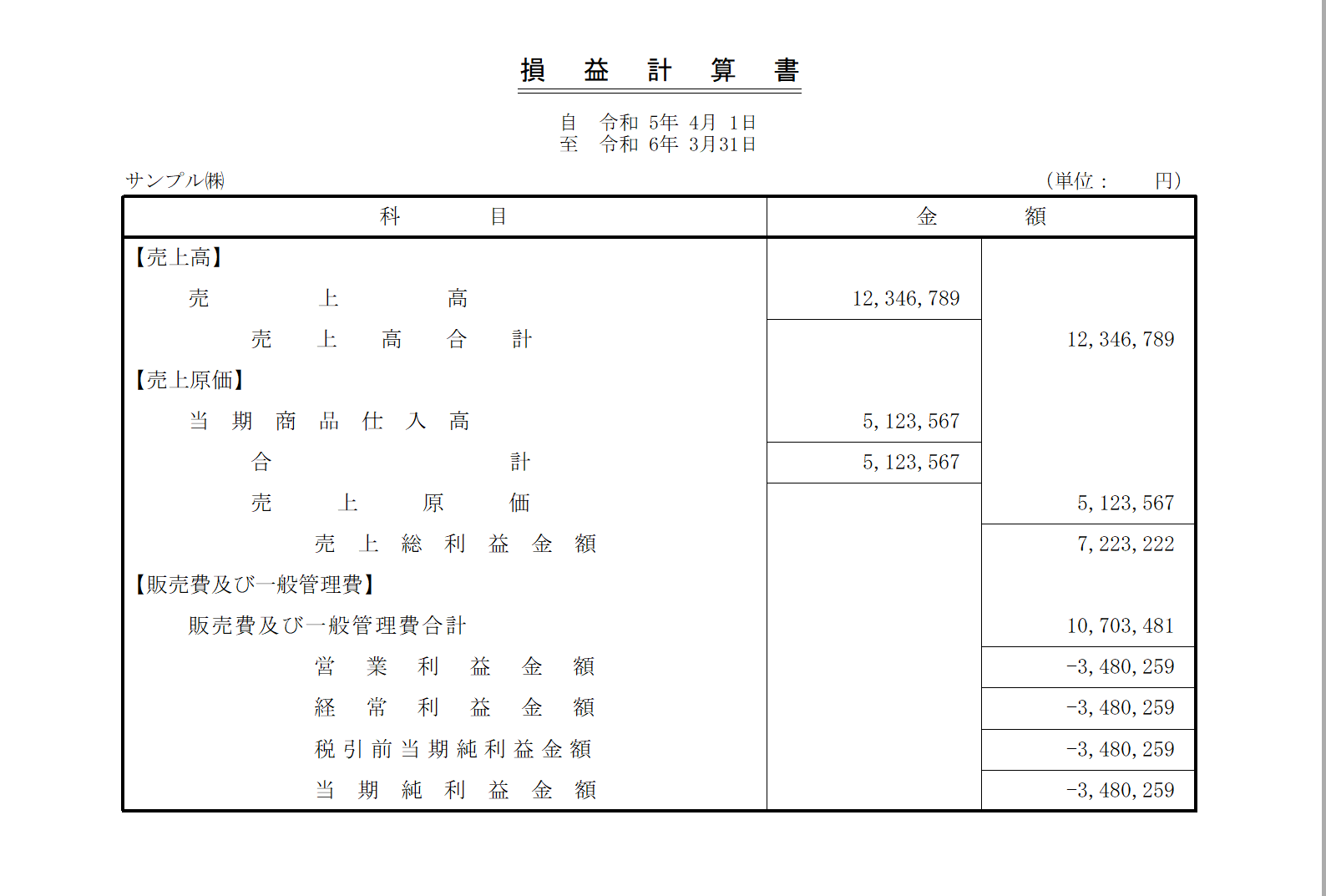

生前の対策・贈与  経理の基本

経理の基本  節税

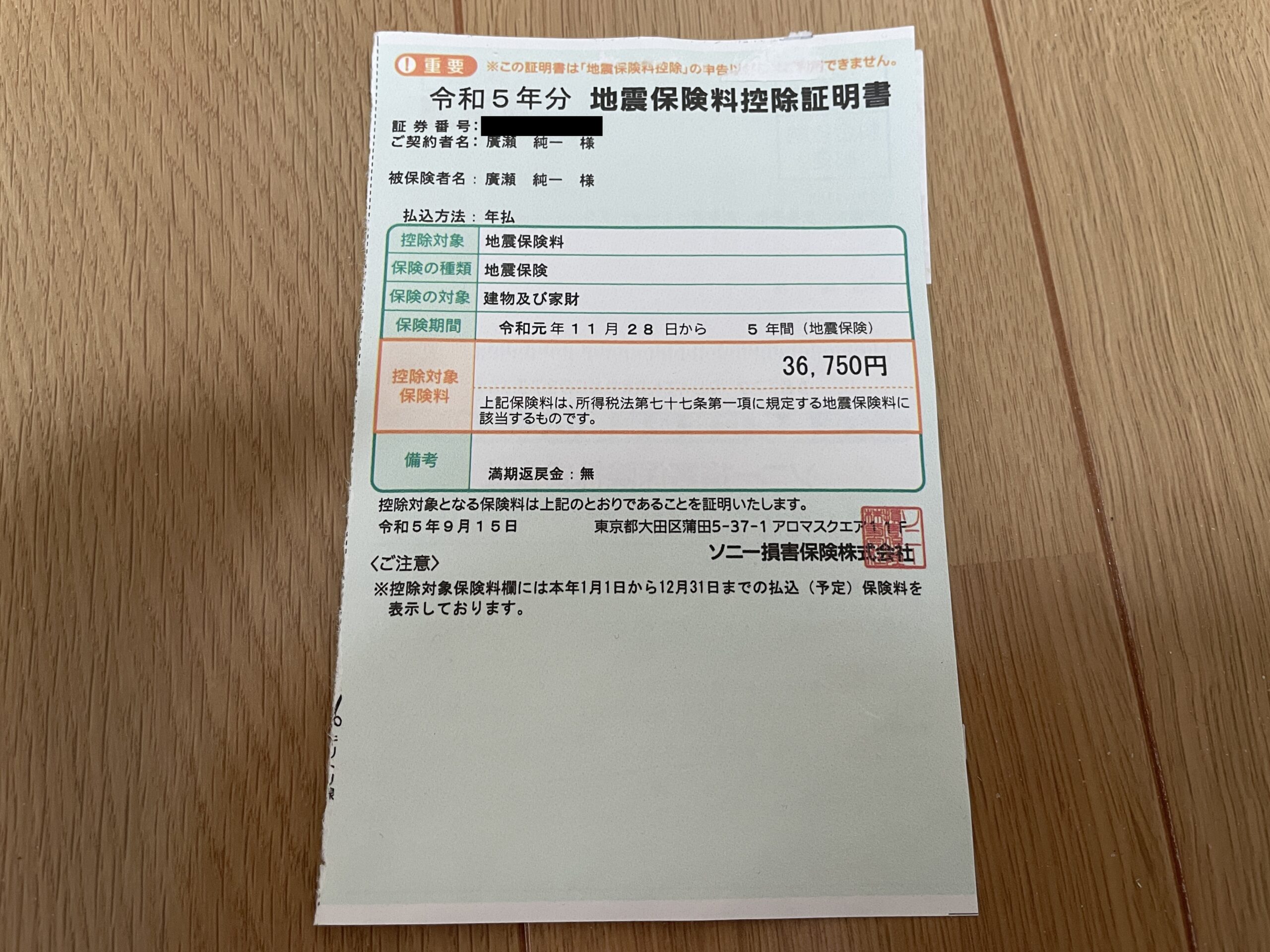

節税  相続税

相続税  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

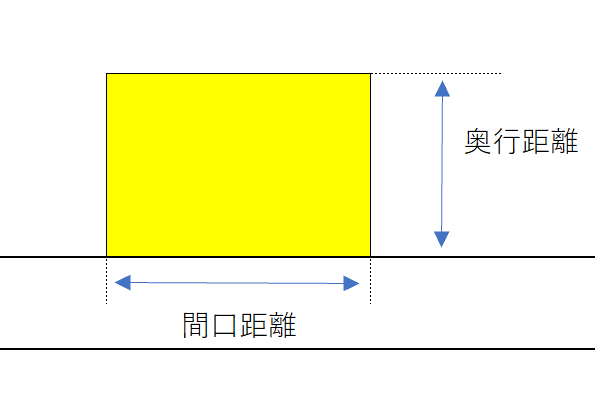

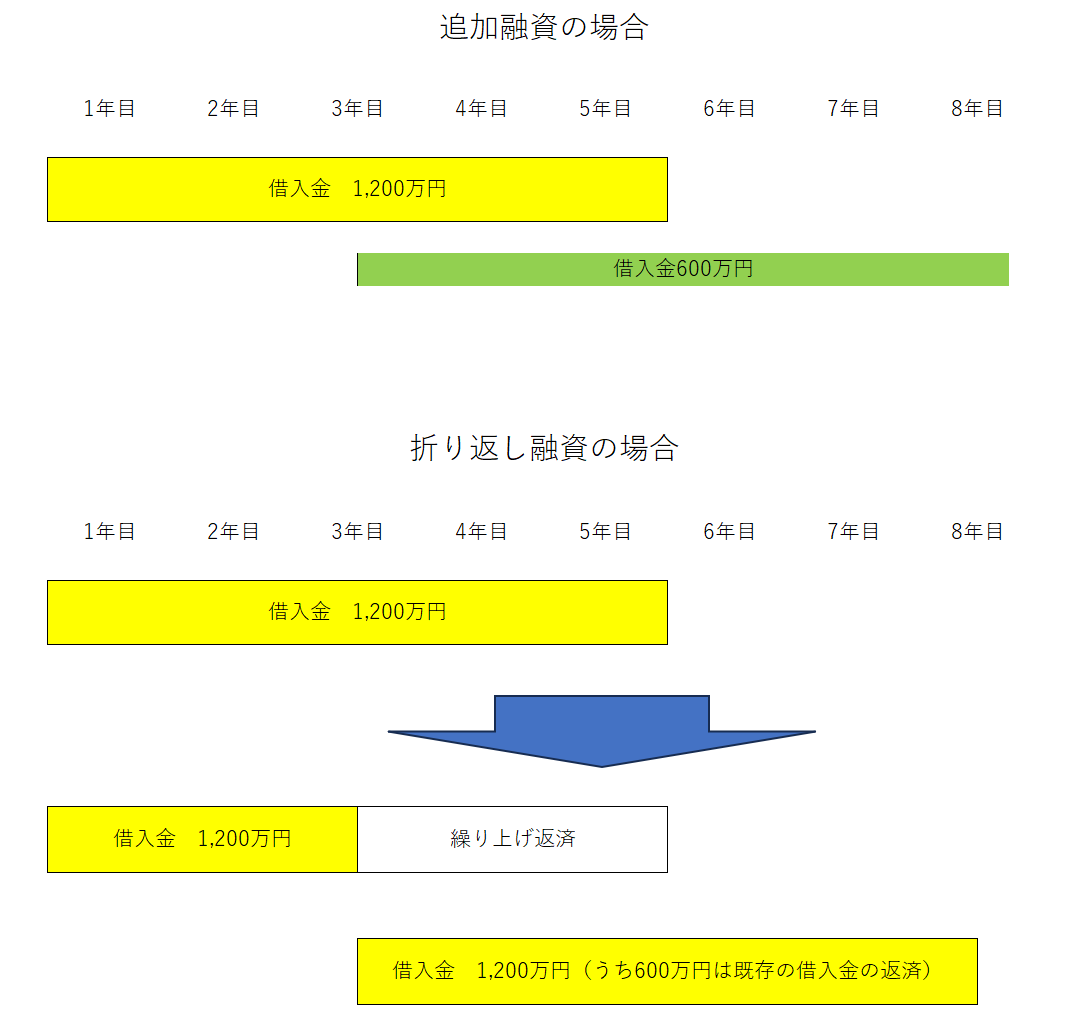

個人の税金【所得税・住民税】  銀行融資・資金繰り

銀行融資・資金繰り  相続税

相続税  個人の税金【所得税・住民税】

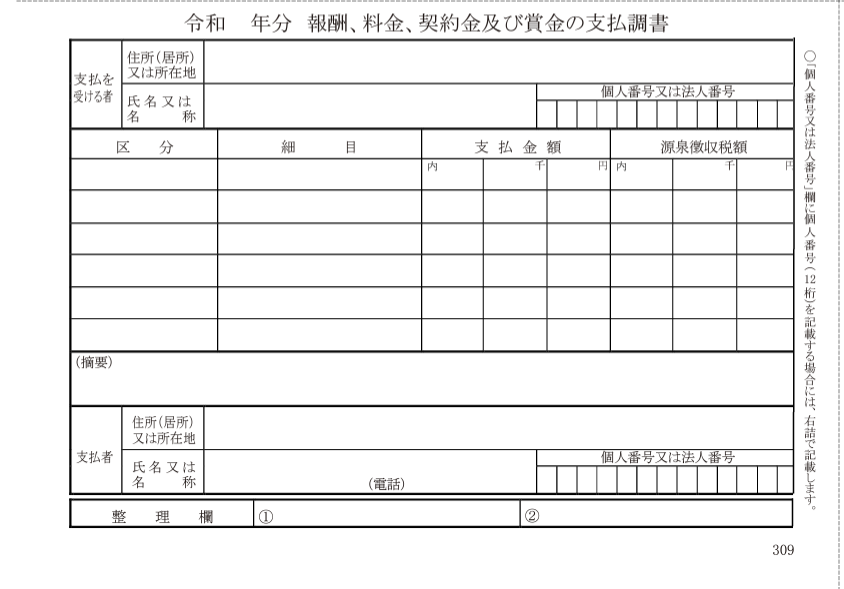

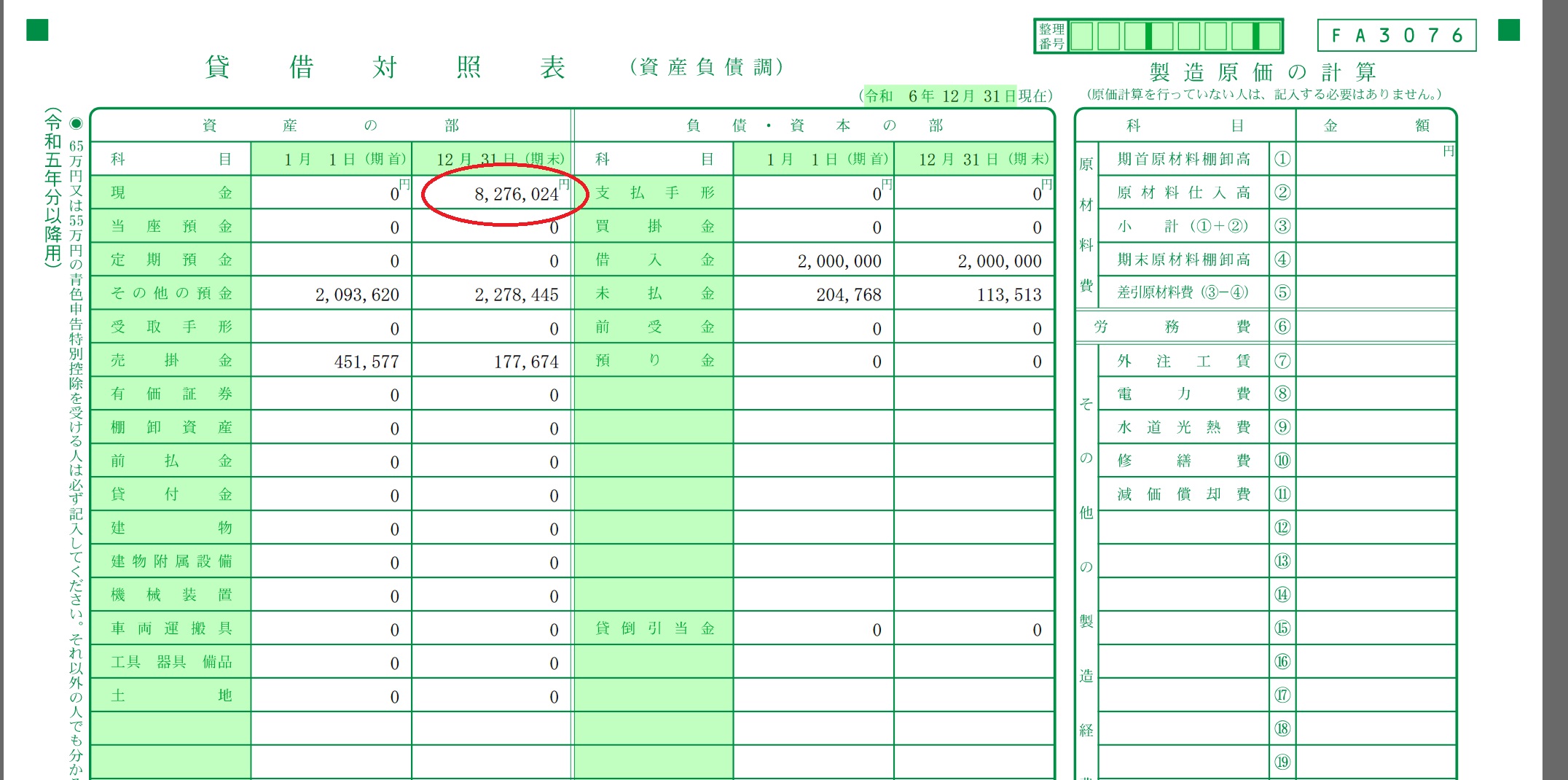

個人の税金【所得税・住民税】  経理の基本

経理の基本  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】