確定申告が終わったら、予定納税があるかどうかも把握しておきましょう。

今年納めた税額によっては、3月(振替納税の場合は4月下旬)以外の時期に納税が必要になる場合があります。

Contents

所得税の予定納税

所得税の予定納税とは、年間に納めた所得税が15万円以上だった場合に、その年間に納めた所得税の3分の1ずつを、7月と11月に納税することです。

令和6年分の予定納税であれば、

・令和5年分に納めた所得税の3分の1ずつを、令和6年分の所得税の仮払いとして7,11月に納める

・令和6年の確定申告の時に計算した所得税から、予定納税した所得税を引いて、残りを納める

といった流れです。

予定納税の金額は、所得税の確定申告書の右側の中ほどに記載されている、

所得税及び復興特別所得税の額(㊺欄)と源泉徴収税額(㊽欄)の金額を使用します。

(所得税及び復興特別所得税の額(㊺欄)- 源泉徴収税額(㊽欄))÷3

が、7月と11月の予定納税の金額になります。

上記の例で言えば、112,000円((346,221円-10,221円)÷3)を7月と11月に納めます。

ちなみに、所得税及び復興特別所得税の額(㊺欄)- 源泉徴収税額(㊽欄)が15万円未満の場合には予定納税はありません。

なお、業績が不振であったり、医療費がかさむなどして、納める税金が少なくなりそうであれば、減額の申請も可能です。

※令和6年分は定額減税が予定されているため、変更になる場合があります

消費税

消費税も同様に納税額によっては、前もって納税が必要になる場合があります。

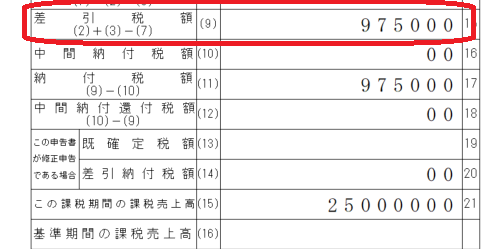

消費税の申告書の、差引税額(⑼欄)の金額が、

・48万円以上の場合、年1回

・400万円以上の場合、年3回

・4,800万円以上の場合、年11回

納税が必要になります。

納税額は、消費税及び地方消費税の合計((26)欄)もとに調べます。

年1回であるため、(26)欄の金額の半分を8/31までに納める必要があります。

(振替納税ならば9月下旬、令和6年は9/30です)

上記例であれば、624,900円です(1,249,900円÷2 百円未満は切捨)。

納税予定表の作成

個人事業主であれば、所得税・消費税・住民税・事業税と4種類あります。

確定申告が終わったら、住民税や事業税もおおまかに把握をしておきましょう

金額も決して少なくないため、思わぬ資金繰り悪化を招くこともあります。

そのようなことがないように、納税の予定表を作成しておくことをお勧めします。

概算でもいいので、確定申告が終わってからこのように作成をしておきましょう。

納付書が来て、慌てることはなくなります。

<大事なこと>

納税資金をあらかじめ見積もっておくことはとても大事です。

金額も少なくはないので、前もって準備しておきましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応