税金を安くするためには、ほとんどの場合がお金を消費します。

やり方を間違えると、資金繰りが悪化したり、生活が困窮してしまいます。

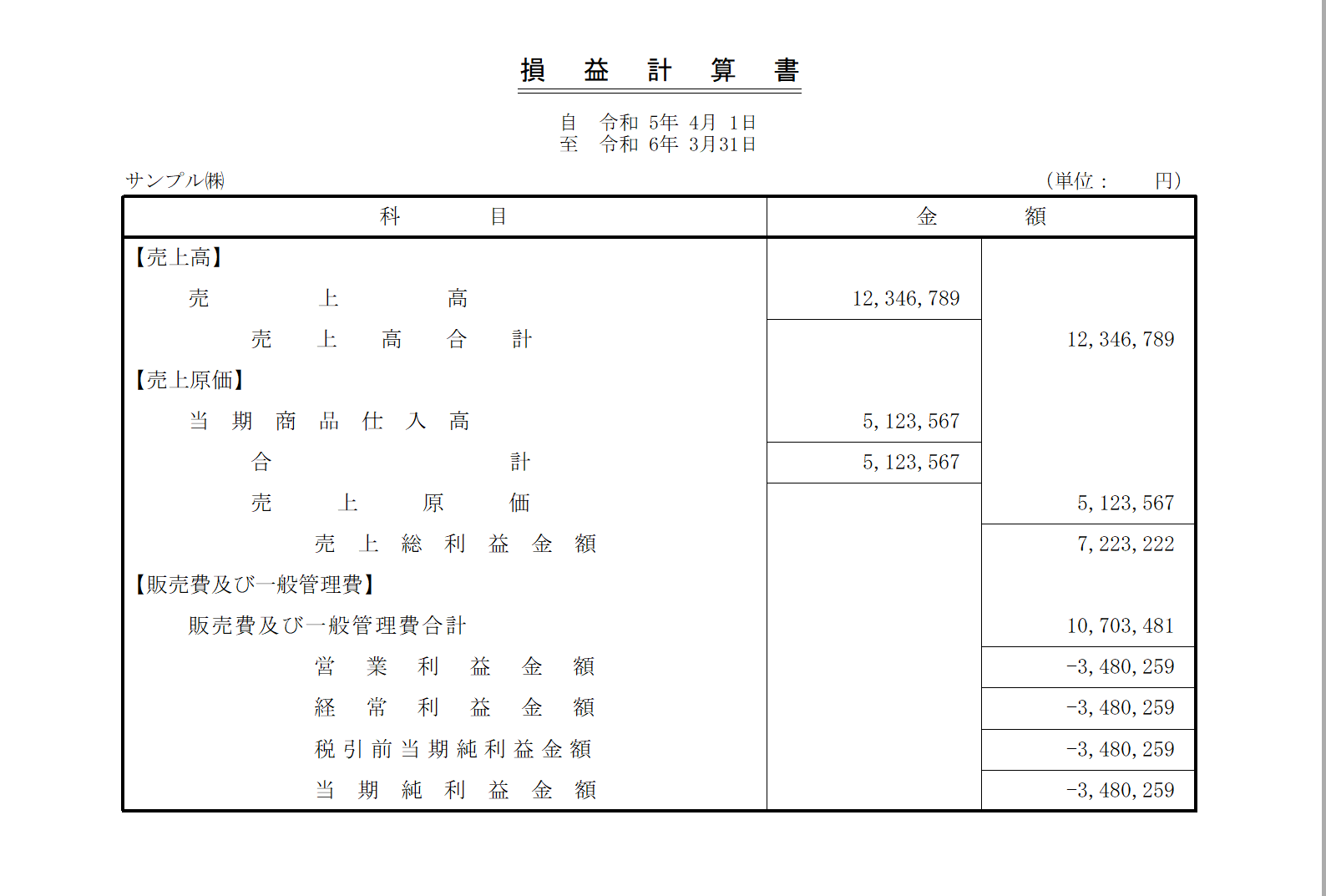

(赤字にすれば、確かに税金は減りますが…)

経費を増やす節税

税金を減らす一つの方法に、経費を増やすことがあります。

経費が減る → 利益が減る → 税金が減る という流れです。

この場合では、税金が減る以上にお金が減ってしまいます。

お金を稼ぐために仕事をしているのに、税金が払いたくないからと必要以上にお金を減らしてしまっては、本末転倒です。

もし決算対策で経費を使うのであれば、

・今年の着地点がはっきりしている

・お金にも余裕がある

・それを買うことで仕事のモチベーションが上がる

といったものへ投資していきましょう。

将来に備える節税、先送りする

節税のもう一つのパターンが将来に備える場合です。

代表例が、小規模企業共済です。

掛金の全額が所得控除(いわゆる経費みたいなもの)になって税金が少なくなるとともに、

将来のお金を積み立てることができます。

この小規模共済での節税にも欠点はあります。

まずひとつにお金を減らしてしまうことです。

小規模共済を掛けていることで、生活が困窮してしまっては元も子もありません。

掛金の減額はできるもののデメリットもあります。

将来にわたって払い続けなければならないということも忘れずに。

また、このお金は将来のための積み立てなので、その払ったお金は自由に使えません。

資金がロックされてしまいますので、当然ながら資金繰りに充てることはできません。

そして、解約してしまうと元本割れを起こすこともあります。

倒産防止共済掛金、生命保険、国民年金基金、イデコについても同様です。

このパターンの節税の特徴は、

・簿外にお金がたまるが、ロックされて自由に使えるわけではない

・解約の仕方を誤ると、お金が減ってしまい逆効果

・出口も大事(入金時には課税の対象になります)

です。

お金を減らさない節税

優遇措置を利用する

税金の計算をする場合、優遇措置というものも用意されています。

例えば、個人事業主であれば白色申告から青色申告に変えるだけで、最低でも10万円ほどの利益を圧縮することができます。

会計ソフトを使って、さらに電子申告すれば65万円ほど利益を圧縮できます。

この特徴はお金が減らない点です。

それ以外にも、

・設備(160万円以上の機械を買うなど)を導入すると、7%の税額控除

・従業員の給与が増えた場合の税額控除

などあります。

こういったものも、うまく活用できればお金を減らさずに税金を少なくできます。

まだ経費に入れられるものはないか確認する

決算書が出来上がっても、経費に入れられるものはないかきちんと確認しておきましょう。

・カードで払ってまだ支払っていないもの

・社会保険料

・〆後~決算日までの給与

など、細かい処理をこなせば結構あるものです。

決算書が完成したら、まだ経費にできるものはないか探しましょう

このようにするだけでもお金を減らさずに、税金を抑えることが可能です。

<大事なこと>

節税しても、それ以上にお金が減ってしまっては意味がなくなります。

まずは、お金を減らさずできる節税を目指していきましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応