お金を追加で借りる場合には、注意が必要です。

思わぬ形で資金繰りが圧迫することがあります。

返済額が増える

借入金の返済は損益計算書には表示されませんが、資金繰りを計算するうえではとても重要です。

利益は出ているのにお金が増えない…、の原因はここにある場合が結構あります。

この借入金の返済額、借りているお金が大きくなれば毎月の返済額が増えると思われがちです。

ところが、借りているお金は変わらないのに、返済額が増えることがあります。

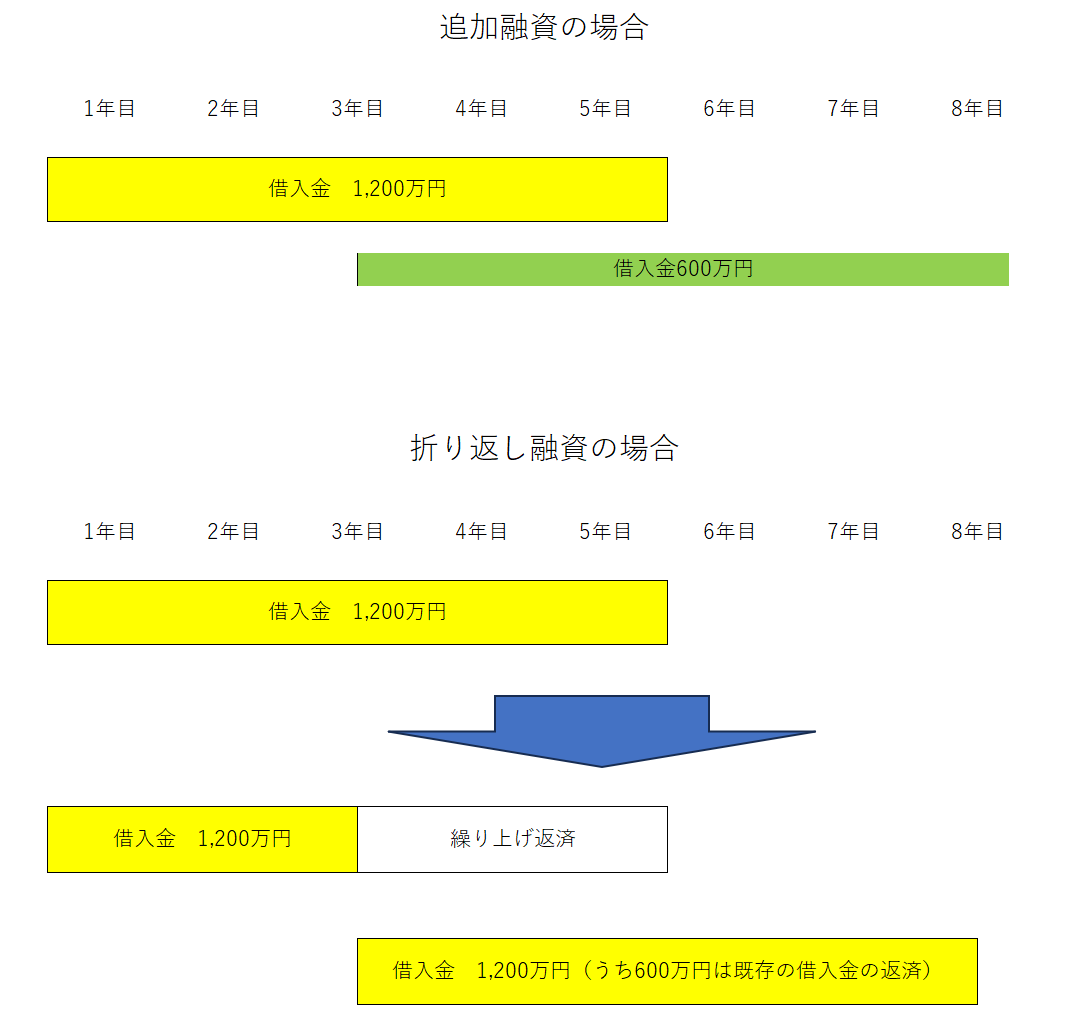

それは、新たに追加で融資を受ける場合です。

例えば、1,200万円を5年で返済する場合を考えてみます。この場合の返済額は、毎月20万円です。

そして、半分ほど返済したあと(残り600万円)、同じように600万円(返済期間5年、毎月10万円)の追加で融資を受けたとします。

すると、借入金の総額は1,200万円と当初に借りている金額と変わらないものの、既存の借入れの返済と新規の借入れの返済と重複している期間が生じてしまうため、毎月の返済額は30万円(既存の20万円+新規の10万円)と、1.5倍ほどの金額に膨らんでしまいます。

平均的な借入の返済期間(借入金÷返済額)も、当初は5年で借りていて、その後も同様の条件で融資を受けているにもかかわらず、4年(1,200万円÷30万円)に短縮してしまいます。

本数増加による資金繰り圧迫を防ぐには

このように本数が増えると、借入金の金額が変わらないにもかかわらず、返済額が増えてしまいます。

上記の例でも、借入金が1本増えただけでも、返済額が1.5倍になってしまいます。

さらに、2本、3本と増えれば、大幅に資金繰りを悪化させてしまいます。

これを防ぐために「折り返し融資」を活用しましょう。

折り返し融資とは、既存の借入金の半分から3分の1程度進んだところで、融資を受けたいお金を借りるのではなく、融資を受けたいお金+既存の借入金分の融資を受けて、そのお金で既存の借入金を返済する方法です。

上記の例でいれば、半分返済進んだところで600万円を追加で借りるのではなく、1,200万円を借りてそのお金で600万円の既存の融資を返済します。

同じ条件での融資であれば、600万円の融資を受けて、返済期間5年毎月の返済額20万円ということにすることができます。

折り返し融資は、言い換えれば、借入金をもとに戻すようなイメージでしょうか。

資金繰りを考えるなら、利息より毎月の返済額

ところで、折り返し融資は好まれない場合もあります。

金融機関側から見れば、返済期間が長くなればなるほど回収可能性は低くなります。

業績のいい会社であれば、お金を長く借りてもらえるのでメリットになる反面、

業績の良くない会社であれば、お金を早く返してもらいたいのが本音です。

ここで利息の話が来たらどうするか?

上記の例で、仮に利息が1%上がったとしても、1,200万円であれば月1万円です。

毎月10万円の返済額が増えることに比べれば、資金繰りに与える影響は少ないです。

(これだけの理由で利息が1%上がるようなことはないでしょうが…)

万が一利息の話が来てしまったら、%でなく金額で判断しましょう。

明らかに、返済額に比べれば資金繰りに与える影響は少ないはずです。

なお、この折り返し融資、金融機関から提案してくれることもありますが、

提案がなかったら、こちらから交渉していきましょう。

<この記事の考え>

追加でお金を借りたい場合には、単純に追加で融資を受けるのではなく、折り返し融資も検討していきましょう。借入金の本数増加が、思わぬ資金繰りの悪化を招きます。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応