白色申告であっても、青色申告の10万円控除であっても、決算書の作成には帳簿の作成と保存は必要です。手間がかかりますが、帳簿を作成するメリットもあります。

帳簿の作成

個人事業を行っていれば確定申告書の提出しますが、

その際には白色申告であれば「収支内訳書」を、

青色申告であれば、「青色申告決算書」の作成が必要です。

名前の違いはあるものの、いずれも売上から経費を差し引いて利益を計算する決算書です。

ところで、この決算書の作成には、単純にレシートから電卓をたたいて、集計するだけではダメです。

必ず帳簿の作成が必要です。本来はこの帳簿をもとにして、収支内訳書や青色申告決算書の作成が必要です。

ところで以前は、白色申告であれば帳簿の作成は不要でしたが、現在では白色申告であっても帳簿の作成は必要です。そのため、白色申告と青色申告の10万円控除との違いは特にありません。

決算書の記載するところも、売上と仕入を月別に記載すべきか、合計額を記載するくらいしか違いはありません。

なお、収支内訳書は2ページ、青色申告決算書は4ページありますが、

青色申告の10万円控除であれば、4ページ目の貸借対照表は必要ありません。実質3ページです。

青色申告をするには届出が必要ですが、期限は3/15です。

この記事を書いているのが4/1なので令和6年の申告には間に合いませんが、令和7年の申告には間に合いますので、検討してみてもいいのではないでしょうか。

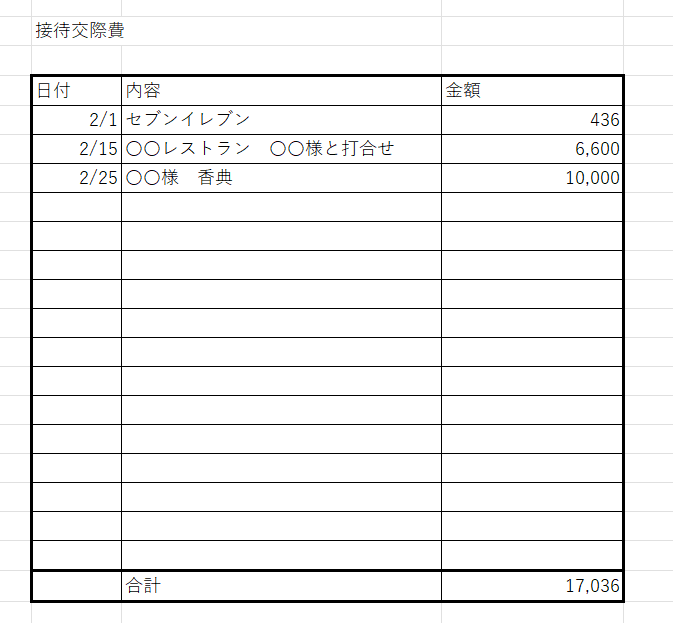

帳簿の作成の仕方

帳簿の作成方法は、勘定科目別に

・日付

・金額

・支払先

・内容

を記載します。

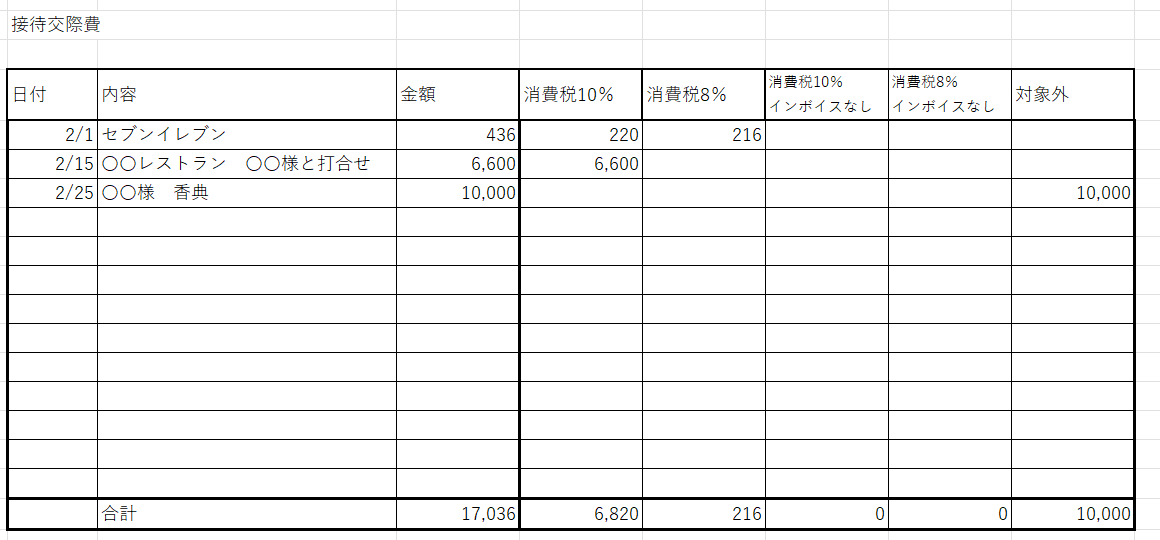

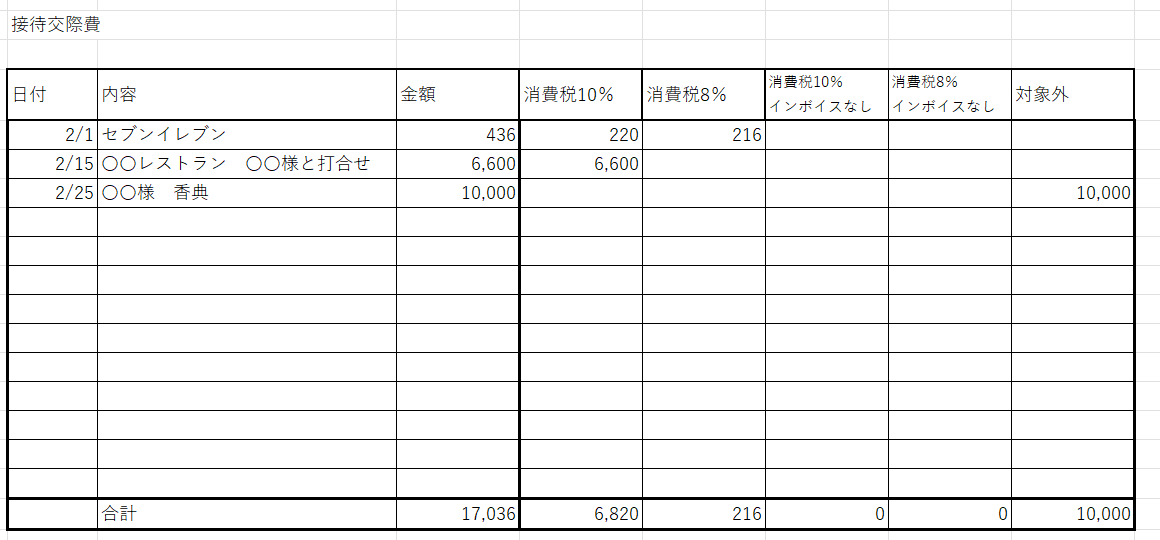

フォーマットは特にありませんが、一例を示すとこのようなものです。

作成方法は、手書きであっても、パソコンのExcelであってもどちらでも大丈夫ですが、

途中で集計したり、集計も必要であるのでExcelの方が便利です。

これとは別に、その帳簿に記入したら、レシートは別途保管しておきましょう。

帳簿をつくったから捨てていいわけではありませんので。

ところで、この帳簿の作成は手間がかかりますが、作成するメリットもあります。

帳簿を作成していれば、確定申告の時期にはそこに書いてある数字を転記すればすぐ終わります。

そして、自分の事業がどれくらい儲かっているかどうかも、帳簿をつけていれば大まかな利益もきちんと把握できます。

そして、利益がわかればどれくらい税金がかかるかもわかるので、確定申告の時に慌てなくて済みます。

消費税を原則課税で計算する場合

ところで、白色申告であっても、青色申告の10万円控除であっても、2年前の売上高が1,000万円を超えていたり、インボイスの登録をしていたりすれば、別途消費税の申告が必要になります。

2割特例や簡易課税で計算であれば必要はありませんが、原則課税で計算する場合には、消費税の集計も別途必要です。

帳簿の作成が、さらに複雑になります。

インボイス制度が始まる前は、10%・8%・対象外の3パターンでしたが、

現在ではそれに加えて、10%(相手のインボイスなし)、8%(相手のインボイスなし)の5パターンが必要になります。

これをやっておかないと、消費税の計算ができなくなってしまうのでご注意を。

(本来は帳簿をつくっていないと、払った消費税を引くことができません)

(大事なこと)

帳簿の作成は手間がかかりますが、メリットもあります。

少しずつでも作成しておくことで、確定申告の時期には慌てなくてすみます。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応