消費税・インボイス

消費税・インボイス 去年初めてインボイス登録した方の消費税の注意点

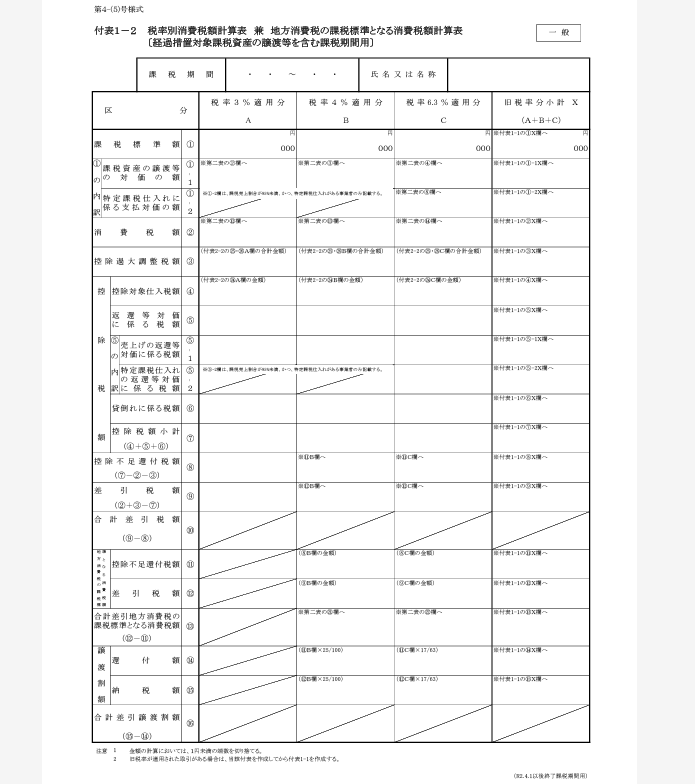

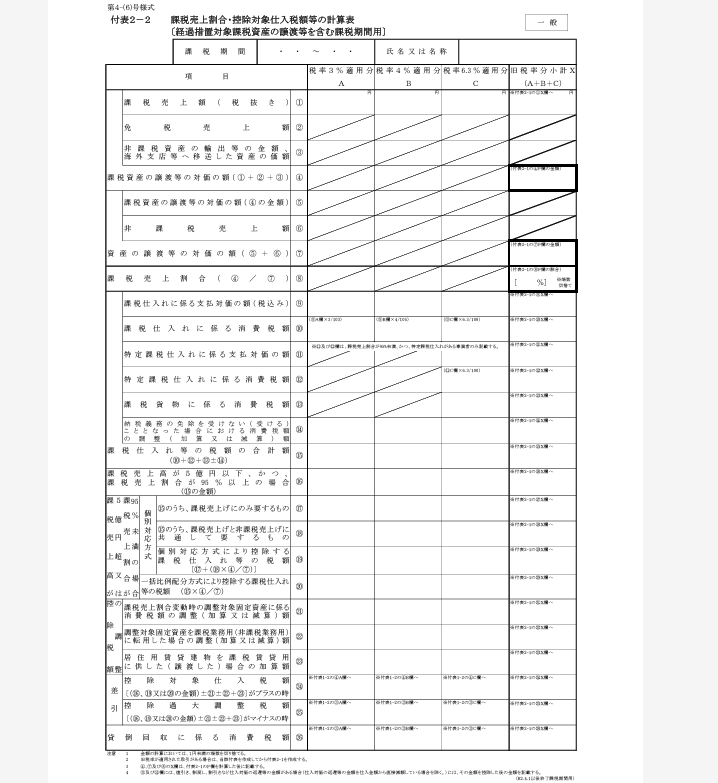

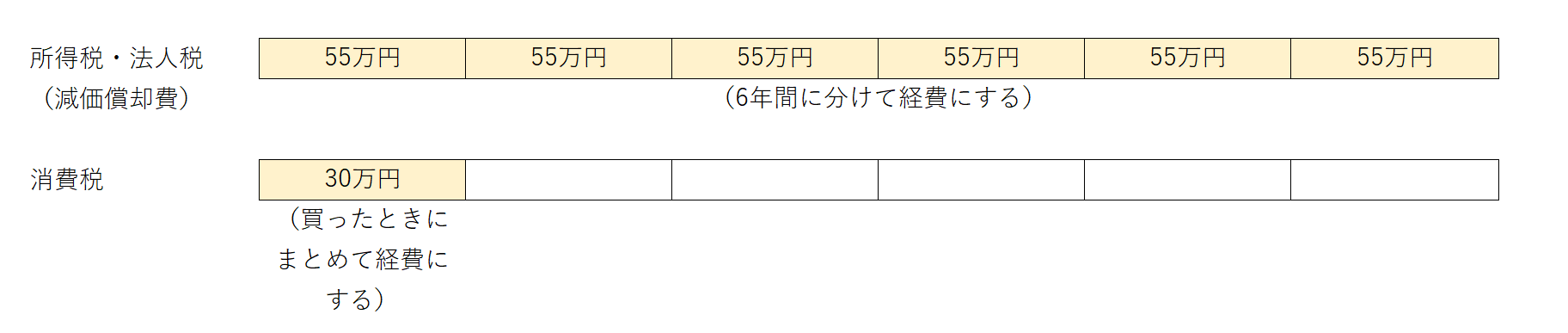

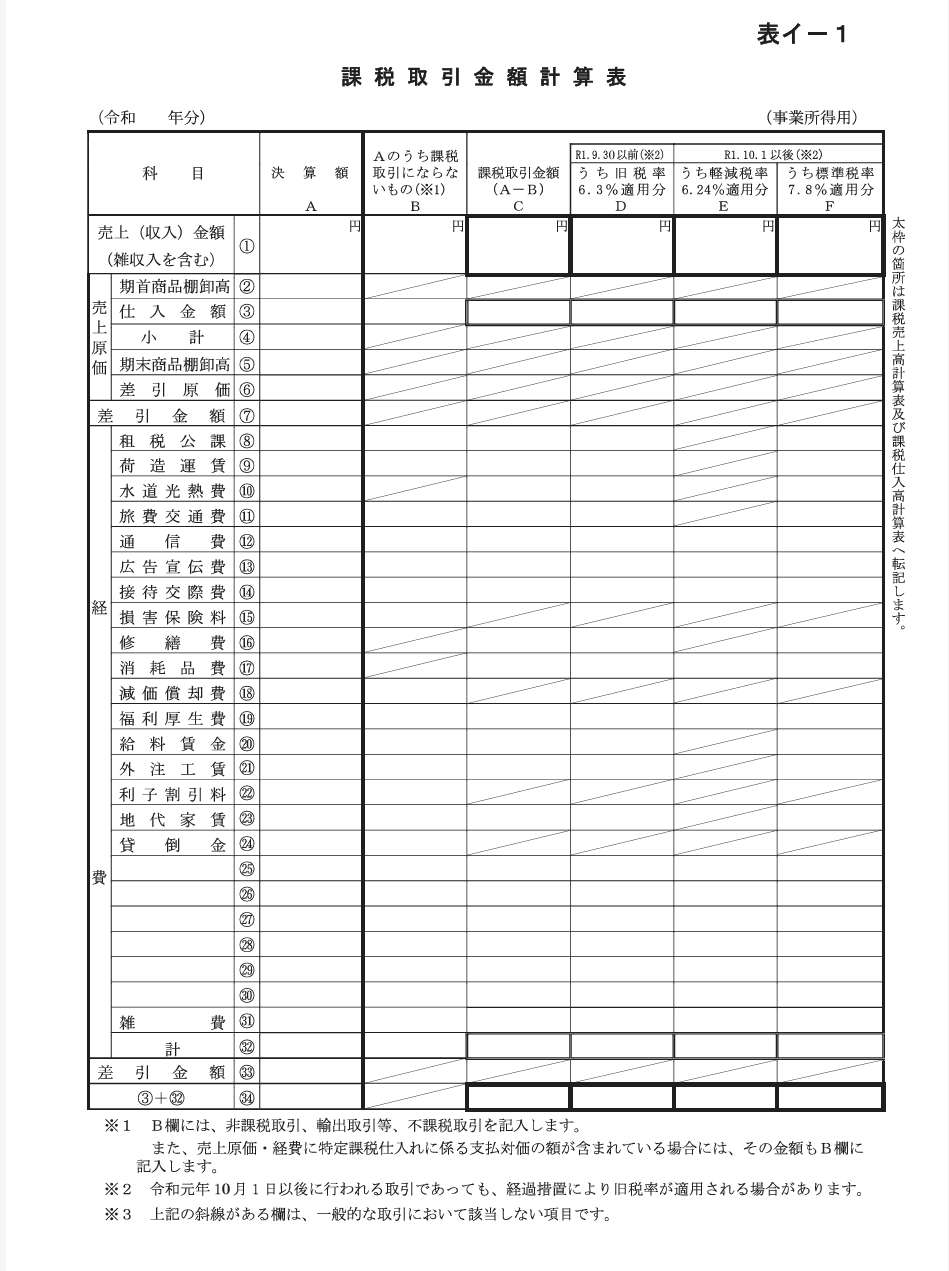

昨年の10月からインボイス制度が始まったことで、消費税の申告と納税が必要になった方も多いかと思われます。そういった方が消費税の申告で注意しておきたいことについてまとめてみました。(いつの間にか夏になってましたね…)2割特例が使えるかどうか?...

消費税・インボイス

消費税・インボイス  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス