消費税の納税義務の判定に、基準期間における課税売上高というものを使いますが、

そこをクリアしても、特定期間における課税売上高という判定もあります。

特定期間とは何か、まとめてみました。

特定期間とは

個人事業主の場合

個人事業主の場合、前年の1~6月です。

いつ開業したとかは、一切関係ありません。

7月に開業していれば、特定期間における課税売上高は0円です。

法人の場合

法人の場合、前事業年度の初めの6カ月です。

ただし、少ない事例ではありますが、前事業年度が7か月以下(短期事業年度)である場合には、次のようになります。

・基本的には前々事業年度の初めの6カ月

・前々事業年度が6カ月以下であれば、前々事業年度

・ただし、基準期間にかぶった場合は、特定期間はなし

・前々事業年度がなければ、特定期間なし

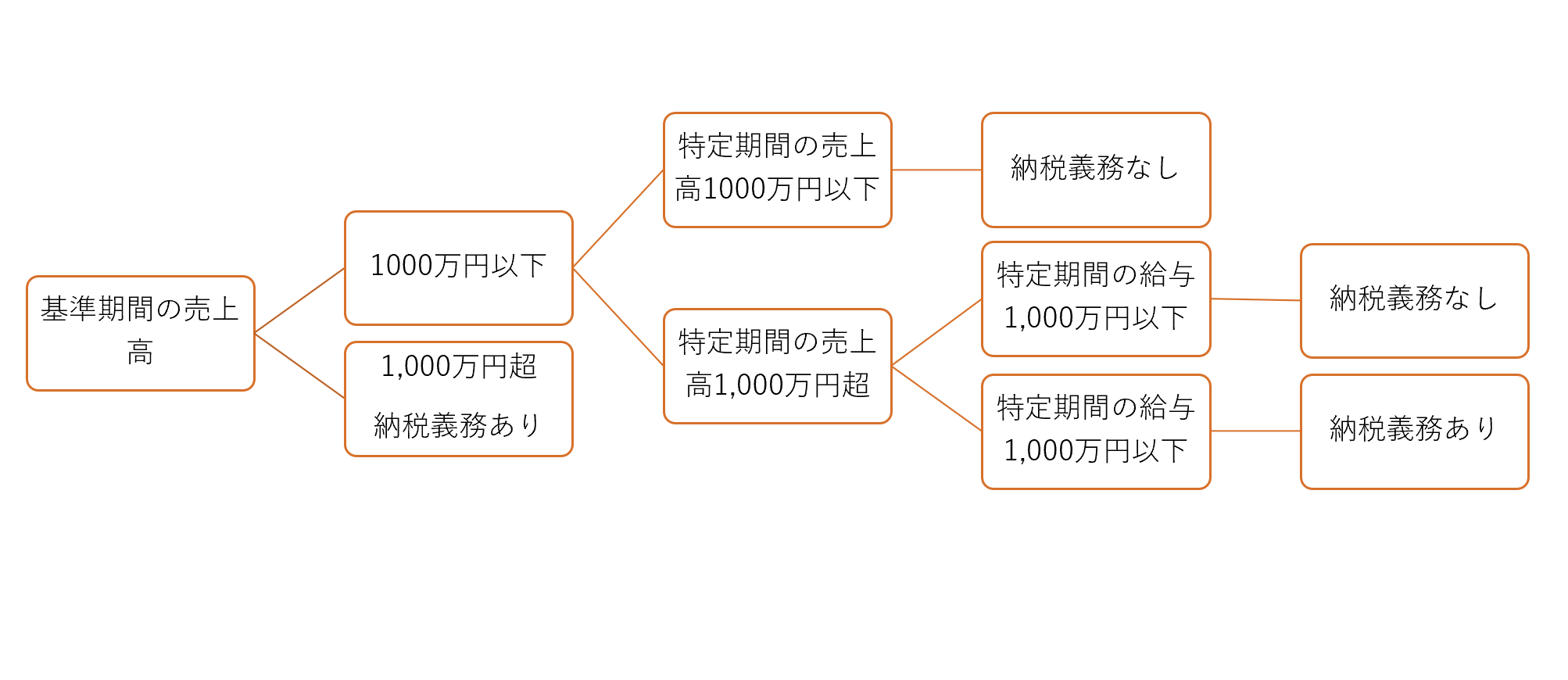

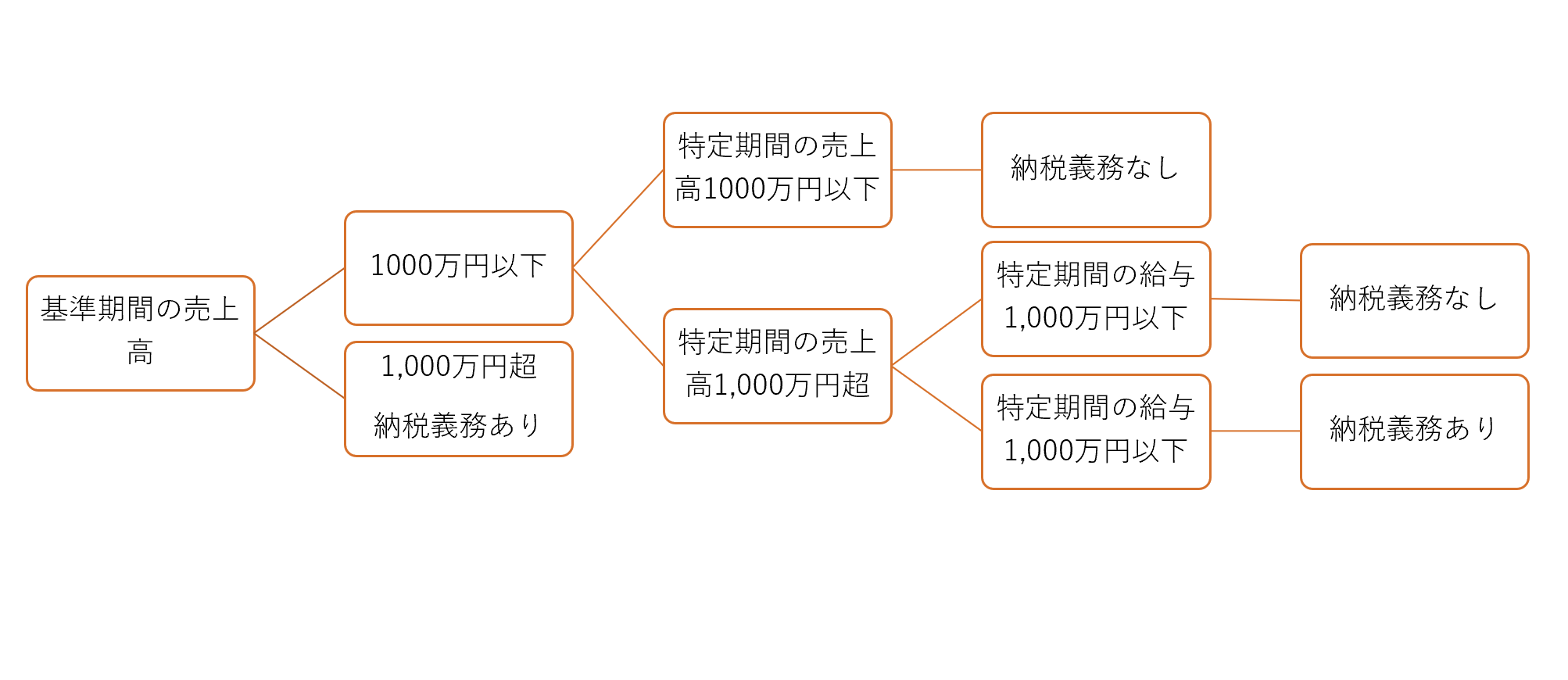

特定期間の課税売上高で納税義務の判定

消費税を納める義務があるかどうかは、期間における課税売上高でまず判定します。

これが、1,000万円以下であれば消費税の納税義務がない可能性があります。

次に、特定期間における課税売上高で判定します。

これが1,000万円を超えると、消費税の納税義務がある可能性があります。

特定期間がない場合には0円扱いです。

ただし、特定期間における課税売上高が1,000万円超えていたとしても、

特定期間に従業員に払った給与が1,000万円以下であれば、消費税の納税義務はなくなります。

個人であれば自分の分は含みません(自分の給与はないので)が、

法人の場合には自分の給与は含みます。

ちょっとややこしくなりましたが、図にまとめるとこのようになります。

ただし、納税義務なしでもインボイスの登録をしていれば、納税義務ありになります。

2割特例は使えますが。

納税義務ありの場合は、当然ながら2割特例は使えません。

インボイスの少額特例

消費税を原則課税で計算していた場合に、税込1万円未満のものはインボイスがなくても帳簿に書く(会計ソフトに入力)だけでOKという特例があります。

この特例が使えるのは、

・基準期間における課税売上高が1億円以下

・特定期間における課税売上高が5,000万円以下

のどちらかが該当すればOKです。

ただし、この時の特定期間における課税売上高では、給与の判定はできません。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応