贈与を考えているようであったら、その前に贈与税を計算しておおまかに試算してみましょう。

贈与税は比較的高額になる傾向にあります。

贈与税の計算方法について、まとめてみました。

もらった財産を計算する

贈与税を計算するには、まず1年間に贈与でもらった財産を評価します。

お金であれば、もらった額そのものが評価額となります。

ここで気をつけたいのが、あげた人単位で計算するのではなく、もらった人単位で計算します。

父から100万円、母から100万円もらった場合には、申告するのは200万円です。

贈与税を申告するのは、あげた人でなく、もらった人です。

申告する金額も、もらった金額の合計額です。

ところで、もらった財産がお金であれば問題ないのですが、お金以外の場合には財産そのものを評価する必要があります。評価の仕方は相続税での計算のしかたと同様です。

土地やご自分の経営している会社の株を贈与すると考えた場合には、評価が難しいので申告するのもけっこう大がかりになってしまいます。

贈与税をいくら払うか計算してから贈与をする場合、参考値としてこのように概算で計算しておくこともできます。

贈与税がかかるのは110万円を引いた額

もらった財産の評価が終わったら贈与税を計算するのですが、その前にその評価額から110万円を引きます。

この110万円を贈与税の基礎控除額といいます。

この基礎控除額の110万円とは、

・もらった財産が110万円以下であれば、贈与税がかからない

(1年間に110万円の贈与をしても税金がかからないのはこのためです)

・もらった財産が110万円を超えてしまったら、その超えた部分にだけ贈与税がかかる

といったものです。

1年間に贈与で200万円をもらったとすれば、

・110万円は贈与税がかからない

・残った90万円にだけ贈与税がかかる

このようなイメージでしょうか。

贈与税を計算する

もらった財産を評価して基礎控除額110万円を引いたら、あとは税率をかけて贈与税を計算して終わりです。

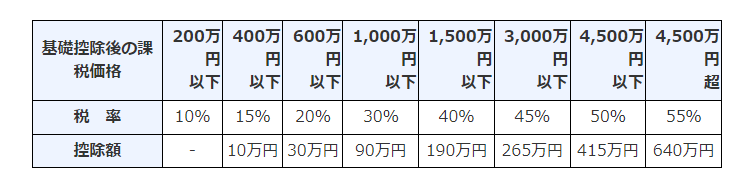

ところで贈与税の税率表は2通りありますので、使うものを間違えないように気をつけましょう。

特例税率

贈与であげる人が、両親(父、母)や祖父・祖母であり、もらう人が18才以上であれば、こちらの税率表を使用します。

通常の税率表に比べて、税額が少なくなるように設定されております。

もらった財産が1,000万円であれば、

基礎控除額110万円を引いた、残りの890万円に贈与税がかかります。

基礎控除後の残りの金額が1,000万円以下(600万円以上)であるため、この表から

税率30%、控除額90万円という欄に該当します。

(110万円を引いた金額に30%をかけて計算した金額から90万円を引いて贈与税を計算します)

この場合の贈与税は、

890万円 × 30% - 90万円 = 177万円 と計算します。

なお特例税率なので、もらった人の戸籍謄本(もらった人の氏名・住所、あげた人との関係がわかるもの)の提出が必要です。

さらにあげた人が祖父・祖母の場合には、祖父母との関係がわからないため、

もらった人の戸籍謄本に加えて両親の戸籍謄本も必要です。

ただし、

・過去に税務署に同様の書類を提出している場合

・もらった財産が410万円以下(税率が同じため)

には、上記の書類の提出は不要です。

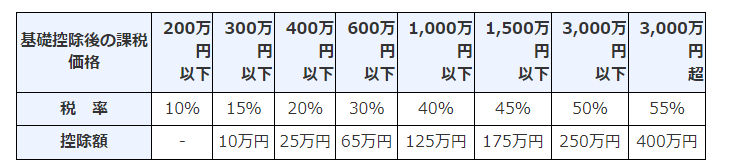

一般税率

贈与税の税率表はもう一つあります。

上記の税率表を使えない場合にはこちらを使用します。

こちらの表を使う場合は、

・もらう人が未成年(18才未満)

・兄弟間の贈与

・あげる人が、義理の父母である場合

といったケースが該当します。

なお、上記同様にもらった財産が1,000万円であれば、贈与税は231万円となり、特例税率に比べて高くなります。

端数の調整

・もらった財産から基礎控除額110万円を引いて、千円未満の端数がある時はすべて切捨て

・贈与税の税率をかけて100円未満の端数があれば切捨て

<大事なこと>

贈与税の税金の計算のしかたをまとめてみました。

贈与税の申告は、国税庁のHPの確定申告作成コーナーでも作成ができます。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応