相続税の申告書を作成する際に、亡くなった方が土地を持っていれば、その土地がいくらであるかを決めなければなりません。土地の評価について、まとめてみました。

Contents

財産の値段を決めなければならない

相続税の計算をするときには、すべての財産を列挙してそれに対する値段を決めなければなりません。

現金、銀行の預金、生命保険金であれば、金額はわかります。

一方で、土地や建物については、値段は決まっていません。

近隣での相場でこれくらいかな、という程度しかわからないはずです。

そのようなものは、財産基本通達というものが存在し、相続税での財産の評価が記載されています。

土地についても、これに当てはめて評価することになります。

路線価方式

土地の評価方法には、

・路線価方式(路線価×面積)

・倍率方式(固定資産税評価額×倍率)

の2つがあります。

まず、自分の土地がどちらで計算するかどうかを調べる必要があります。

(どちらかを選べることができるわけではありません)

まずは、自分の土地に接している道路に、路線価という値段がついているかどうかを調べます。

路線価とは、道路に値段が記載されており、この道路に土地が接していれば、

その土地は1㎡あたりその値段で決めてください、というものです。

路線価は、国税庁のHPの財産評価基準書というところに記載されています。

自分の持っている土地の都道府県を選択するとこのような画面が表示されます。

路線価図を選択して、自分の持っている土地に接する道路にいくらの値段がついているかどうか調べます。

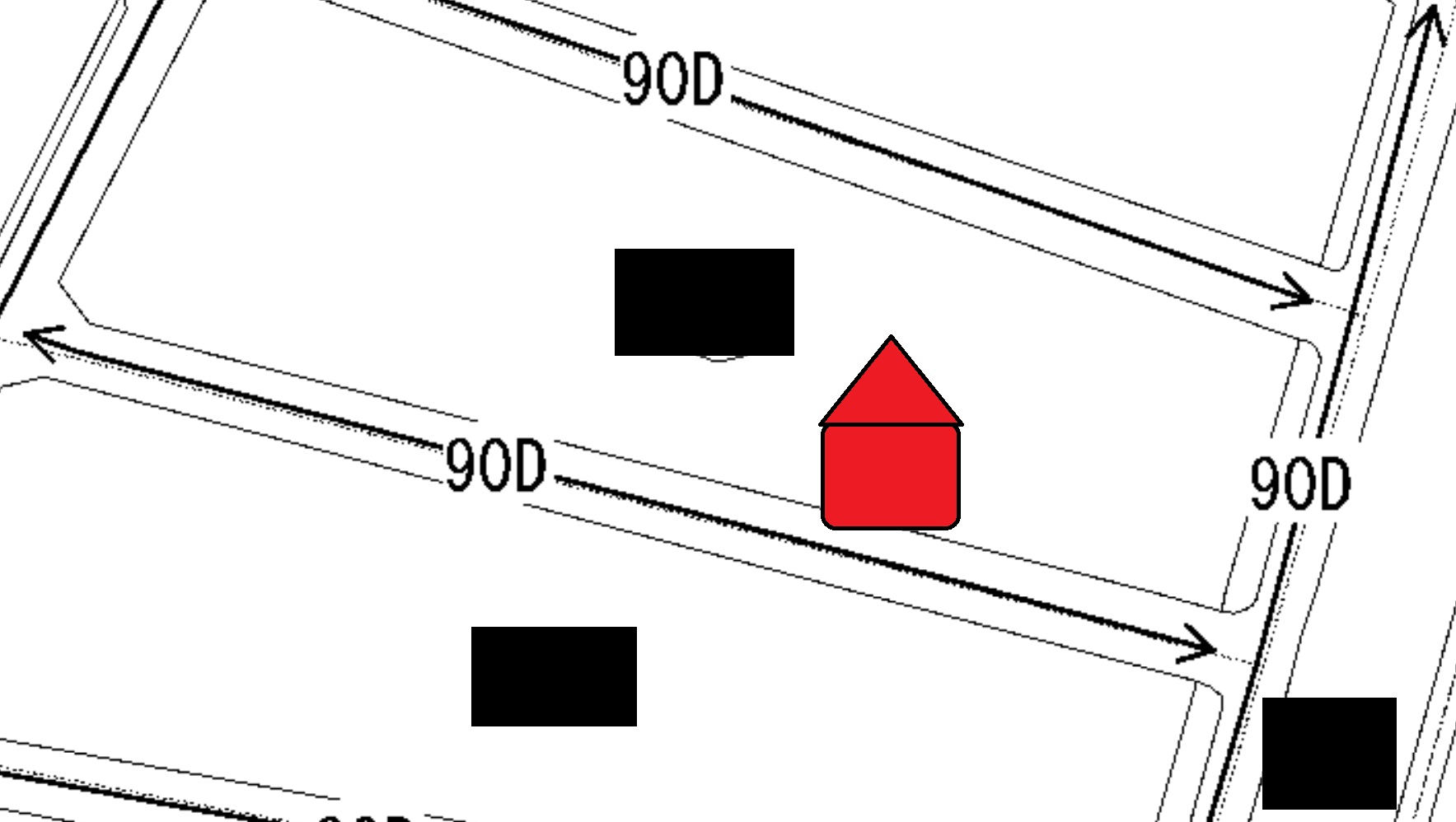

路線価図というのは、このようなものです。

赤い家の土地を評価する場合、その接している道路の値段を調べます。

すると90Dと書いてあります。つまり、この道路に接している土地の値段は1㎡あたり90,000円ということになります。

Dという記号は借地権割合を表す記号ですが、自分で持っている場合には、無視してかまいません。

赤い家の土地が100㎡であった場合に、その土地の値段は、9万円×100㎡=900万円ということになります。

土地が交差点の角にあるなど、2つ以上の道路に接している場合には、多少増額されることはありますが、それ以外では、路線価×面積 より大きくなることはありません。

土地の形や、大きさ、家を建てる際に制約がある土地の場合には減額されることがあります。

なお路線価はその年の7月1日に公表されます。年によって金額は変化します。

路線価に提示される金額は、時価の80%前後であることが多いです。

倍率方式

ただし、すべての道路に路線価がついているわけではありません。

路線価がない場合には倍率方式を使い、

固定資産税評価額 × 倍率 で計算します。

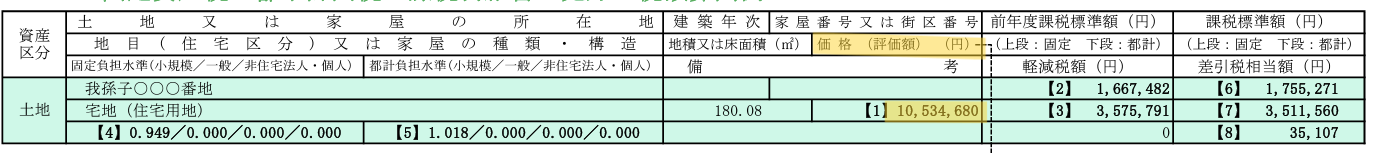

固定資産税評価額は、4~5月に送られてくる固定資産税の納付書と同時に明細がついており、そこで確認できます。また、名寄帳や固定資産税評価明細書にて確認することもできます(いずれも市役所などで入手できます)。

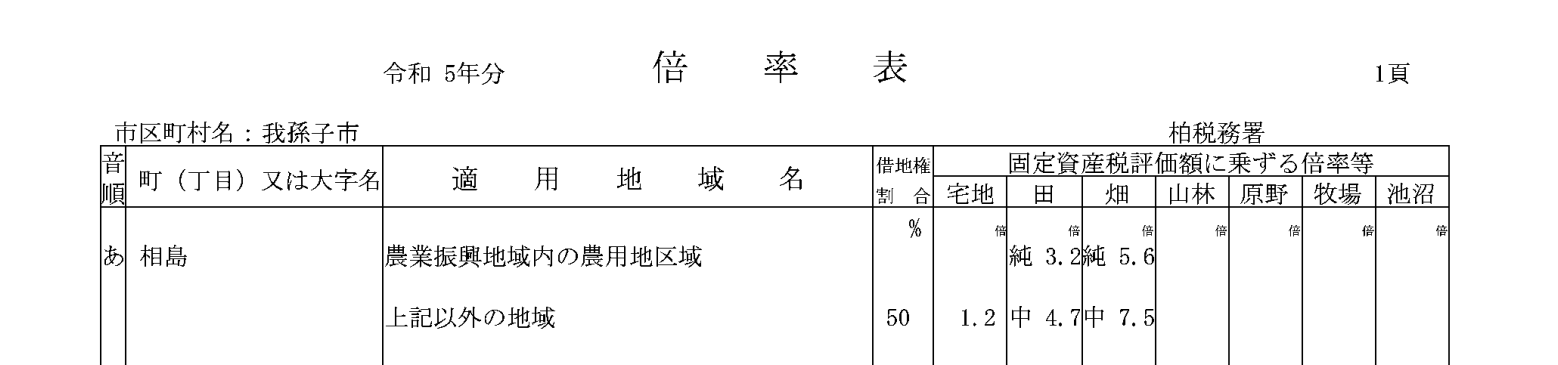

倍率は、路線価を調べる場所の下に倍率表という項目があるので、こちらで調べます。

固定資産税評価額10,534,680円、倍率が1.2であれば、

10,534,680円 × 1.2 = 12,641,616円 ということになります。

相続税の試算をする際に、自宅など土地があるようでしたら、一度調べてみるといいかもしれません。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応