相続税は、基本的には現金一括納付が原則です。

納税資金は相続した財産から確保することができますが、相続した財産が現金以外であれば、換金をして納税資金を確保したりする必要があります。

また、相続の話し合いがまとまらなければ、自分で納税資金を準備しなければいけません。

相続がおきたときに考えておきたいこと

万が一、相続がおきてしまった場合には、相続税の申告が必要かどうか考えておきましょう。

もし、相続税の申告が必要になるのであれば、

・故人様の財産をすべてピックアップする

・誰が財産をもらうかを話し合う

・相続税の申告書をまとめあげる

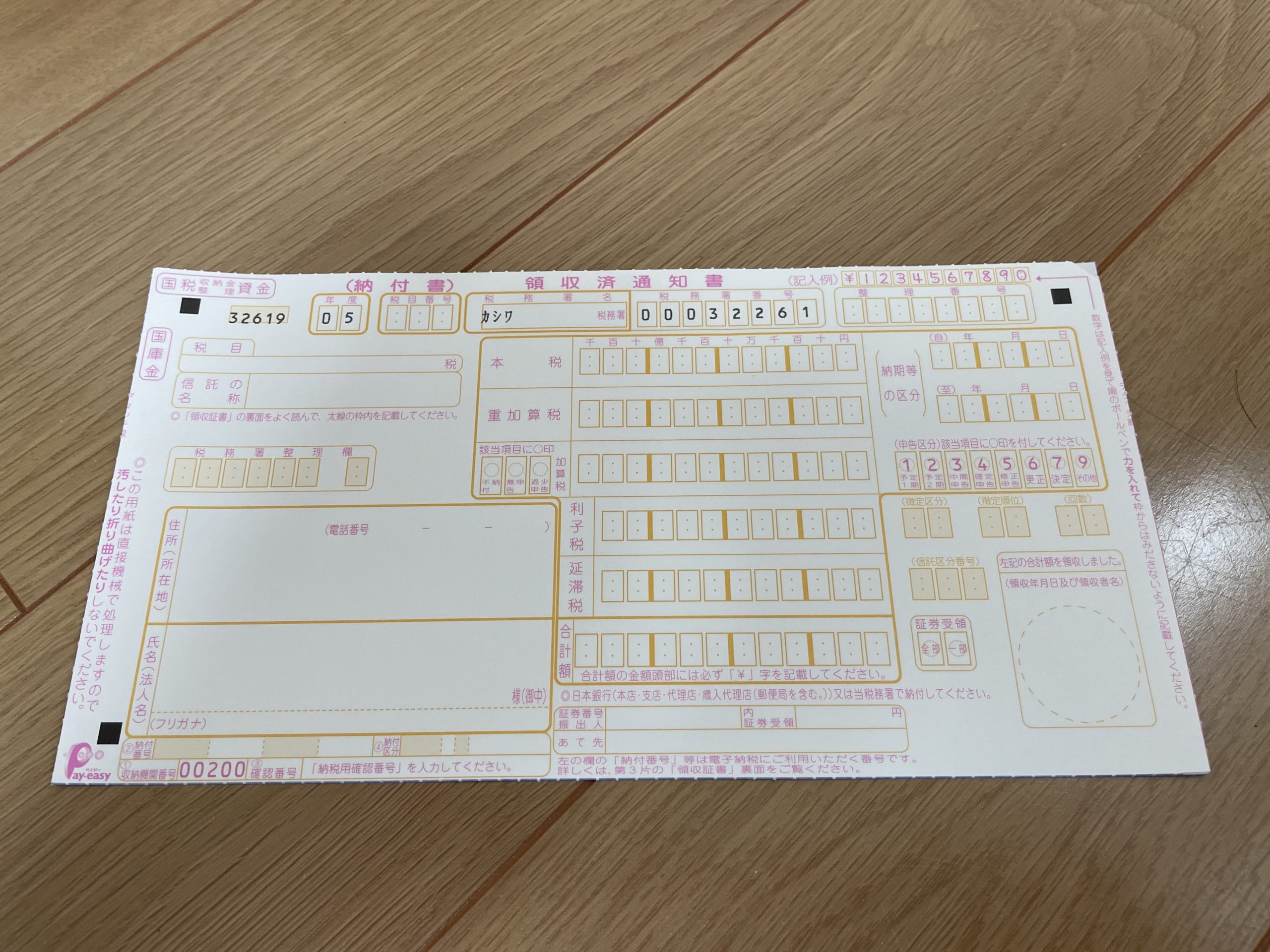

・納税する

といった、一連の作業を10カ月以内に行う必要があります。

ところで、相続税の納税は基本的には現金での一括で納税が必要になります。

相続税には延納(最大20年間に分割して納税する方法)や物納(相続でもらった財産で納税する)といったこともできますが、まずは現金一括納税ができるよう考えましょう。

そもそもは故人様の財産に現預金があれば相続税を払えないといったことは通常ありません。

なぜならば、相続税は故人様からもらった財産の一部を納税することが原則だからです。

「財産を1億円相続したら、その一部の1千万円を納税する」、といったイメージでしょうか。

財産が不動産ばかり

ところが故人様の財産が不動産中心であれば、相続税を払えなくなるといったことも考えられます。

「財産を1億円相続したら、その一部の1千万円を納税する」、といったイメージであっても、

その財産の内訳が不動産9,500万円・現金500万円だった場合には、

相続税が1,000万円であれば、払うことができません。

足りない現金を、自己資金で賄うか、もらった不動産を売却するかといったことを考えなければなりません。

もし、不動産の一部を売却することを検討する場合には、このような注意点があります。

・売れるまで(納税資金を得るまで)に時間がかかる

・売り急ぐことになるため、安く売却してしまうこともある

・別途、不動産を売却する場合の税金がかかる

・不動産を売却した場合の申告も必要になる

(空き家の特例や取得費加算などの特例が使えるかどうかも検討する必要アリ)

・土地を評価するために、測量をする必要もある

・小規模宅地との特例との兼ね合い

(申告期限までに売却してアウトにならないように)

故人様が不動産を数多くお持ちであるようであったら、どのように納税資金を確保するのか、早めに考えておく必要があります。

話し合いがまとまらない場合

相続税は、財産の分割がまとまらなくても申告が必要です。

財産の分割がまとまらなかった場合に相続税を計算すると、圧倒的に不利になります。

・配偶者の税額軽減が使えない

・小規模宅地の特例が使えない

といったことから、税額も圧倒的に高くなります。

そしてその高くなった税金を、自分の財産から先に支払っておく必要があります。

本来相続税は、故人様からもらった財産の一部を納税することが原則ですが、

話し合いがまとまっていないことから、故人様の財産の一部から納税することはできません。

できることといえば、預金の払い戻し制度を使うくらいでしょうか。

故人様の預金のうち、

相続開始時の預金額 × 1/3 × 法定相続分(上限150万円)

を引き出すことが可能です。

話し合いがまとまらなかった場合には、相続税の納税額も高くなりますが、納税資金の確保もとても大変です。

できることならば、話し合いがまとまらないという事態は避けたいものです。

<大事なこと>

相続税は現金一括納税が必要になります。あらかじめ、相続税の申告が必要になるようであった場合には、どのように納税するかを考えておく必要もあります。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応