モノをタダであげると贈与税がかかりますが、タダでなければ贈与税はかかりません。

では、1円で売ればいいのかといえばそのようなこともなく、このような場合であっても贈与税はかかります。

低額譲受

贈与税はモノをタダで売った場合にかかりますが、それ以外にもあまりにも格安の値段での売買を行ったときにもかかります。

本来の価値と、実際の売買した値段に明らかに差がある場合には、その差額分を贈与でもらったことになります。

例えば1,000万円の土地を、1万円で買った場合には、999万円分の利益を受けたことになり贈与税がかかります。贈与税は176万7千円ほどです。

売買にして売買代金を操作すれば、贈与税を逃れるということはできません。

贈与税の計算も不利

低額譲受での贈与税は、通常の贈与に比べて不利になります。

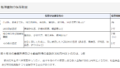

通常の贈与であれば相続税評価額を使って計算しますが、

低額譲受での贈与税の計算の場合には、

・土地や建物 → 通常の取引価格(時価)- 売買金額

(相続税評価額は時価の8割程度なので贈与税が高くなります)

・上場株式 → その日の値段 - 売買金額

(月平均を利用した計算ができません)

で計算しなければいけなくなります。

例えば土地(時価1,000万円、相続税評価額800万円)を、

贈与(1円も払わない)場合には、贈与税は117万円(相続税評価額800万円をもとに計算)、

1万円で売買した場合には、贈与税は176万7千円(土地の時価1,000万円をもとに計算)

となり、中途半端に売買をすると税金計算上は不利になってしまいます。

親族間売買はおすすめできない

売買金額によっては不利になる

赤の他人である第3者との売買であれば、お互いの合意がなければ売買は成立しません。

合意した金額が「時価」と考えられます。

親族間売買である場合には、贈与の問題もあるため適切な時価での売買が必要になります。

この売買金額が不適切で低額譲受に該当してしまうと、贈与税の計算上は明らかに不利になります。

ところが、どうなったら低額譲受に該当するかどうかという基準はありません。

所得税に「時価の2分の1~」というものがありますが、贈与税には関係がありません。

親族間での売買取引をする場合には、売買代金を決めた根拠もきちんと示すことも必要になります。

特例は使えないことも

土地を売却した場合には、税額を少なくするような特例も用意されています。

「居住用財産の3,000万円の特別控除」をはじめとしたルールがありますが、親族間での取引の場合に特例が使えないことがあります。

<大事なこと>

親族間での取引は、相続税や贈与税を回避できないよう、厳しいルールが設けられています。

低額譲受もその一つですが、親族間での売買は方法を誤ると思わぬ税金が発生しますので注意しましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応