相続税は、亡くなった方の財産を引き継ぐときにかかります。

それとは別に相続でもらったわけでもないのに、相続税の対象となるものもあります。

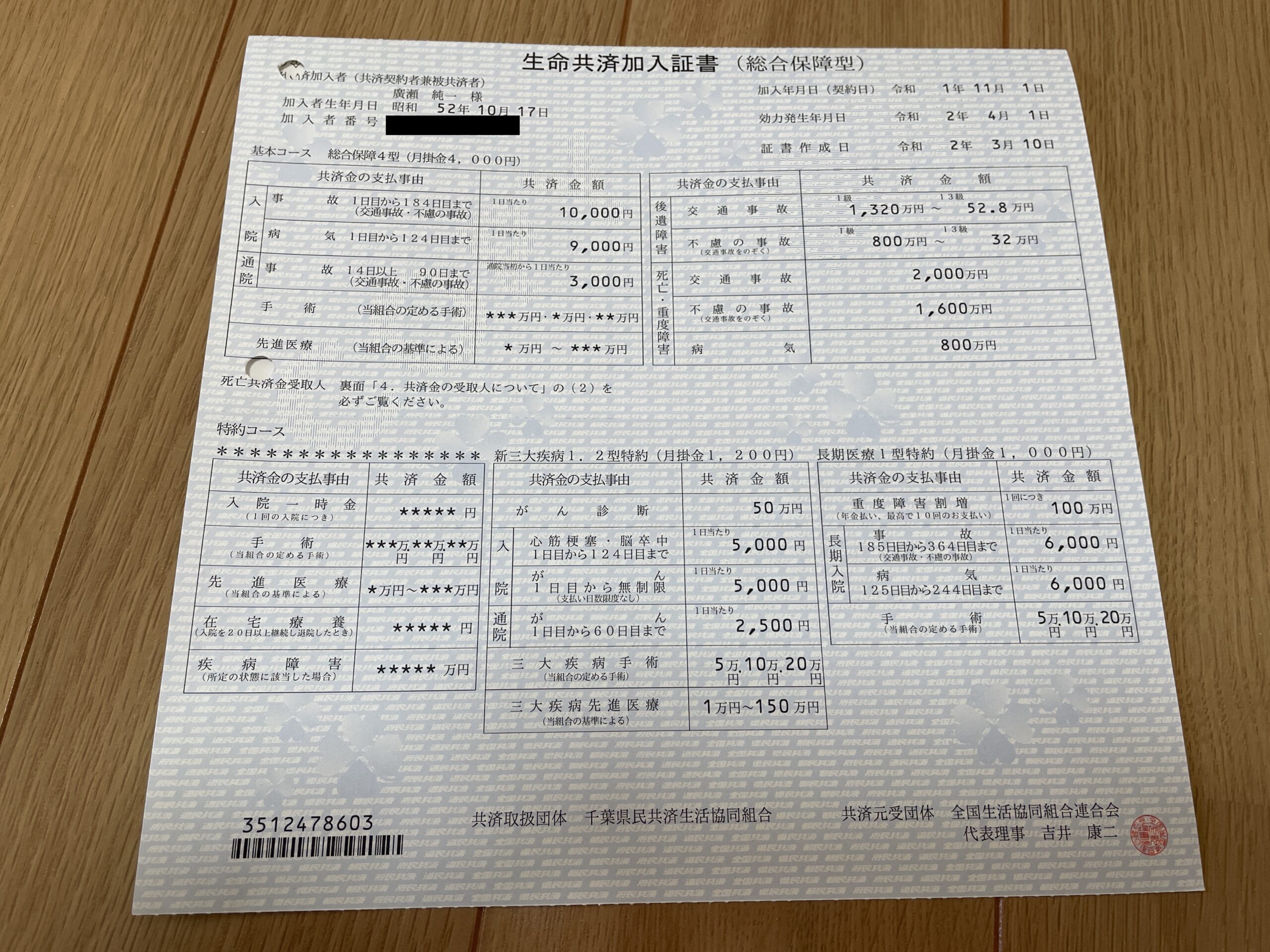

生命保険金や退職金

生命保険金は亡くなった人が持っていた財産ではなく、亡くなったことがきっかけで受け取る財産です。そのため、生命保険金は法律上では遺産分割の対象にはなりません。

よく、「生命保険をどう分けたらいいのですか?」と聞かれることがありますが、分ける必要はありません。保険の契約時に決めた保険金受取人がもらうものです。

ところでこの生命保険金、亡くなった方が保険料を負担していたからこそ、受け取ることができるものです。そのため、税金計算上は亡くなった方の財産ではないにもかかわらず、生命保険金には相続税がかかります。生命保険金は亡くなった方の間接的な財産として取り扱われます。

ただし、本来の亡くなった方の財産ではないので、非課税枠というものがあります。

相続人全員で「500万円×相続人の数」までは相続税がかかりません。

また、保険金の受取人が指定できるので、特定の人にお金を残したい場合にも有効に使うことができます。

退職金についても同様です。

もし亡くなった方が生きていた時に退職していれば本人が受け取れたものを、

在職時に亡くなってしまったために、本人の代わりに相続人が受け取っているからです。

亡くなった方の間接的な財産として扱われます。

そして、この退職金も生命保険金と同様に、

相続人全員で「500万円×相続人の数」の非課税枠があります。

非課税枠の金額は生命保険金の非課税枠と同じですが、全く別物です。

両方を併用することもできます。

贈与でもらった財産

過去に贈与で亡くなった方から財産をもらっていた場合にも、相続税がかかることがあります。

今回の相続で財産を何かもらったことに加えて、過去3~7年(もらった年により年数が変わります)に贈与を受けていれば、その贈与でもらった財産も相続税の対象となります。

税金計算上は、贈与でもらったものでも、相続でもらったことにされてしまいます。

110万円以下の贈与税の申告不要の贈与も含まれます。

ただし、この時に贈与税を払っていれば、その贈与税は相続税の前払いとして扱ってくれます。

贈与税と相続税のダブルパンチになるわけではありません。

また、贈与税の計算で相続時精算課税制度を使っている場合には、過去に贈与でもらった財産をすべて相続でもらったことになります。

この際の注意点は、相続の時に贈与でもらった財産が残っているかどうかです。

相続税は、亡くなった方のもらった財産を原資にして、その一部を納めることが通常です。

お金で贈与を受けた場合でも使ってしまうと、万が一の際に相続税が払えなくなってしまうことがありますので…

教育資金贈与や子育て資金贈与の残りの残金

贈与でもらったにもかかわらず相続税のかかる対象に、教育資金贈与や結婚子育て資金贈与で受けた残りのお金にも相続税がかかることがあります。

教育資金はもらった年やもらったからの年齢により相続税の対象にならないこともありますが、結婚子育て資金の場合には、すべて相続税の対象になります。

「贈与税はかからなかったから大丈夫」と思っていても、まさかの形で相続税がかかることもあります。

<この記事の考え>

生命保険は、非課税枠もあるため相続税を圧縮できるほか、納税資金を確保する目的でつかうこともできます。他の2つは贈与がらみの話ですが、場合によっては、相続に関係のない孫にも相続税がかかることもありますので、十分注意が必要です。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応