経理の基本

経理の基本 税理士を変えるor自分で申告する場合に引き継いでおくもの

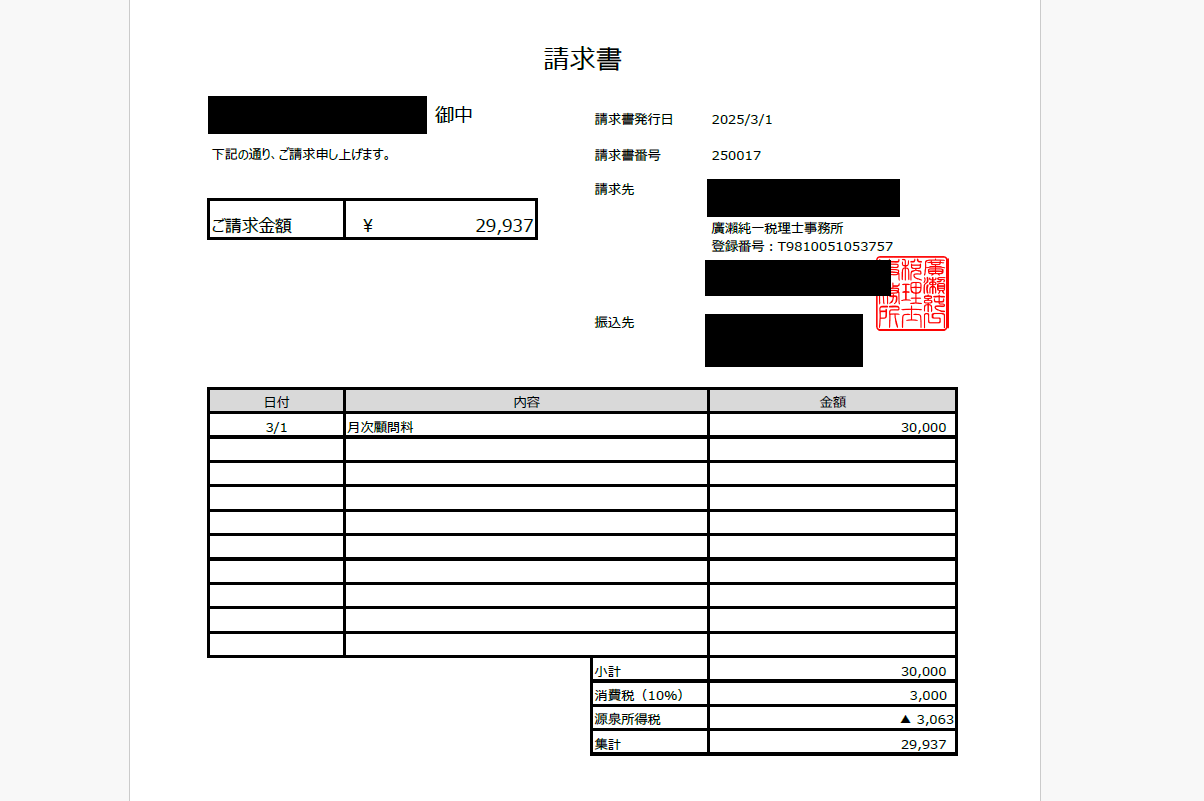

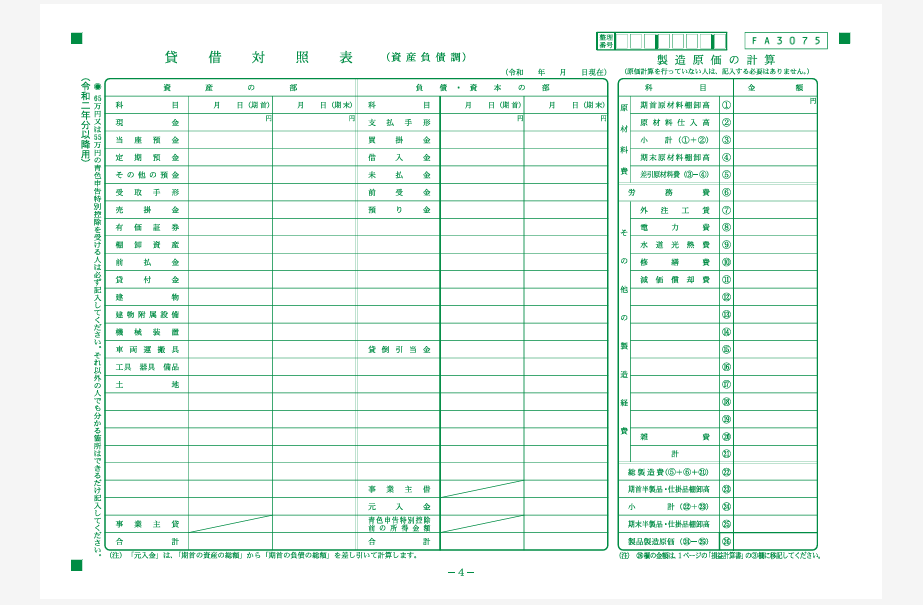

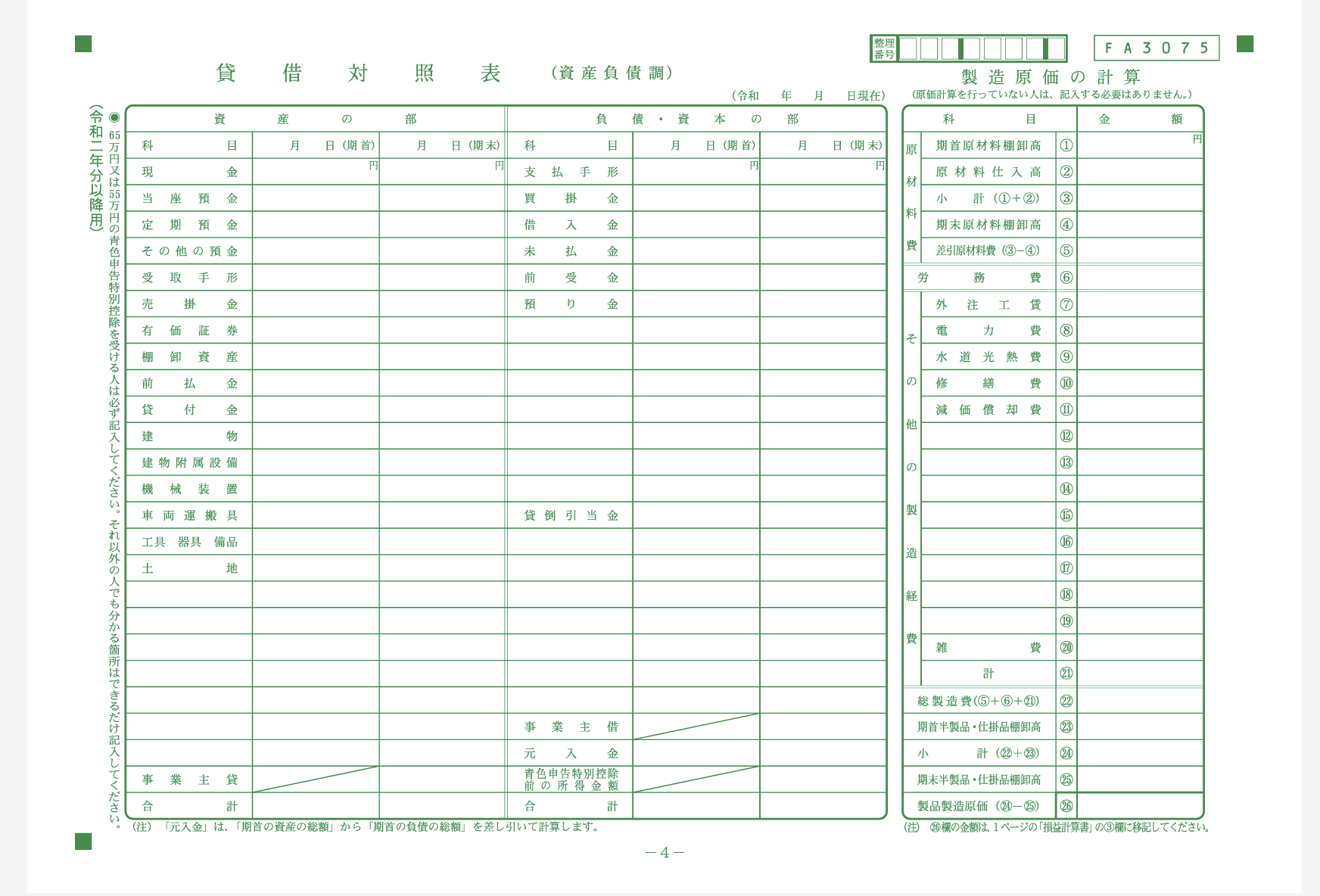

今まで税理士に依頼していた方が、他の税理士に変更する場合や自分で申告する場合に、前の税理士から引き継いでおかなければならないものがあります。ないと移行がスムーズにいかないともに、税務調査でも困ります。十分注意しましょう。過去の申告書・決算書...

経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本  経理の基本

経理の基本