インボイス制度が始まった場合に、消費税の計算方法や会計ソフトの入力方法に変化があります。

まとめてみました。

いよいよ始まってしまいます(イヤですね…)

消費税の計算方法

消費税の計算方法は、原則課税、簡易課税、2割特例の3通りがあります。

全ての方法が使えるわけでなく、売上の規模によって変わってきます。

2年前の売上1,000万円以下

2年前の売上高が1,000万円未満である場合には、3通りの選択肢があります。

・インボイスに登録しない(免税のまま)

・2割特例 or 原則課税

・2割特例 or 簡易課税(届け出は必要)

そのうちの、2割特例 or 簡易課税は、簡易課税で計算をするより、2割特例で計算したほうが有利になることがほぼ確定しているので、選択肢から除外しておいても大丈夫です。

また、2割特例 or 原則課税の場合であっても、ほとんどの場合2割特例が有利です。

原則課税が有利になるとすれば、

・開業初年度で高価な設備投資をした

・大きな赤字である(原因が人件費だと×)

くらいしかありません。

結局のところ、

・インボイスに登録しない

・インボイスに登録して2割特例で計算する

ことの2通りがほとんどになるでしょう。

2年前の売上高5,000万円以下

2年前の売上高が5,000万円以下の場合には、2割特例が使えないので、

簡易課税か原則課税のどちらかを選ぶことができます(今まで通り)。

2年前の売上高5,000万円超

2年前の売上高が5,000万円を超えている場合には、簡易課税での計算もできないので、

原則課税で計算するしかありません(今まで通り)。

経費入力の変更点(免税、2割特例、簡易課税の場合)

消費税を2割特例や簡易課税で計算する場合には、預かった消費税だけを基準に計算をします。

いくら消費税を払っても、払う税金は変わりません。

そのため、請求書やレシートに書いてある登録番号や、消費税の税率などのチェックは不要です。

経費に関しては従来通り処理すればいいことになります(今まで通り)。

インボイスに登録していない方も同様に何も変わりません(今まで通り)。

ただし、インボイスに登録しないことを選択した場合には、「インボイスに登録していないのですか?」みたいな問い合わせがあったりすると、それに回答する手間は増えるかもしれません。

経費入力の変更点(原則課税の場合)

1万円未満のインボイス不要制度が使えるかどうか

インボイス開始後は、消費税を原則課税で計算する場合には、請求書や領収書の細かいチェックが必要になりますが、その負担を多少軽減してくれる特例があります。

・2年前(前々期)の売上高が1億円以下

・前年(前期)の前半6カ月の売上高が5千万円以下

のいずれかに当てはまれば、1万円以下の経費にはインボイスが不要という特例があります。

この制度が使えるかどうかを確認するために、2年前(前々期)の売上高と、前年(前期)の前半6カ月の売上高をチェックしておく必要があります。

請求書、領収書の細かいチェックが必要

経費を会計ソフトに入力する際には、消費税の課税コードを入力する必要がありましたが、インボイス制度開始後は、それに加えて、相手が消費税を納めているかどうかを確認しなくてはならなくなります。

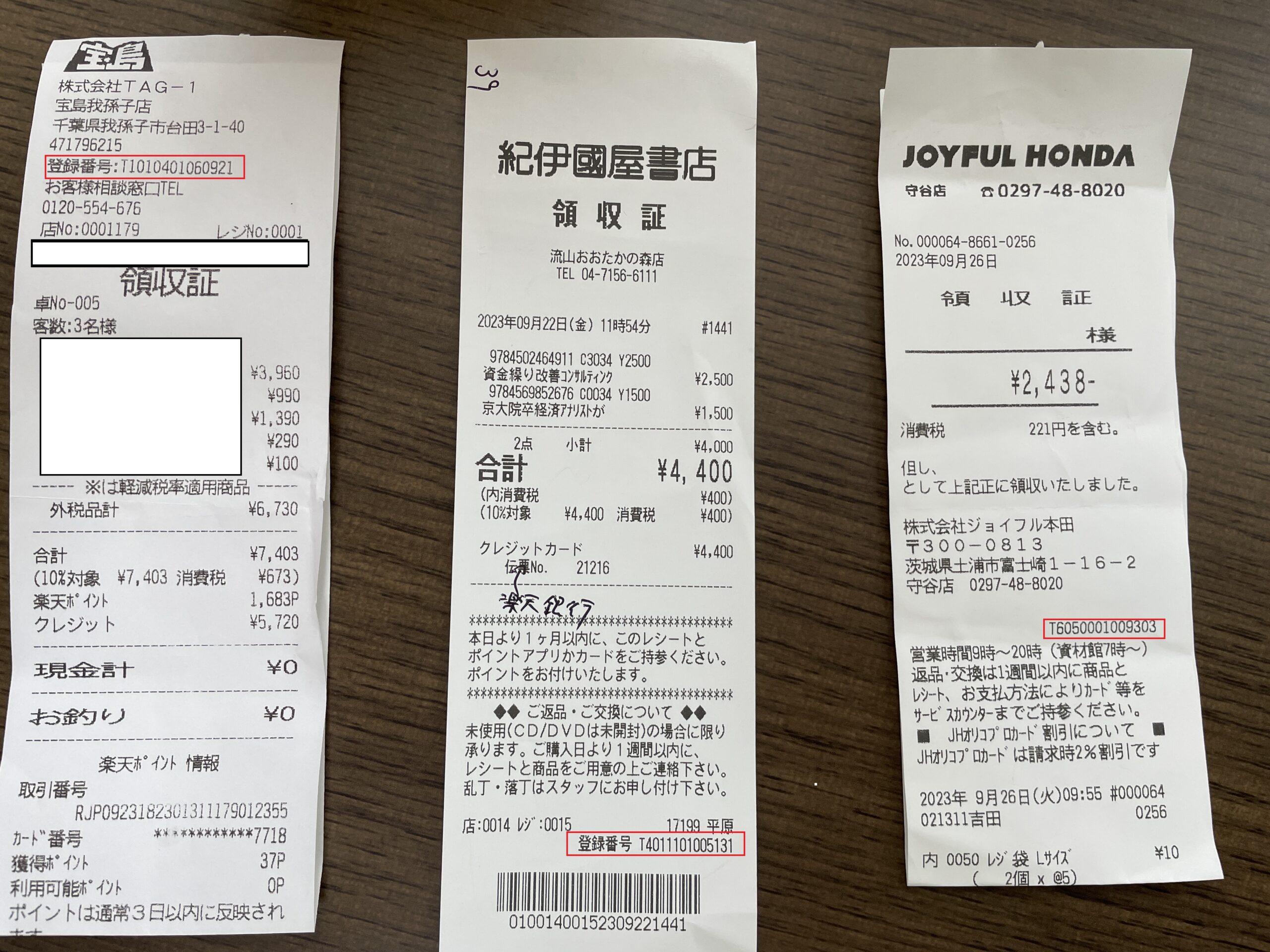

請求書や領収書のチェックの際に、インボイスの登録番号が記載されているかどうかを確認する必要があります。場合によっては、国税庁のHPにて番号が正しいかどうかのチェックも必要になります。

この登録番号、どこに書いてあるかを探すのは、結構大変でした。

会社によって、登録番号を書いてある場所がまちまちなので、慣れるまでは大変かもしれません。

それから、コンビニなんかはどうなるのでしょうか?

看板は大手でも、経営している人は個人事業主だったりもするので、出店してから月日が経っていない店舗だと、インボイス登録していないなんてこともあるのでしょうか?

(近所のコンビニのレシートで番号が見当たらなかったので…)

始まってみないとわかりません。

手間がかかるようになるように加えて、始まってみないとわからないこともあり…

慣れるまでは、なかなか大変です。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応