相続税対策で贈与をされる方も多いかと思います。贈与でお金をもらって、贈与税がかからないので、または贈与税の申告をして納税すれば、それでOK…とはならない場合があります。

そのお金は将来の相続のために確保しておかなければならない納税資金かもしれません。

贈与でもらったお金

贈与でもらったお金は、もらった人のお金になります。

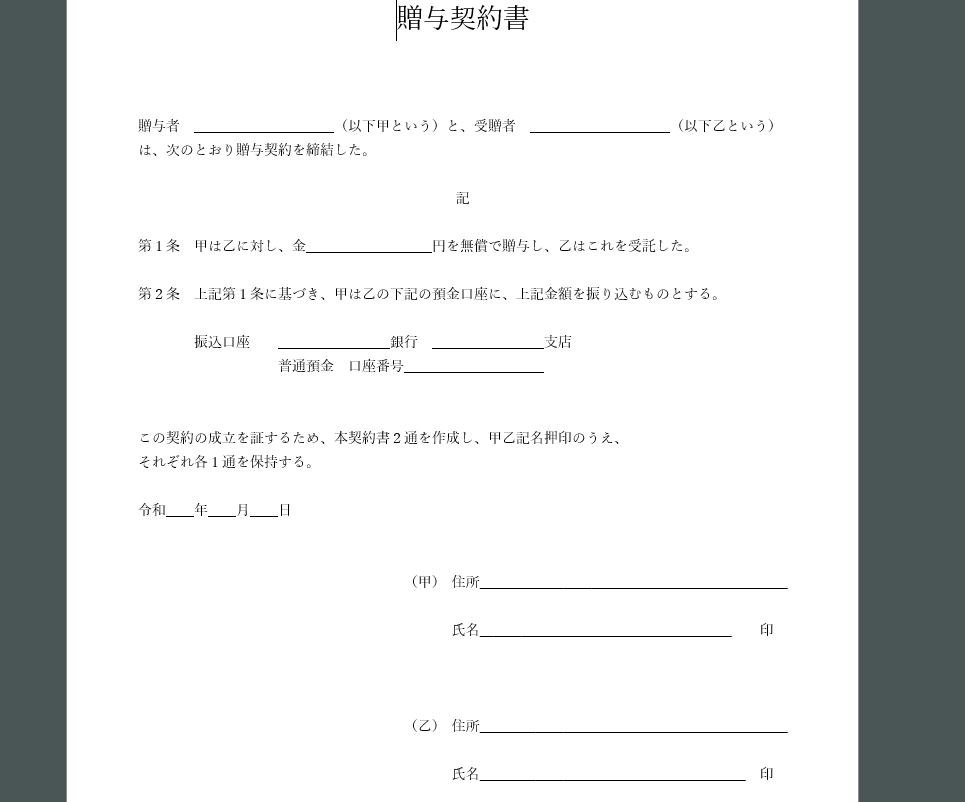

・贈与契約書を交わす(きちんと作成しておきましょう)

・きちんとお金の受け渡しをする(できれば銀行振込で)

・必要に応じて贈与税の申告と納税をする(110万円以下は申告も納税も不要です)

といったことをきちんと行うことで、贈与は成立します。

きちんとしたステップを踏めば、そのお金はどのように使っても問題ありません。

むしろ、もらったお金を一切使わないのは、自由に使えないお金と判断されて名義預金を怪しまれることもあるので、ある程度は使った方がいいです。

ところで、贈与税を納めた後は自由に使えるお金になるのですが、将来相続が起きてしまったときのための納税資金のために取っておくべきものかもしれません。

贈与は相続の際にさかのぼられる可能性がある

贈与は当然ながら生前に行われるので、行ったときに贈与は成立します。

適正に行われていれば、その後に影響することはありません。

ところが、税金の世界は違います。

贈与でもらったものであっても、相続でもらったことにして相続税の対象になってしまうことがあります。

・相続があった時から7年前に行った贈与

・相続時精算課税制度を使って贈与税の計算をした場合

といったときには、贈与の時に贈与税がかからなかったとしても、相続税としてとられてしまうことがあります。

たとえば、親1人、子3人という家族構成で、子3人それぞれに2,610万円の贈与を相続時精算課税を使って計算した場合には贈与税の納税はありません。

その後しばらくして親が財産0円の状態でなくなってしまった場合はどうでしょうか?

この場合には、親に財産がなくても、過去に相続時精算課税制度を使っているので、相続税の申告が必要になり、子3人はそれぞれ相続税90万円ずつの納税が必要になります。

ちょっと極端な例かもしれませんが、実際には相続で財産をもらえなくても相続税を納めなくてはならない場合があります。

相続税の納税は相続財産から納めることが多いですが、この場合には過去に贈与でもらった財産か単純に自己資金ということになります。

納税資金を取っておく必要がある

贈与でもらった財産は、基本的には贈与税の課税対象になります。

ところが、贈与でもらったものであっても、後々に相続税で対象になってしまいます。

「贈与税がかからなくてラッキー」では済まないのです。

贈与でもらったお金は本来は自由に使えるお金ですが、別途、将来の相続税の納税資金を確保しておく必要があります。

これが贈与の難しいところです。その贈与に対する税金は相続が起きるまで、納税額が確定しないということです。贈与税を納めれば解決とはならないのです。

では、いくら取っておけばいいのかというと、相続税の試算をしてみないとわかりません。

贈与をしている場合には、相続時の納税資金をどのように確保しておくかも考えておきましょう。

<大事なこと>

贈与でもらったお金は相続税の対象になることもあるので、ある程度は将来の納税資金として確保しておきましょう。

<昨日の出来事>

昨日は事務仕事をコツコツと。Excelのマクロを使うようになったので、多少スピードアップしたものの改善の余地がまだまだあるようです。

夕方は手賀沼の西半分のランニングを、明日から雨で走れなくなるので少し長めに。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応