相続税対策で有名なもののひとつに現金110万円贈与があります。

贈与税の申告も不要であり、わかりやすいことから利用されています。

ところで、今年から贈与税のルールが変わったため、それに合わせて対策をとることをお勧めします。

変わった贈与税のルール

贈与税の計算方法は暦年課税贈与と相続時精算課税贈与と2通りあります。

その計算方法とルールが令和6年から変わっています。

暦年課税のルール

暦年課税であれば110万円までは無税、それを超えたところから贈与時がかかります(変更なし)。

ただし、万が一相続があった場合には、7年前までの間に贈与でもらったものがあれば、贈与でもらったものであっても相続でもらったものとして、相続税の対象になります(3年から7年へ変更)。

贈与税がかからない110万円贈与も含めて、相続でもらったものとして相続税の対象になります(変更なし)。

ただし、4~7年前に贈与でもらった部分は、100万円を超えた部分だけが相続税の対象になります(ちょっとややこしいですが)。

相続時精算課税のルール

相続時精算課税はあげる方ともらう方を指定して、あげる方に相続があった場合には、精算課税を使うようになってから贈与でもらった財産すべて相続でもらったものとして、相続税の対象になります(変更なし)。

1人当たり一生涯で2,500万円まで贈与税はかかりません(変更なし)。

ところで今年からルールが変わり、110万円の基礎控除枠(無税枠)ができました

(ここからが大きな変更)。

110万円のワク内の贈与であれば、贈与税の対象から外れ贈与税の申告の必要もありません。

110万円のワク内の贈与であれば、相続があった時の相続税の対象にはなりません。

110万円贈与を続けたときの効果

110万円での贈与を続けてみると、2通りの方法に違いがあるのか?

10年間続けた場合について考えてみたいと思います。

暦年課税の場合

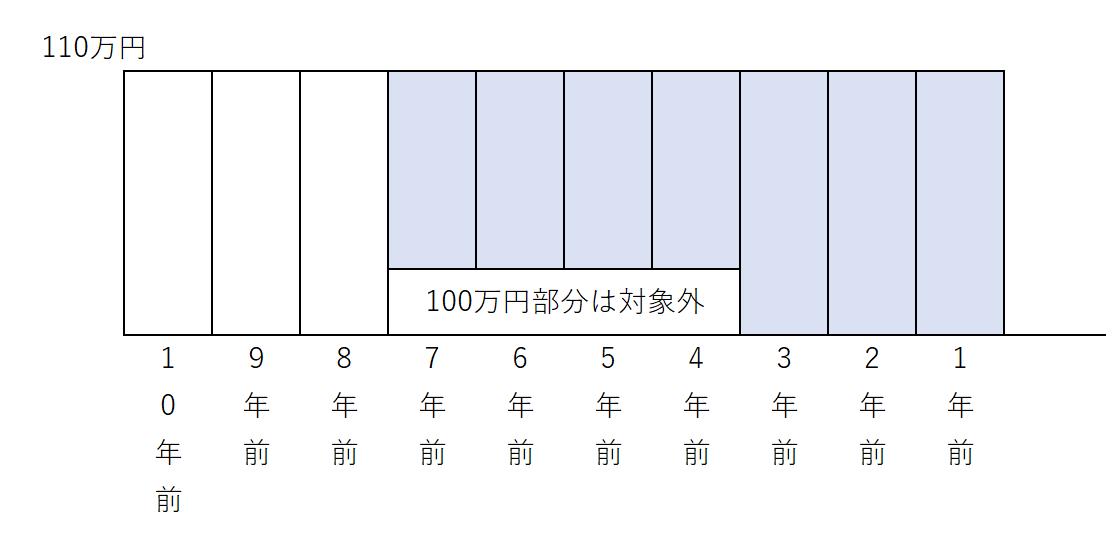

暦年課税の場合には過去7年分さかのぼって、相続税の対象になります。

そのため、8~10年前の贈与はさかのぼりの対象ではありません。

4~7年前の贈与は合計で440万円ありますが、100万円だけはさかのぼりの対象外なので、

4~7年前の贈与で相続税の対象になるのは340万円です。

1~3年前の贈与はすべてさかのぼるため330万円です。

相続税の対象になるのは、670万円(330万円+340万円)です。

相続時精算課税の場合

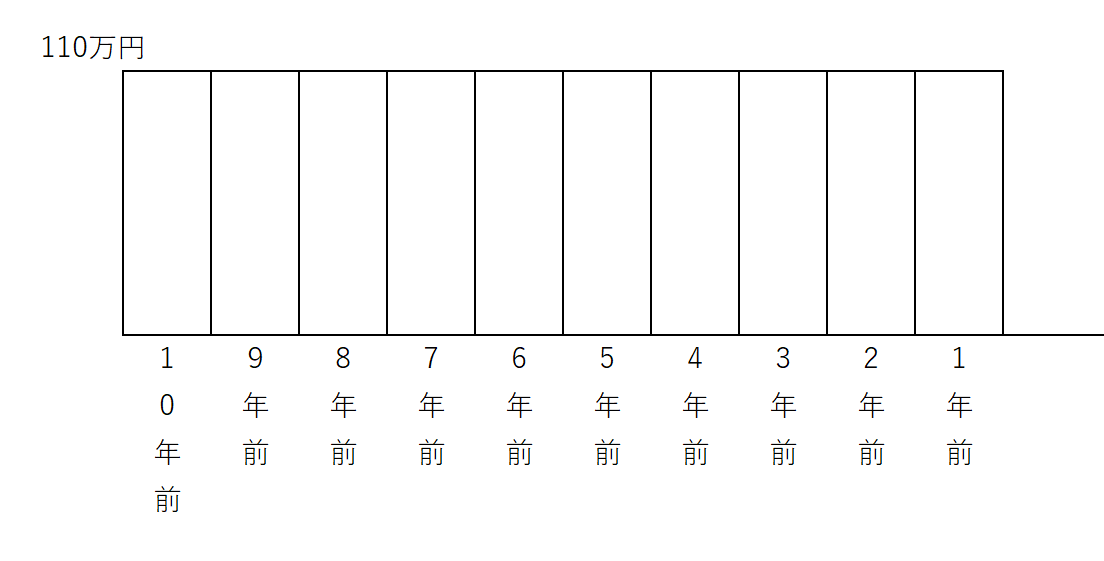

新しくなった相続時精算課税の場合はどうでしょうか?

令和6年の改正で基礎控除110万円もでき、かつその部分は相続税のさかのぼりの対象外であるため、相続税の対象にされる金額はありません。

これにより暦年課税と相続時精算課税で同じ贈与をしていても、思わぬ差が出る場合があります。

(上記の例だと670万円)

(ちなみに)今までの相続時精算課税は・・・

以前の相続時精算課税は基礎控除110万円はありませんでした(だから使う人はかなり少なかったです)。

そのため、上記の例であればすべての贈与でもらったものが相続税のさかのぼりの対象になるため、相続税の対象になるのは1,100万円でした。

相続時精算課税の注意点

届出書を出す

相続時精算課税制度を使って贈与税を計算するためには、1年目に限り相続時精算課税制度選択届出書という書類を出さなければいけません。

これは贈与税の申告が不要になる場合であっても必ず出さないといけません。

(出さないと通常通りの暦年課税になります)

期間は贈与があった年の翌年2/1~3/15です。

やめることができない

相続時精算課税制度を一度選んでしまえば、元に戻ることはできません。

上記の例であれば相続時精算課税の方が有利ですが、まとまった贈与をして相続税対策をしたい場合であれば不利になることもあり得ます。

また将来におもわぬ税金のルール変更があるというようなリスクもあります。

<大事なこと>

現時点だと110万円での相続税対策は、相続時精算課税を使った方が有効です。

相続時精算課税が撤回できないというリスクはありますが・・・

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応