会計ソフトに入力の際は、摘要書きは入力しておきましょう。

後々の経営分析に役立つこともありますし、

税務調査においてもスムーズに進みます。

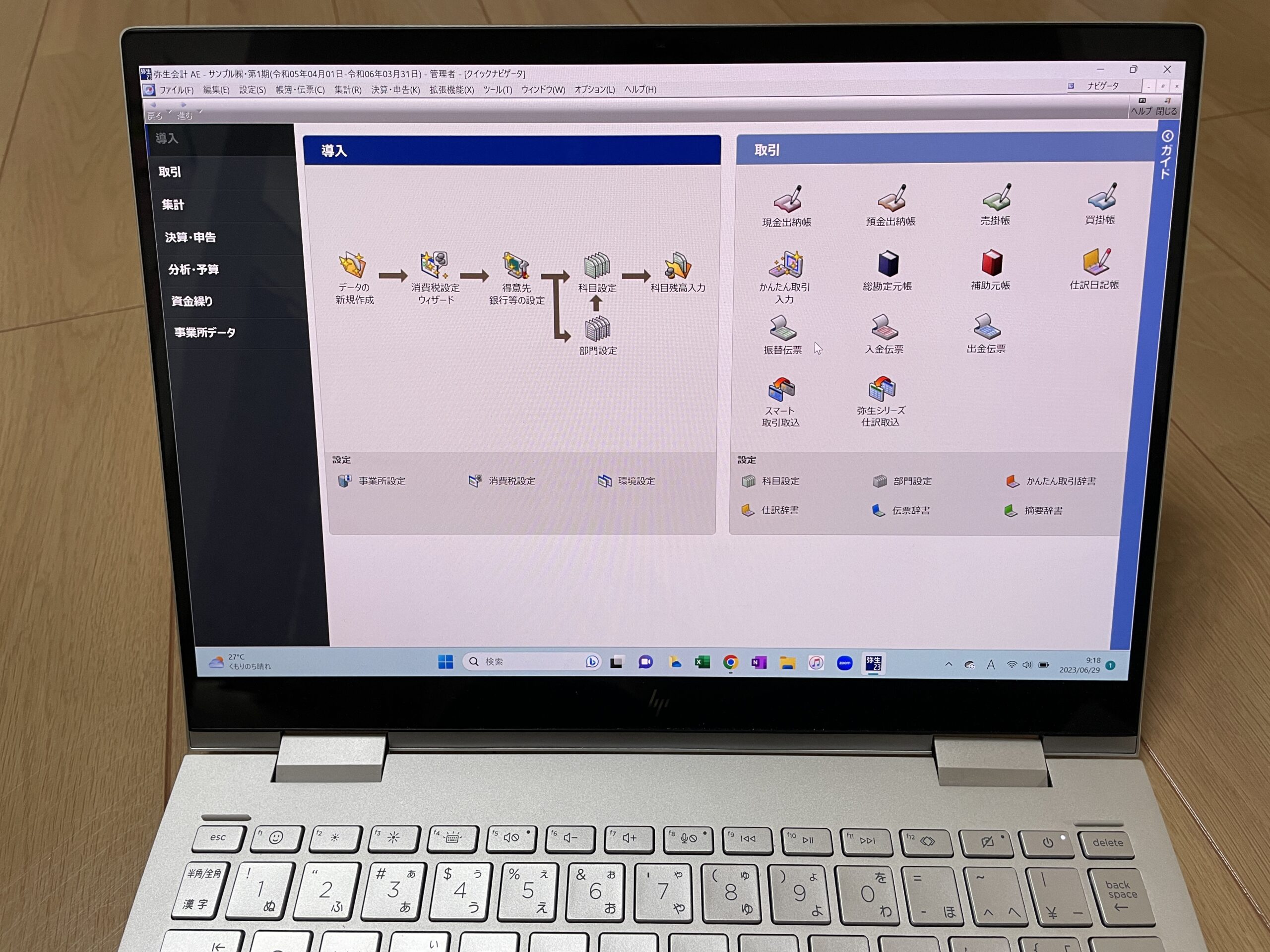

会計ソフトの役割

会計ソフトがあると、確定申告をする上で必要な売上や経費を集計してくれます。

その数字と連動して、申告まで行うことができる便利なものです。

ただし、会計ソフトの便利な点は、もう一つあります。

きちんと入力することによって、青色申告で65万円(55万円)の特別控除の恩恵を受けるのに必要な帳簿(仕訳帳や総勘定元帳)が、自動的に作成されることです。

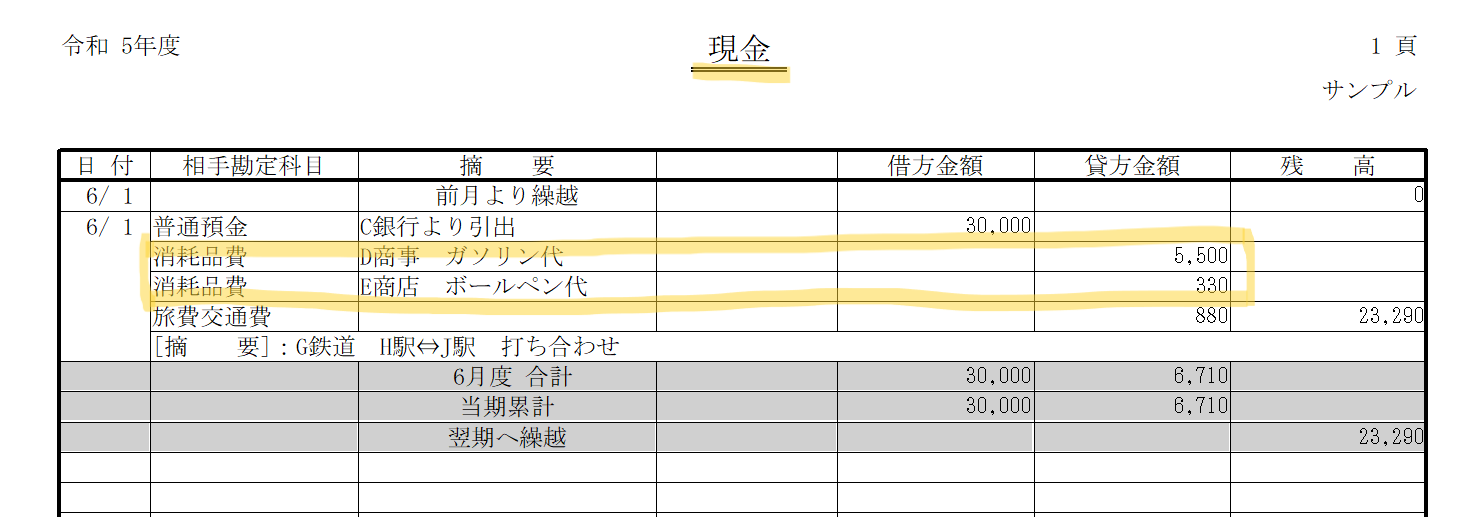

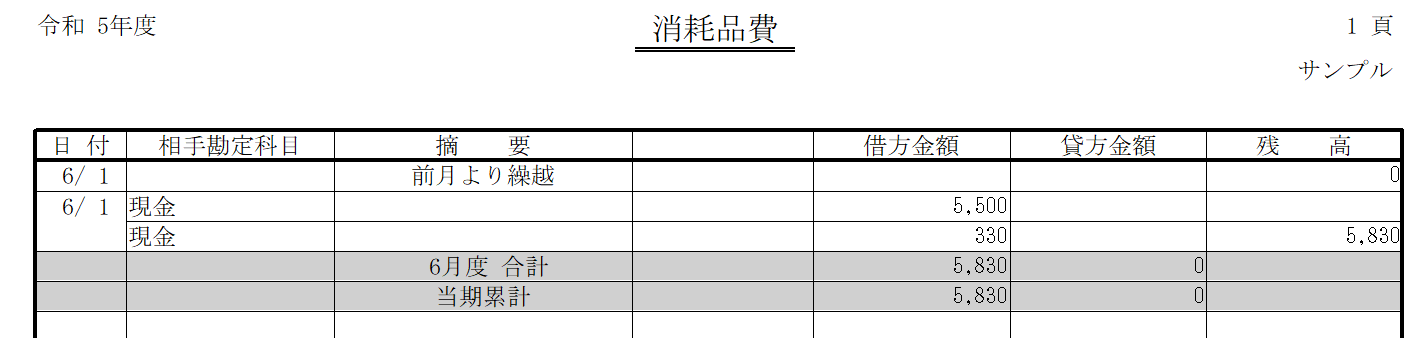

総勘定元帳とは

総勘定元帳とは、すべての取引を勘定科目別に記録している帳簿のことです。

例えば、6/1にD商事でガソリン代5,500円を、

E商店でボールペン代として330円を支払った場合には、

会計ソフトには、

消耗品費 5,500 / 現金 5,500 D商事 ガソリン代

消耗品費 330 / 現金 330 E商店 ボールペン代

といった仕訳を入力します。

現金の総勘定元帳には、

5,830円減った(ガソリン代とボールペン代を払ったため)といった取引が記帳され、

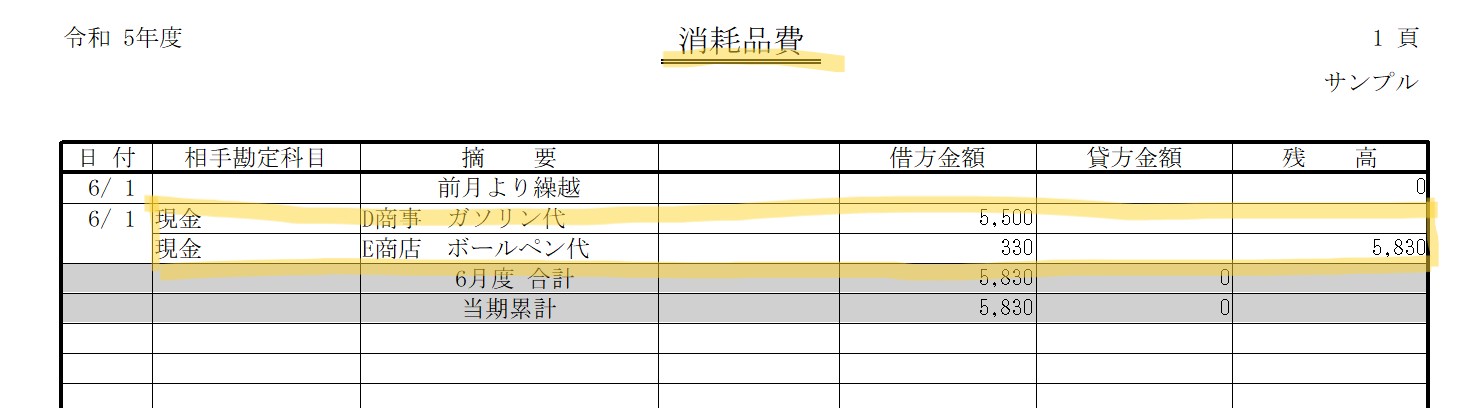

消耗品費の総勘定元帳には、

ガソリン代とボールペン代で消耗品費が5,830円(現金で払った)

かかったという取引が記帳されます。

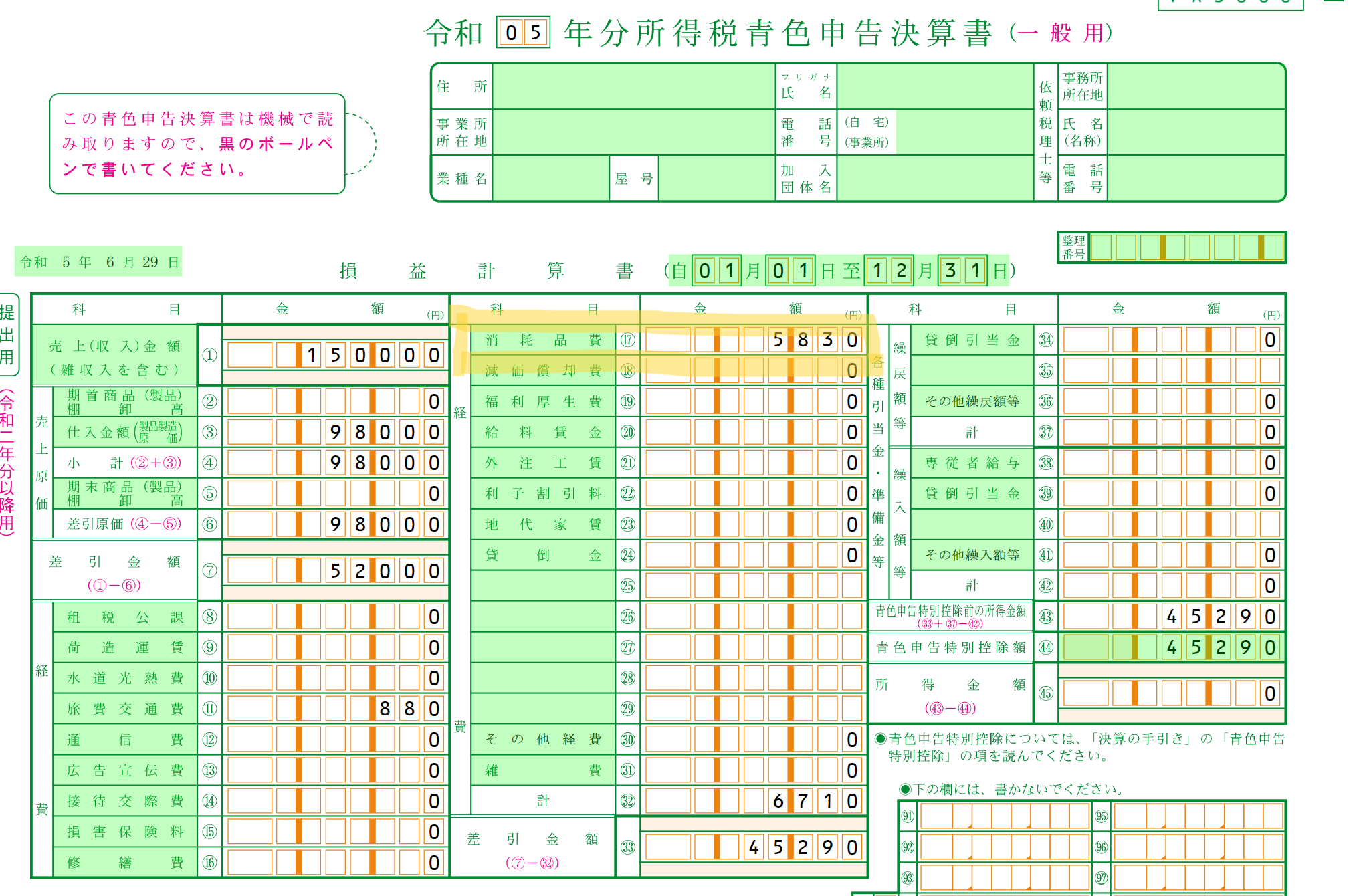

そして決算書には、消耗品費として5,830円として記録されます。

税務調査では総勘定元帳をもとにチェックされる

税務調査では、必ず総勘定元帳をもとに調べられます。

例えば、消耗品費5,830円がチェックされる場合、

消耗品費の内訳を確認するために、消耗品費の総勘定元帳を確認します。

そして、総勘定元帳に記録されている数字と、

原始記録(レシートや請求書など)と照合し、決算書に不自然なものがないか、

チェックされます。

万が一、摘要書きがないと総勘定元帳はこのようになります。

日付と金額しか記載がないため

・どのような取引かわからない

・どの原始記録(レシートや請求書など)と連動しているかわかりにくい

ため、税務調査の際に不審に思われたり、税務調査そのものが長くなってしまうことがあります。

誰が見てもわかる状態にしておかないと、必ず説明を求められます。

きちんと説明ができれば問題ないかもしれませんが、たぶん無理でしょう。

数年前のことなので、忘れているのが普通です。

逆に言うと、きちんと摘要書きが記載されていて、原始記録(レシートや請求書など)

ときちんと連動していれば、説明を求められることはぐっと減ります。

税務署の方は、総勘定元帳と原始記録との照合を、黙々と進めます。

また、消費税で仕入税額控除を受ける(払った消費税を引く)ために、

日付や金額の他にも、相手先の氏名や取引の内容も記載することが条件なので、

税務署からNOといわれるおそれもあります。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応