亡くなった方が住んでいた自宅を相続した場合、

相続税を計算するときに、自宅を相続した人が要件を満たせば、

土地の評価を最大80%引きにでき、相続税の負担を軽減する制度があります。

小規模宅地等の特例とは

小規模宅地等の特例とは、自宅や事業に使っている土地に、通常の相続税を課税することによって、相続人が最低限の生活ができなくなることを防ぐために、一定の要件を満たした場合に土地の評価を最大80%減額してくれる制度です。

土地の評価が1億円であっても、要件を満たせば一番安く評価できた場合に2,000万円まで減額できるため、相続税の負担を大幅に減らすことができます。

小規模宅地等の特例で一番使うことが多いものは、自宅を相続するときであり、

・亡くなった方が住んでいた自宅の土地を相続

・土地の上に建物がある

・330㎡まで(それ以上ある場合は330㎡分まで)

・未分割では×

といったことに加えて、もらった人が誰かによって要件が異なり、

すべてに該当すれば、土地の評価を最大80%減らすことができます。

もらう人の要件

配偶者がもらう場合

配偶者がもらう場合には、それ以外の要件はありません。

いつ売ってしまってもいいですし、引っ越しても賃貸してもいいです。

もちろん、そのまま住み続けることもOKです。

ただし配偶者については、配偶者の税額軽減もあるため、

小規模宅地等の特例が複数適用でき、面積要件の限度を超えてしまう場合には、

あえて配偶者は適用しないで、他の方で適用したほうが、全体的な税額が安くなることもあります。

亡くなった方と同居していた人がもらう場合(配偶者以外)

亡くなった方と同居をしていた方が取得した場合には、

申告期限まで、その自宅に住み続けて、かつ、その土地を保有し続ける

ことが条件になります。

相続人の生活の基盤である必要があります。

ただし、申告期限後は特に制限はありません。

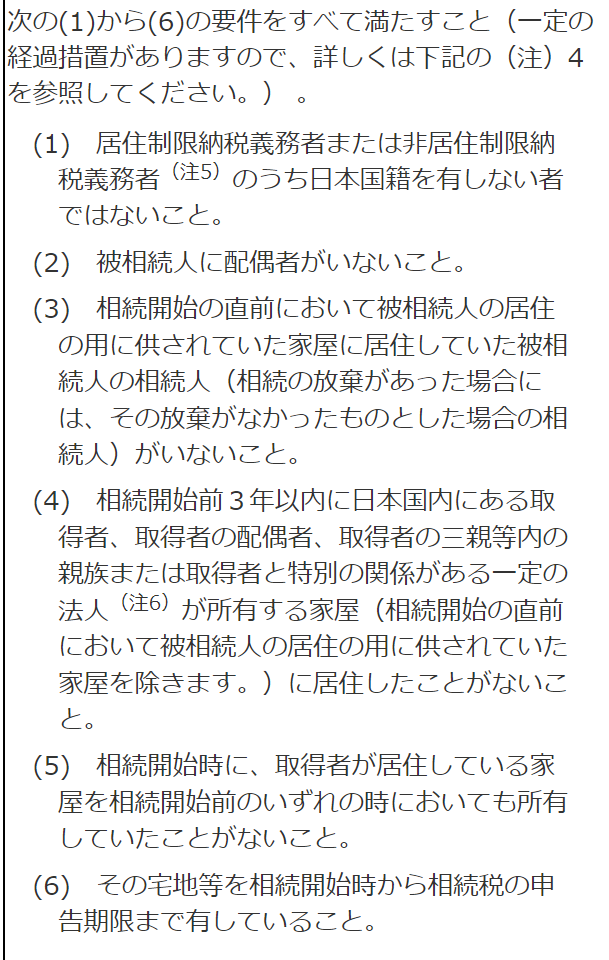

それ以外の方がもらう場合

亡くなった方の、自宅を配偶者や同居していた方以外の人がもらった場合には、

亡くなった方の自宅が、生活の基盤ではなくなるため、要件が一気に厳しくなります。

配偶者も、同居している人もいなくて、

かつ、もらう人の持ち家がない場合が対象になります。

ただし、持ち家がないといっても直近3年以内に住んでいた場所を売却している場合や、

住んでいた場所の所有者が、配偶者や身内である場合には適用ができません。

詳細は、以下の通りなのですが、非常にややこしいです。

(国税庁HPより)

自宅の相続以外にも、小規模宅地等の特例はあります

小規模宅地等の特例は、亡くなった方の自宅の土地のほかに

・同一生計親族が住んでいる土地

・事業で使っている土地(店舗や事務所、工場など)

・不動産賃貸をしている土地(マンションなど)

・自分の会社に貸している土地

にも適用ができます。

ただし、要件を満たしたからといって、すべてに適用できるわけでなく、

トータルでの限度はあります。

限度を超えてしまった場合には、誰が適用するかの話し合いも必要になります。

相続税全体で考えると一番安くなるからといって、

個々で見た場合、税負担が全然違うなんてこともあります。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応