消費税を原則課税で計算する場合、預かった消費税 - 支払った消費税によって計算しますが、

支払った消費税全額が引くことができない場合があります。

支払った消費税が引くことができないとは

消費税の納税額を計算する際には、預かった消費税 - 支払った消費税によって計算しますが、

支払った消費税全額が引けるかといえばその様なことはなく条件が決まっています。

その条件とは、「その支払った消費税は、消費税が課税される売上に直接的に(または間接的に)関係があるもの」に限られます。

つまり、消費税が非課税の売上に対応する、経費を払ったとしても、その消費税は原則引くことができないことになっています。

たとえば、マンション経営をしていて不動産収入100万円(消費税は非課税)、修繕費に33万円(消費税3万円)であった場合には、

預った消費税 0円 - 支払った消費税 3万円 = 3万円の消費税の還付

とはならずに、

預った消費税 0円 - 支払った消費税 0円(3万円は対象外) = 0円 となります。

マンションの修理した時に払った消費税3万円は、非課税であるマンションの家賃収入を得るために払ったと考えられます。つまり、消費税を引くことができません。

つまり、支払った消費税をすべてどのような売上に紐づいているかを確認して、分類しなければいけないことになりますが、条件を満たした場合には、分けなくていいことになっています。

支払った消費税を全額引くことができる条件

支払った消費税を全額引くことができる条件は、次の2つの条件両方に合致する必要があります。

いずれも売上の数字を使いますが、すべて今年(今期)の売上で判断します。

(2年前の数字は一切関係ありません)

課税売上高 5億円以下

消費税がかかる売上(税抜の売上)と、免税の売上高(海外へ輸出した場合の売上)の合計が5億円以下である場合には、支払った消費税の分類は不要になる可能性があります。

課税売上割合 95%以上

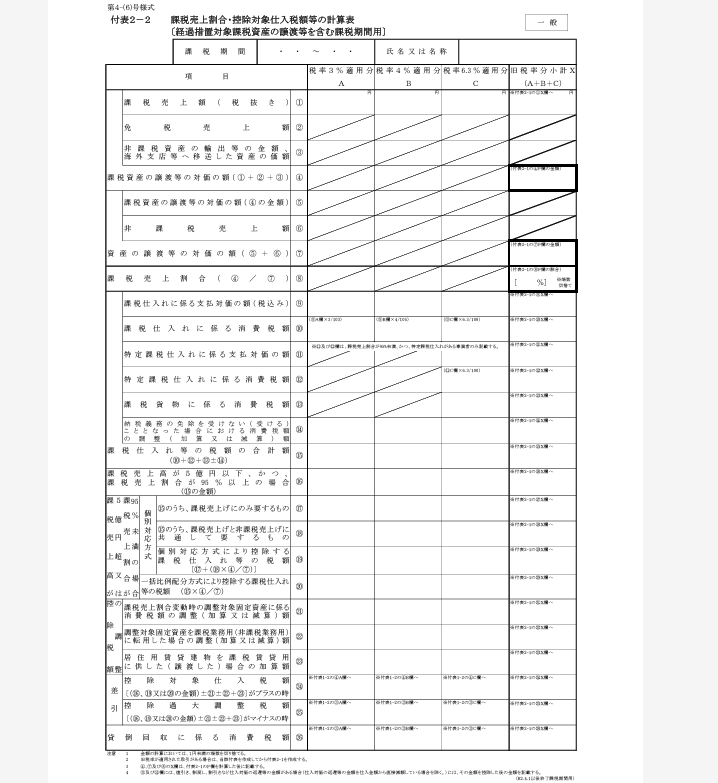

課税売上割合とは、すべての取引の中で消費税が非課税の取引がどれくらいの割合があるかをはんていするもので、次の計算式で計算します。

(課税売上高 + 免税売上高)/(課税売上高 + 免税売上高 + 非課税売上高)

不動産賃貸業、医療、介護、不動産業といった業種が、非課税取引の割合が非常に多いため、通常は95%未満になることがほとんどです。

ほぼ業種によって決まってしまう面があります。

条件を満たさなかった場合

上の2つの条件のどちらかでも該当しなかった場合には、支払った消費税を売上の対応別に分類する必要があります。

その場合には、消費税の計算の難易度も手間も格段に上がります。

ただし、2割特例や簡易課税が取れる場合には、損得を加味したうえで、そちらを選んでおくのも手です。

その様な場合は、支払った消費税の分類といった手間はありません。

<大事なこと>

特に、課税売上割合が低い業種や大きく変動するような業種の場合、期中の消費税の納税予測も難しくなりますので、納税資金の確保もお忘れなく

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応