毎月試算表を作成している場合は、毎月の利益を確認することによって、

所得税や法人税の納税額の大まかなイメージがつかめます。

「赤字(利益が少ない)だから今回は納税額が少ない」

と安心せず、消費税についても、必ず確認しておきましょう。

できることなら、毎月別口座に納税資金を確保しておくことをお勧めします。

消費税は赤字でも納税することがほとんど

消費税は、原則課税であれば、

預かった消費税 ー 支払った消費税 で計算します。

赤字であれば、売上より経費のほうが多いことになるので、

消費税も、支払った消費税の方が多くなりそうですが、実際にはそんなことがありません。

なぜなら、経費の中には消費税のかからないものが結構あるからです。

・給与

・法定福利費(社会保険料)

・保険料

・減価償却費(買ったときにすでに消費税を引いている)

といったものが、代表です。

赤字や利益が少なかった原因が、人件費であった場合には、消費税の納税は減ることはありません。

また簡易課税とこれから始まる2割特例は、

預かった消費税に、○○%をかけたものを納めなくてはいけないので、

赤字であっても、消費税の納税は必ずあります。

もちろん、消費税の還付もありません。

納税額の調べ方

毎月試算表を作成しているのであれば、今どれくらいの消費税を納めなくてはいけないのかを

確認しましょう。

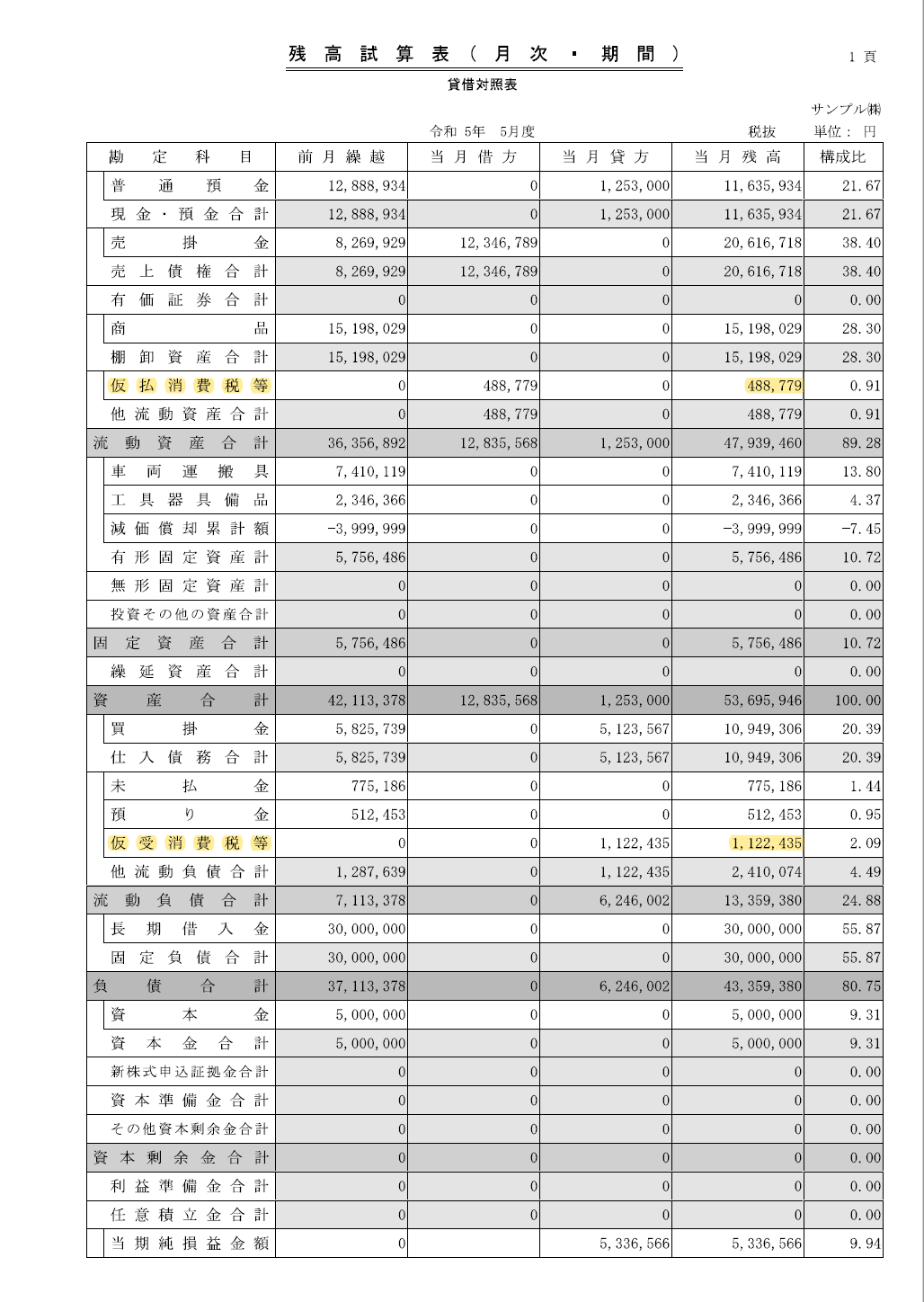

税抜経理の場合

税込経理であれば、

預かった消費税が、仮受消費税として負債に計上され、

支払った消費税が、仮払消費税として資産に計上されます。

この試算表の例であれば、

仮受消費税(1,122,435円) ー 仮払消費税(488,779円) = 633,656円

が現時点での納めるべき消費税となります。

なお、仮受消費税、仮払消費税は最終的には決算書には出てきません(最終的には0になるため)。

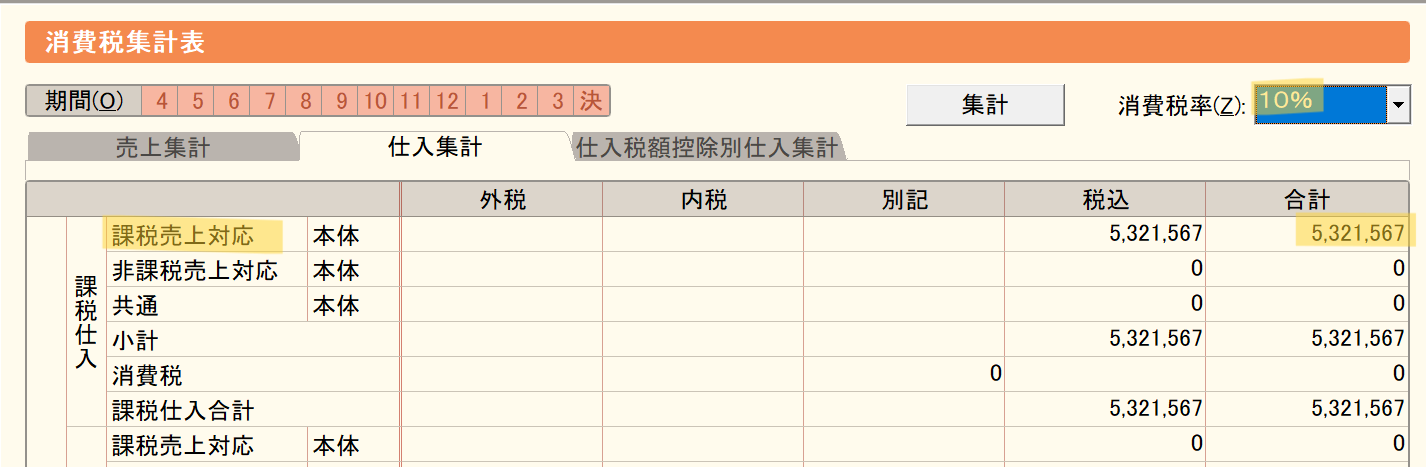

税込経理の場合

税込経理であれば、試算表には消費税に関する表示はありません。

ではどうするか?

消費税の集計表を利用しましょう(サンプルは弥生会計の集計表です)。

この消費税の集計表であれば、

預かった消費税 12,346,789円 × 10/110 = 1,122,435円

支払った消費税 5,321,567円 × 10/110 = 483,779円

差額の633,656円が現時点での納めるべき消費税となります。

なお税込経理であっても、税抜経理であっても、消費税の納税額は変わりません。

簡易課税の場合

簡易課税にも、試算表には消費税に関する表示はありません。

預かった消費税(12,346,789円 × 10/110 = 1,122,435円)に、

自分の業種の率をかけて計算しましょう。

小売業であれば、

1,122,435円 × 20% = 224,487円が現時点での納めるべき消費税となります。

決算時に高額になる場合はこんな時です

決算時において、高額になる場合はこんな時です。

思い当たるようでしたら、特に注意しましょう。

・今期の中間納税が少ない(前期の業績が良くなかった、設備投資したなどで)

・今期から消費税を納めることになった

・今期に売上が急上昇した(預かる消費税が大きく増える)

・あまり設備投資をしていない

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応