令和6年になると生前贈与加算のルール(贈与でもらったものであっても、相続でもらったことにされること)が変わりますが、突然さかのぼる期間が7年に変わるわけでありません。

贈与税の計算は年単位

贈与税は、1/1~12/31に贈与でもらった財産に応じて税金がかかります。

つまり、贈与税の計算は年単位で行うことになります。

令和5年12月31日と令和6年1月1日にそれぞれ現金110万円を2日連続で贈与をしても、贈与税の計算は全く別モノ扱いです。

令和5年12月31日の贈与は、令和5年分の贈与、

令和6年1月1日の贈与は、令和6年の贈与です。

極端な話、現金贈与での相続税対策をしたいならば、2日間で220万円×(贈与する人数)分の財産を減らすことも可能です。

ただし、贈与契約書をきちんと作成するなどの基本的なことは忘れないでくださいね。

ただ振り込むだけではダメです。

慌てずきちんと贈与としてのカタチは残しておきましょう。

さかのぼる期間は変わる

ところで、贈与税の改正があり、令和6年の贈与からさかのぼる期間が3年から7年へ改正されます。

令和5年12月31日と令和6年1月1日の贈与であっても、さかのぼる期間が全く違います。

令和5年12月31日の贈与は、令和8年12月31日を過ぎれば、さかのぼることはなくなります。

令和6年1月1日の贈与は、令和13年1月1日を過ぎるまで、さかのぼられてしまいます。

この生前贈与加算のルール、過去に贈与した財産だけでなく、過去に納めた贈与税もさかのぼるため、それなりに高額の贈与をしていたならばプラスに働くこともありますが、110万円以内での贈与を繰り返している場合には圧倒的に不利になります。

生前贈与加算ルールの改正

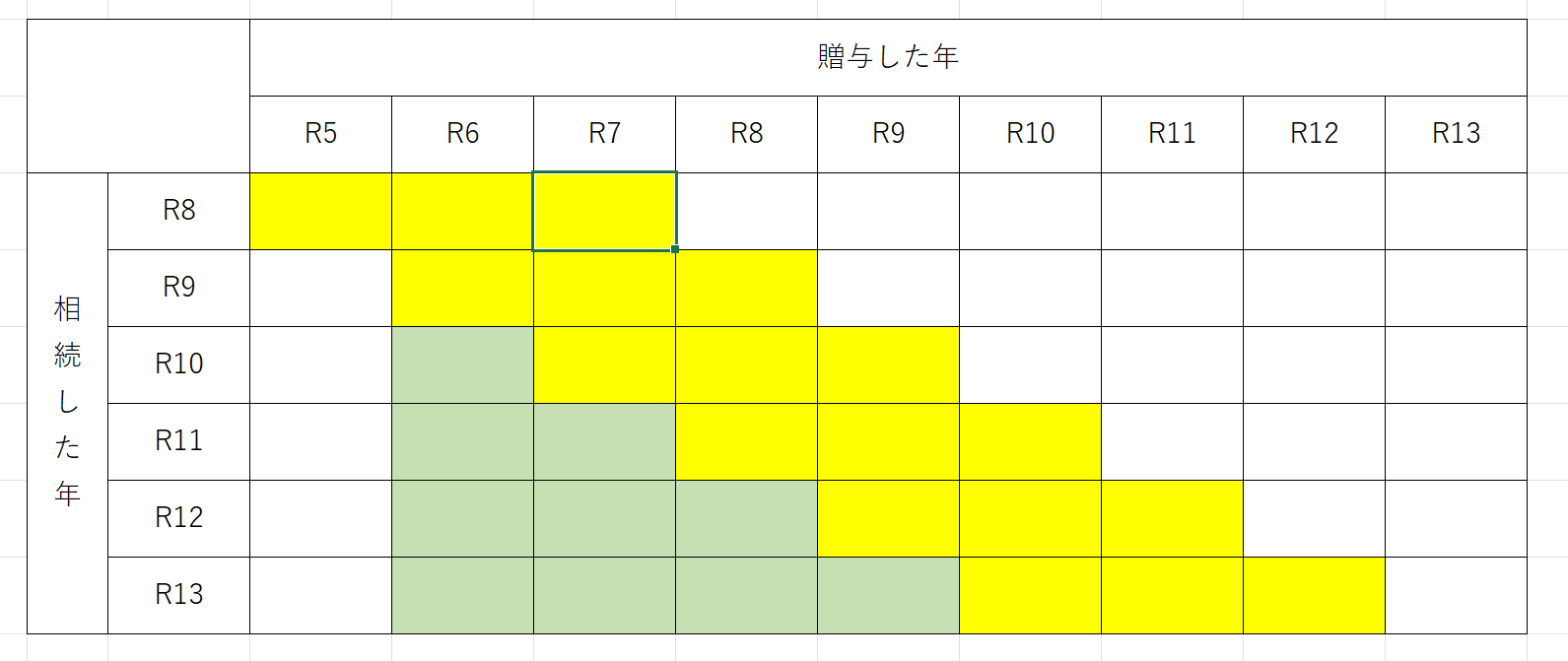

令和6年の贈与から、生前贈与の加算のルールが変わりますが、具体的にはこのようになります。

さかのぼる期間が3年→7年へ

今までのルールでは、亡くなってから3年以内に贈与を受けた場合には、贈与でなく相続でもらったことにされますが、期間が3年から7年に変わります。

ただし、今すぐ7年間さかのぼるわけではありません

(上の表の緑色と黄色の部分がさかのぼる対象です)。

亡くなった年が令和8年までであれば、さかのぼる期間は3年です。

亡くなった年が令和9~12年であれば、さかのぼる期間は令和6年1月1日~亡くなるまで、

そして令和13年以降はさかのぼる期間は7年です。

基準は令和6年1月1日からの贈与です。

延長された期間は特例あり

亡くなった日が、令和9年以降であれば、さかのぼる期間が3年(黄色)+α(緑色)ということになります。

ただし、延長された期間分(緑色)に贈与でもらった財産のうち100万円はなかったことにしていいことになっています。

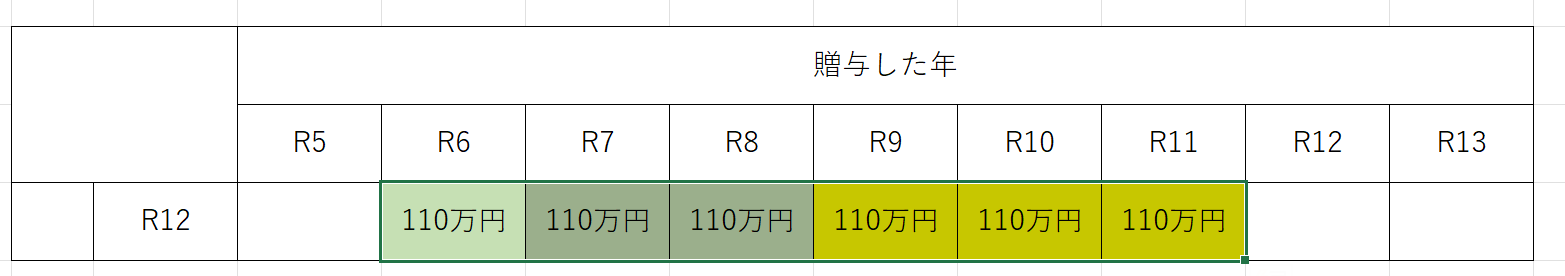

例えば、下の表のように贈与を行っていて、令和12年1月1日に亡くなったとします。

この場合に、相続でもらったものとしてさかのぼる金額は、

①過去3年(黄色) 110万円(R9)+110万円(R10)+110万円(R11) = 330万円

②延長された期間(緑色) 110万円(R6)+110万円(R7)+110万円(R8)- 100万円 = 230万円

③ ①+②=560万円

ということになります。

<この記事で考えていること>

さかのぼる期間が延びてしまったので相続税対策は多少難しくなりましたが、何もしないよりは、今まで通りやってもいいかと考えます(以前ほどの成果はでにくくなりますが)。

7年間さかのぼられますが、それ以上に長生きしていただければ。

一番の相続税対策は、楽しく長生きしていただけることだったりします。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応