相続税では特定の人が故人様から財産をもらった場合に、相続税が割り増しになる場合があります。

相続税の2割加算制度についてまとめてみました。

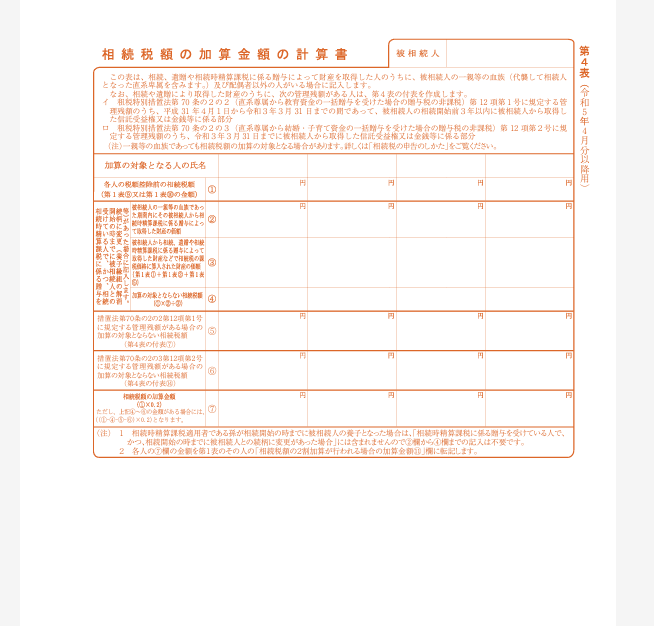

相続税の2割加算とは

相続税の2割加算とは、特定の人が財産をもらった場合に、通常の相続税の2割増しになるといった制度です。

特定の人とは、

・故人様の1親等の血族(故人様の父母、故人様の子)

・故人様の子の代襲相続人(故人様の子がなくなったことが理由で孫が相続人の場合)

・故人様の配偶者

以外の人です。

それ以外の方が故人様から財産をもらった場合には、相続税が2割増しになります。

なお、2割加算は通常の相続で適用されるケースはほとんどありません。

相続人になるべき人は2割加算の対象でないので、特段の心配はいりません。

相続人であっても2割加算の対象になる可能性があるのは、相続人が兄弟姉妹やその兄弟姉妹の子になるような場合だけです。

2割加算の対象になる可能性がある人

2割加算の対象になる可能性が高いのは、遺言書で相続人以外の方が故人様から財産をもらう場合です。

一番、2割加算の対象になりやすいのは孫です。

万が一相続の際に財産をもらわなくても、

・生命保険の受取人になっている場合

・過去に財産を贈与を受けて相続時精算課税制度を使って申告した場合

で相続税の申告が必要になった場合でも、2割加算の対象になります。

またこの場合には、生前贈与のさかのぼりの対象にもなりますので注意が必要です。

ところで、孫が財産をもらうと2割加算の制度はなぜ存在するのか?

本来相続税は、故人様から子に財産を移った時、子から孫に財産が移った時と2回にわたって相続税が課税されます。

ところが、故人様から孫に財産が移ってしまうと、相続税が1回しか課税することができなくなってしまい、納税の機会が1回なくなってしまうため、それを防止するために設けられたのが2割加算制度なのです。

養子の場合

養子の場合には、故人様の1親等の血族(故人様の父母、故人様の子)に該当するため、2割加算の対象にはなりません。

ただし、孫を養子にしている場合は、故人様の1親等の血族(故人様の父母、故人様の子)に該当していても2割加算の対象になります。

つまり孫を養子にしても2割加算を逃れることはできません。

ただし、子がなくなっていて孫養子が代襲相続人になっている場合は、2割加算の対象外です。

<大事なこと>

2割加算は思わぬ形で孫が対象になってしまうこともありますので注意が必要です。

遺言書を用意する場合には気を付けておきましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応