社長が会社に貸しているお金も相続税の対象になります。

相続税対策の一つに債権放棄をする方法が考えられますが、思わぬ形で税金がかかる場合があります。

役員借入金は相続税の対象

会社をお持ちの方は、会社とのお金のやり取りがあればすべて相続税の対象になります。

・給与の未払金

・事務所などを貸していれば、その家賃の未払金

・お金を貸している場合の借入金

といったものすべてが社長の財産として相続税の対象になります。

その財産の価値は、亡くなった日現在での会社の貸借対照表に載っている金額です。

100万円であれば、100万円

3,000万円であれば、3,000万円

がその財産の評価額です。

仮に会社の財務状況が良好で、いつでも返すことができそうであったり、今後の利益が見込めるような場合であれば、特に問題はありません。

一方で、会社の財務状態が思わしくないような場合には、長期的な対策としてまずは役員報酬を見直してみましょう。少しずつではありますが解消はしていきます。

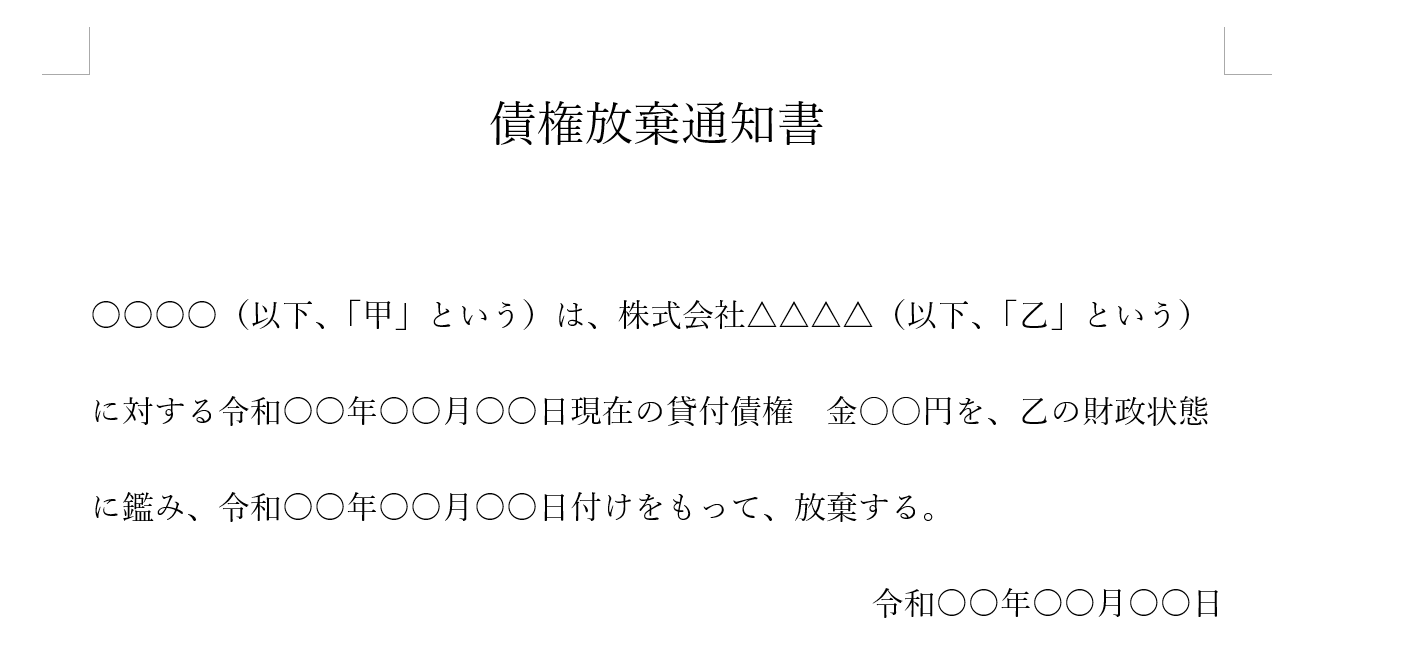

そして、短期的に解消する方法に債権放棄をする方法もあります。

債権放棄をすることで、会社への貸しているお金が法律的に消滅することで、

・相続税の対象の財産がなくなる

・会社の純資産が増える

といったメリットがあります。

ただし、債権放棄する場合2つの税金に注意する必要があります。

会社に法人税がかかる

社長が会社に貸しているお金の債権放棄をした場合には、

会社側からすれば、社長にお金を返さなくてすむという、経済的な利益を受けることになります。

債権放棄を受けた金額が1,000万円であれば1,000万円ほどの利益を受けたことになります。

そして、この利益は債務免除益として会社の利益に計上され、法人税がかかってしまいます。

そのため、債権放棄をする場合には、会社に繰り越しの赤字があることが前提であるとともに

・赤字の繰り越しできる期間が終わりそう

・今後繰越の赤字を使いきれる見込みがなさそう

といった場合にのみ、最小限で行うべきでしょう。

他の株主に贈与税がかかる

社長が会社に対して債権放棄を行うと、その会社の借金がなくなるのでその分会社の財務状況がよくなります。そして、その会社の株の価値も上がります。

そのため、債権放棄をした社長から他の株主へ、会社の株の価値が上がった分の贈与があったとされて、他の株主が贈与税を負担しなければならないことになります。

そのため、贈与税の負担がないようにするためには、債務免除をする前、債務免除をした後の会社の株の値段がともに0円である必要があります。

<大事なこと>

社長が会社の債権を放棄した場合には、会社には法人税、他の株主に贈与税がかかってしまいます。

相続税の対策の一環で行う場合には、税金の計算も複雑になりますので、専門家に相談してみてください。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応