ご自分の決算書の作成方法は、消費税の取扱いの方法によって税込経理と税抜経理という2つの方法があります。経理方法の違いについてまとめてみました。

税込経理とは、税抜経理とは

税込経理や税抜経理とは、決算書に並んである数字を消費税込みの表示にするのか、それとも消費税抜きの表示にする方法です。

税込経理であれば、消費税込みの数字を

税抜経理であれば、消費税を除外した数字で表示します。

ちなみに、どちらで計算しても利益は同じになります。

例えば、売上11,000円(うち消費税1,000円)、仕入6,600円(うち消費税600円)であれば、損益計算書には以下のように表示されます。

| 税込経理 | 税抜経理 | |

| 売上高 | 11,000 | 10,000 |

| 仕入高 | 6,600 | 6,000 |

| 租税公課(消費税) | 400 | |

| 利益 | 4,000 | 4,000 |

どちらの経理方法でも、利益は4,000円で変わりません。

経理方法で違うのが、消費税の取扱いのみです。

税抜経理であれば、消費税は経費に表示されます。

税込経理であれば、

預かった消費税(上記でいうと1,000円)は仮受消費税として貸借対照表の負債に、

支払った消費税(上記でいうと600円)は仮払消費税として貸借対照表の資産に、

それぞれ表示されます。

決算時には、仮受消費税と仮払消費税を相殺して残りが未払消費税として、

貸借対照表の負債に表示されます。

(上記で言えば1,000円-600円=400円が未払消費税として表示されます)

税抜経理のデメリット

税抜経理の最大のデメリットは、仕訳の処理が面倒になることです。

売上11,000円の仕訳も、

税込経理であれば、普通預金 11,000 / 売上高 11,000 でよかったものが、

税抜経理であれば、普通預金 11,000 / 売上高 10,000

仮受消費税 1,000

と2段になってしまい、複雑になります。

これが、消費税が含まれている取引の仕訳すべてに、仮受消費税や仮払消費税といった項目が出てきます。

そのため、手書きで決算書を作成するのは、ほぼ不可能になります。

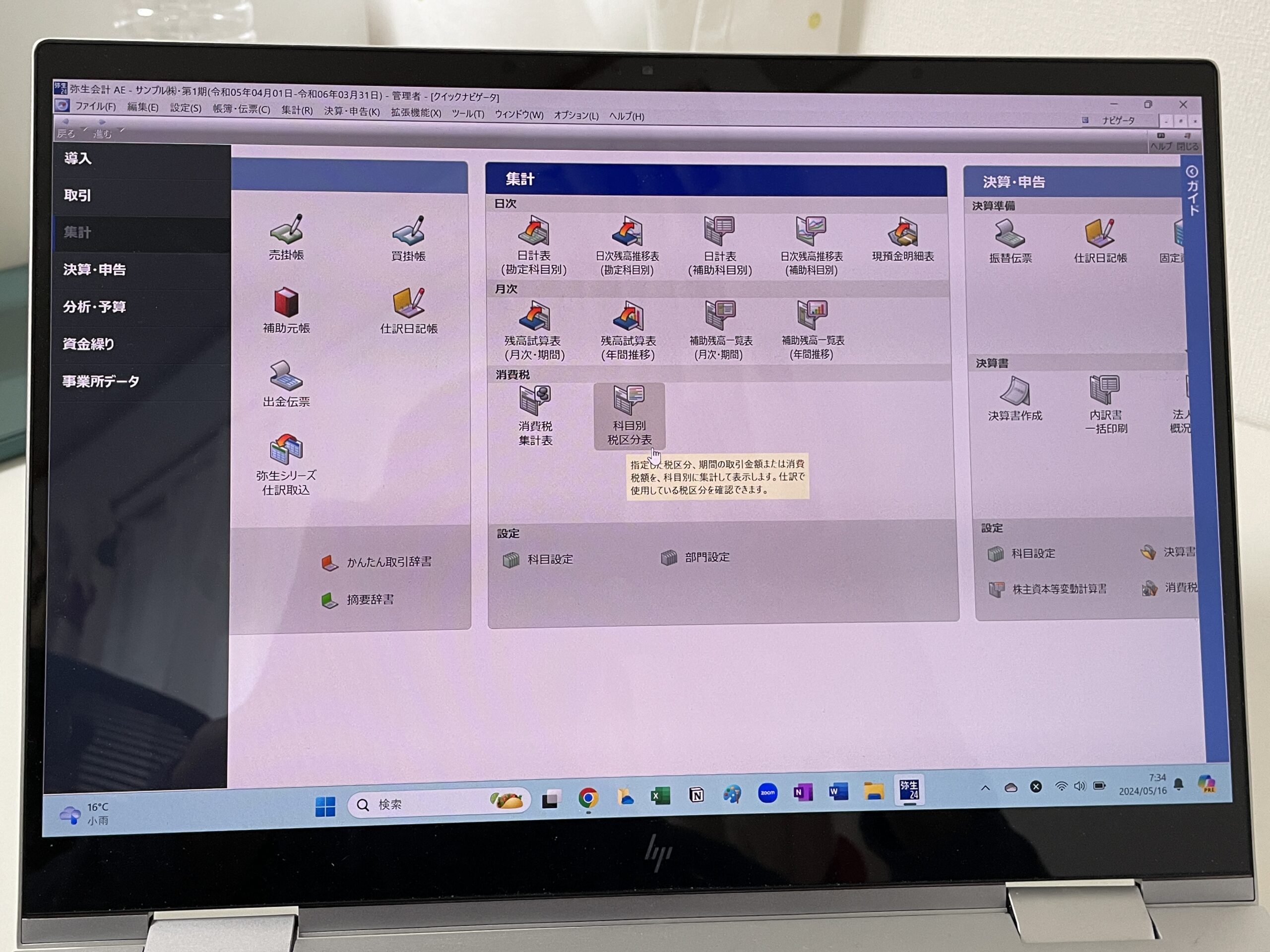

一方で、会計ソフトを利用していれば、税込経理と同じように入力すれば、自動的に仮受消費税・仮払消費税を計算してくれますので、手間はさほど変わりません。

税抜経理のメリット

税抜経理のメリットは、消費税の納税額を把握しやすい点です。

試算表の貸借対照表を見て、

仮受消費税(負債)-仮払消費税(資産)-中間納税額

をすれば、現時点で納めるべき消費税がはっきりします。

消費税は赤字であっても納税が発生しやすく、納税額も多額になるケースが多いです。

決算の時期になって資金繰りに追われることはなくなります。

また、30万円未満のモノを買ったときに1回で経費にできる特例がありますが、

この30万円未満の判定は、

税抜経理であれば、税抜の金額で

税込経理であれば、税込みの金額で判断することになっています。

つまり、税抜経理であれば329,999円までであれば、1回で経費にすることができます。

多少ながら、税抜経理の方が得することになります。

<大事なこと>

税抜経理であれば、消費税の納税額が把握しやすいため、消費税の原則課税であれば税抜経理をお勧めします。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応