法人成りをするメリットの一つに、消費税の免税期間を延長できることがあります。

ただし、場合によっては消費税の免税の恩恵を受けることができなくなる場合もあります。

第1期

法人を設立した場合の第1期目は、基準期間も特定期間もありません。

そのため、消費税については納税義務はありません。

これは、法人成りして売り上げ規模が大きい事業を引継いだ場合であっても同様です。

ただし、資本金が1,000万円以上の法人である場合には、別のルールにより消費税の納税義務が発生してしまいます(新設法人の納税義務の免除の特例)。

区切りがいいからと資本金を1,000万円としてしまうと、消費税の免税の恩恵は受けることができません。

ところで、法人の場合赤字であっても法人住民税の均等割が最低でも7万円かかりますが、資本金を1,000万円超になると均等割が最低18万円に一段階納税額が増えます。

インボイスの登録は…

ところで、インボイスの登録をした場合には免税期間であっても消費税の納税が必要になります。

ただし、インボイスを登録しなければ消費税を納めなくてよかった場合には、2割特例は使うことができます(2期目以降も同様です)。

第2期

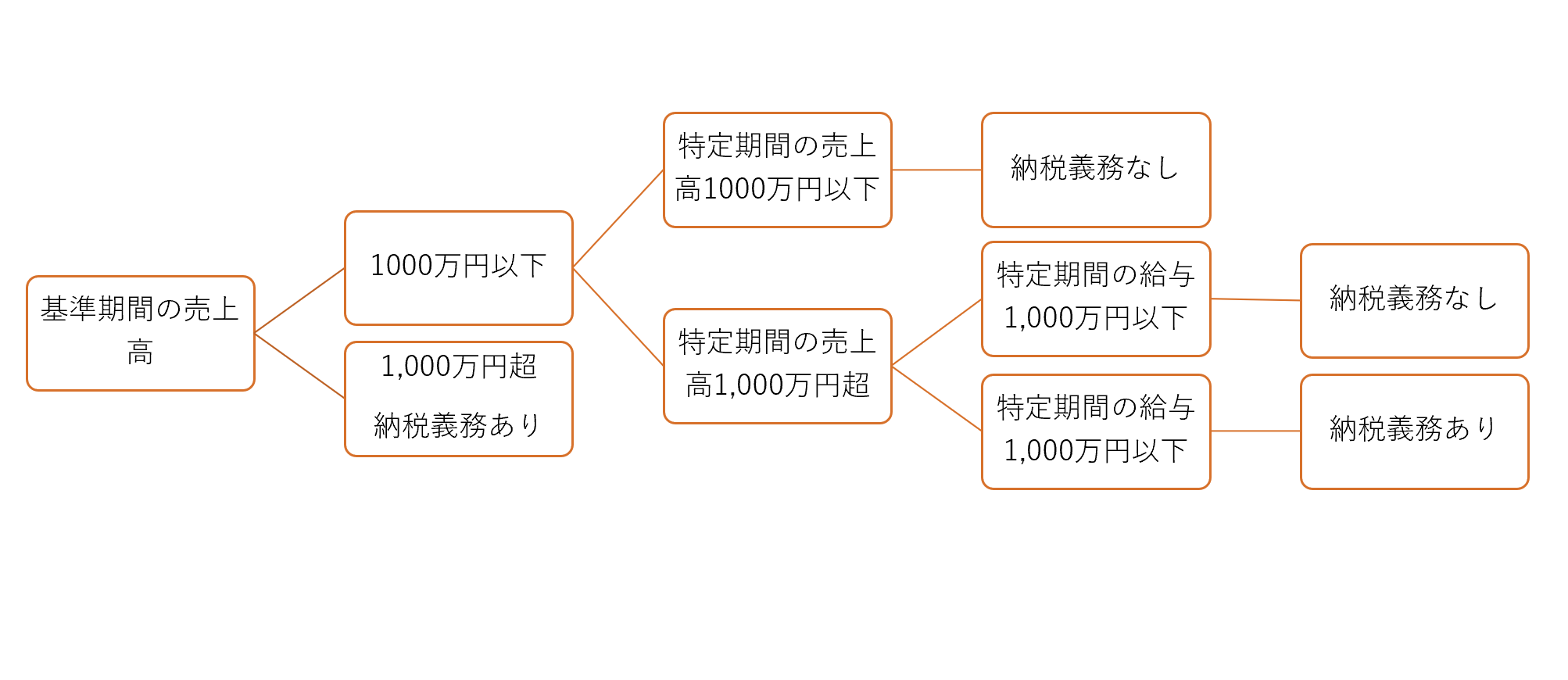

法人設立第2期については基準期間はありませんが、特定期間があるのでそちらの判定次第によって消費税の納税義務がある場合があります。

特定期間は前事業年度(1期目)開始の日から6カ月間です(1期目の月数によっては特定期間がないこともあります)。

・この期間(1期目)の課税売上高が1,000万円以上

・この期間(1期目)に払った給与が1,000万円以上

のどちらかを満たしてと、2期目は消費税の納税義務はあります。

法人成りにより設立した場合にはそれなりの規模がある場合が多いため、条件を満たしてしまうことが多いです。

6カ月間の売上高が1,000万円を超えてしまっても、6カ月間の給与が1,000万円以下であれば消費税の納税義務がなくなりますが、この給与は自分の役員給与を含んだ金額ですので、従業員も雇っている場合には十分注意が必要です。

納税義務があった場合には当然ながら2割特例は使えません。

2期目に納税義務があるかどうかは、1期目の終わりまでに判断しておきましょう。

簡易課税を選ぶことができれば、消費税の負担を抑えることができる可能性もあります。

2期目に入ってしまうと、2期目から簡易課税を選ぶことは基本的にはできません。

3期目以降

3期目以降は、基本的には法人成りによる消費税の免税のメリットはありません。

消費税の判定は通常通り行うことになります。

気をつけたいのが、申告時の納税が多額になるケースが非常に多いことです。

法人成りした場合には、売り上げ規模が大きくなっているケースも多いかと思われます。

売り上げ規模が大きい場合、通常であれば中間納税で年に何回か納税していますが、中間納税がない場合には、1年分の消費税を年度末にまとめて納付する必要があります。

納税が必要になる初年度は、忘れずに納税資金もきちんと確保しておきましょう。

<大事なこと>

法人成りした場合の消費税の免税での注意点をまとめてみました。

また、消費税の納税が再開した場合の納税資金の確保にも注意しましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応