賃貸用マンションの敷地は、自宅の敷地と比べて自由に使えないことができません。

そのような理由から、自宅の敷地と比べて評価が2割くらい減額できます。

賃貸用マンションの敷地の評価

相続税の土地の評価は、路線価×面積(倍率評価の場合には固定資産税評価額×倍率)によって評価します。

これはその土地が自由に使えることが前提での土地の評価です。

それに比べて賃貸用マンションの敷地の場合には、貸している方にも住む権利がありその分その土地の利用に制約があることから、自由に使える土地と比較して一定程度の減額ができます。

具体的には以下のような評価をします。

通常の土地の評価額 × (1 - 借地権割合 × 借家権割合(30%)× 賃貸割合)

※賃貸割合については、こちらに説明してあります。

建物を他の人に貸している場合の相続税の評価は3割引き

借地権割合の調べ方

上記の式で、借地権割合と借家権割合という2つの割合が出てきます。

借家権割合は、30%で基本的には変わることはありません。

一方で、借地権割合は場所によって数値が異なります。

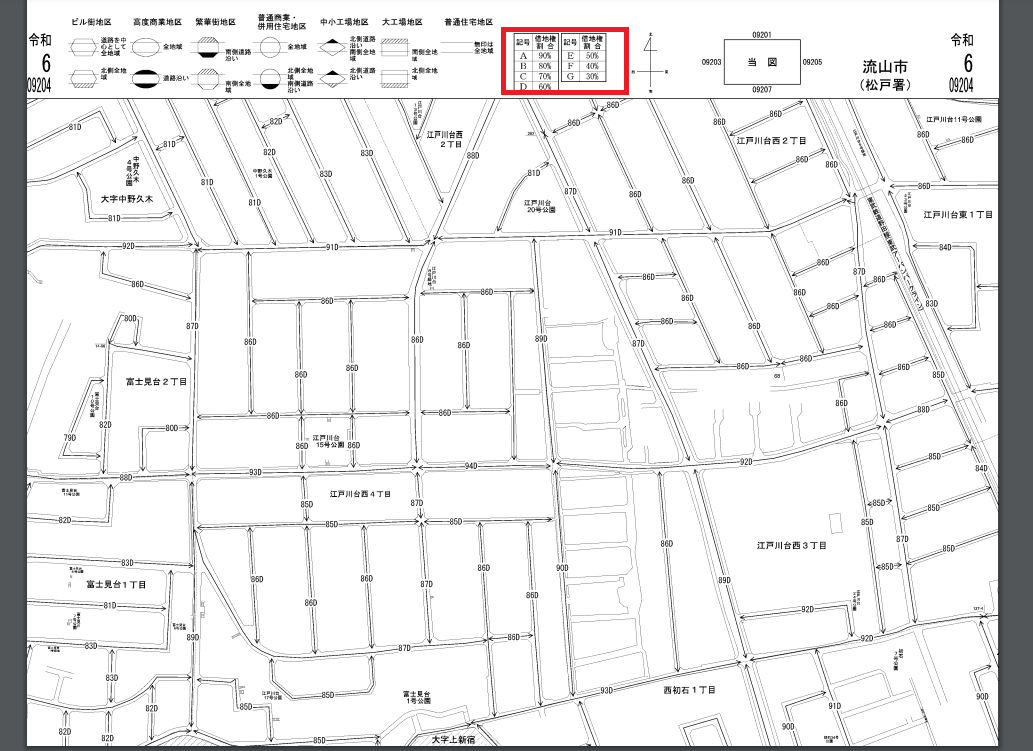

借地権割合は、路線価評価の場合には路線価図に記載されています。

例えば、下記の土地を評価するとします。

この場合には、1㎡あたりの単価が94,000円となりますが、その横に書いてあるアルファベットが借地権割合の記号です。

そのアルファベットによって、借地権割合が決められています。

路線価図の上の記号の一覧表に何パーセントかが記載されています。

ちなみに、さきほどの例では「D」なので、借地権割合は60%です。

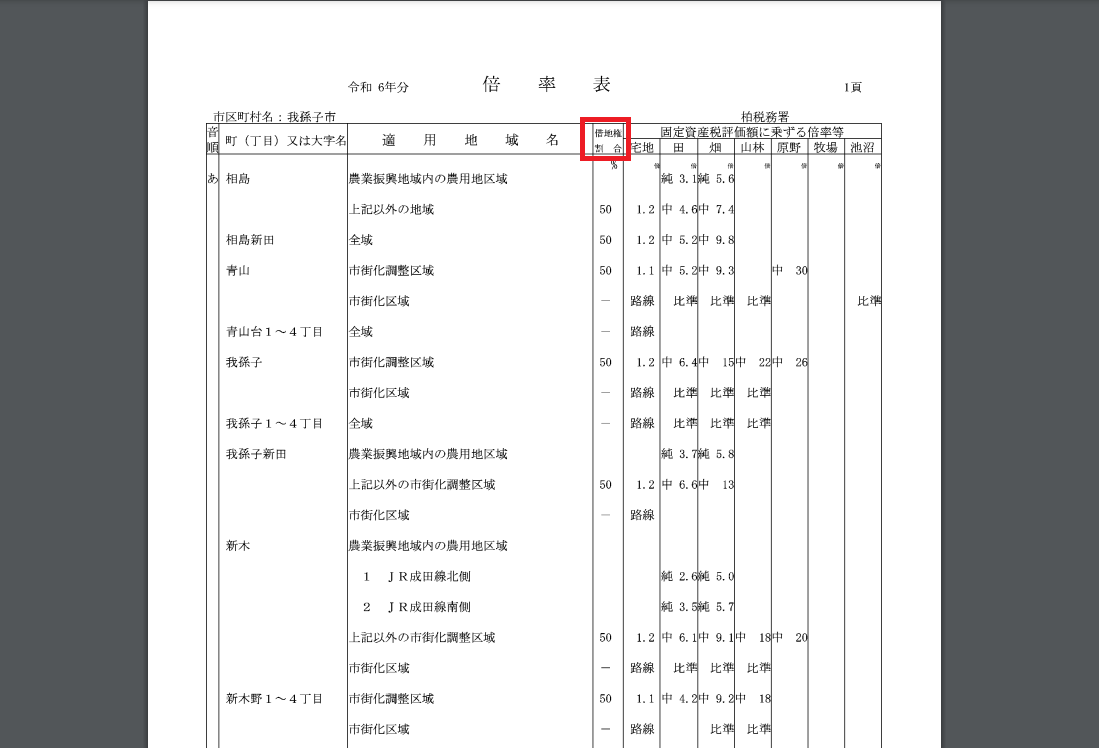

倍率地区の場合にも、同様に倍率表に記載されています。

マンションがすべて満室だった場合には、

借地権割合が60%の場合には、通常の土地の評価に比べて18%ほど、

借地権割合が70%の場合には、通常の土地の評価に比べて21%ほど評価が減額されます。

小規模宅地等の特例との関係

賃貸用マンションを保有していれば、小規模宅地の特例を受けることもできる可能性は高くなります。

貸付事業用宅地等として200㎡までの面積に限り、50%の減額ができます。

ただし、貸付事業用宅地等での小規模宅地等の特例は、80%減額できる自宅や事業用の敷地と比較すると減額割合が低いです。

そのため、複数の小規模宅地が適用できる土地がある場合には、自宅や事業用の敷地を優先的に小規模宅地等の特例を適用したほうが、相続税の総額が少なくなる傾向にあります。

どのように適用したらいいか、ある程度のシミュレーションをしてみることをお勧めします。

<大事なこと>

賃貸用マンションの敷地は、通常の土地に比べて2割程度評価が減額できるとともに、小規模宅地等の特例を使うことができる可能性も高くなります。

<昨日の出来事>

昨日は、税理士会の無料相談会の相談員を担当。

いつもは相続や不動産の売却の相談が多いのですが、昨日は確定申告のことがメインでした。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応