個人の税金【所得税・住民税】

個人の税金【所得税・住民税】 所得税の所得控除とは

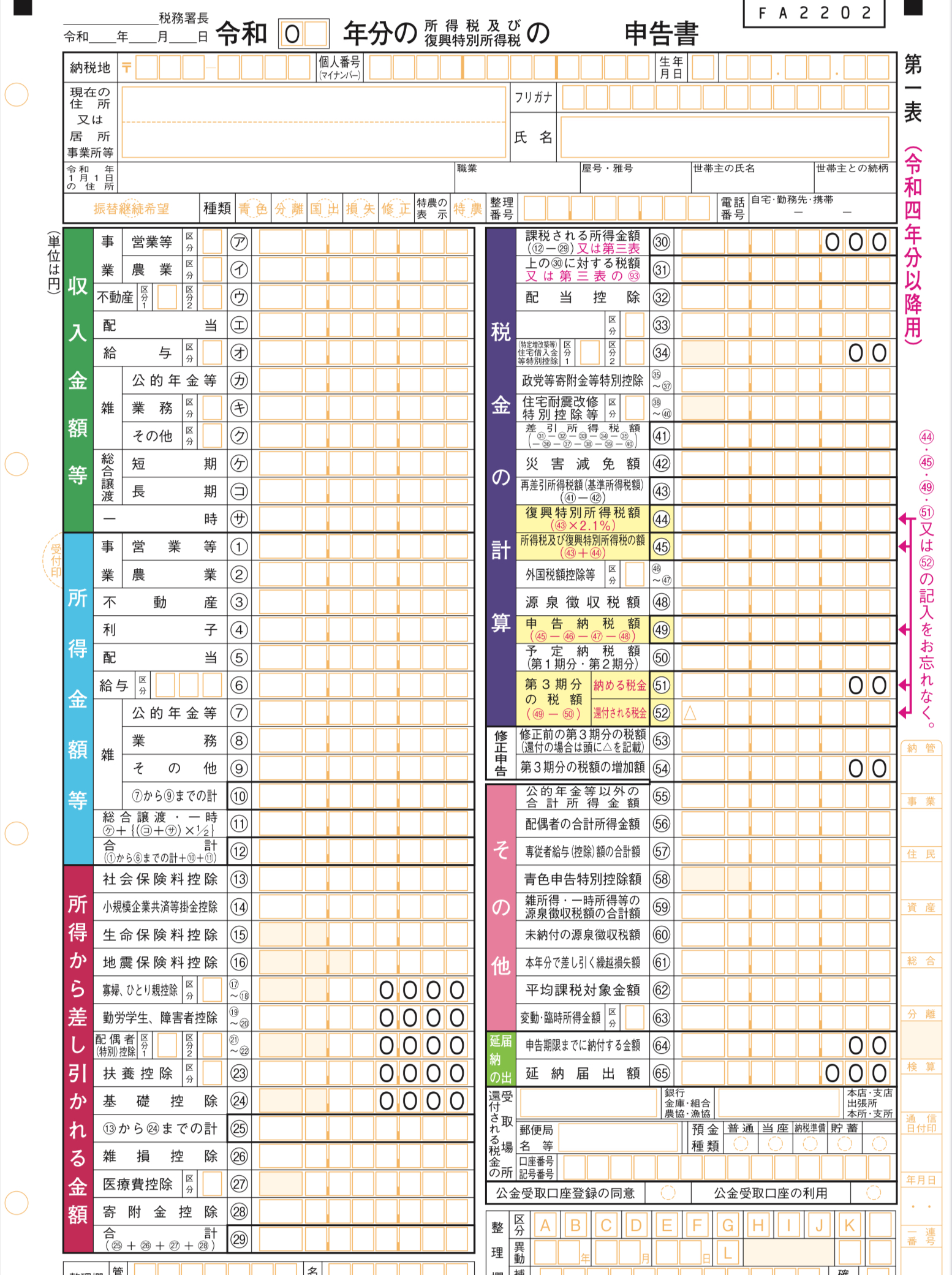

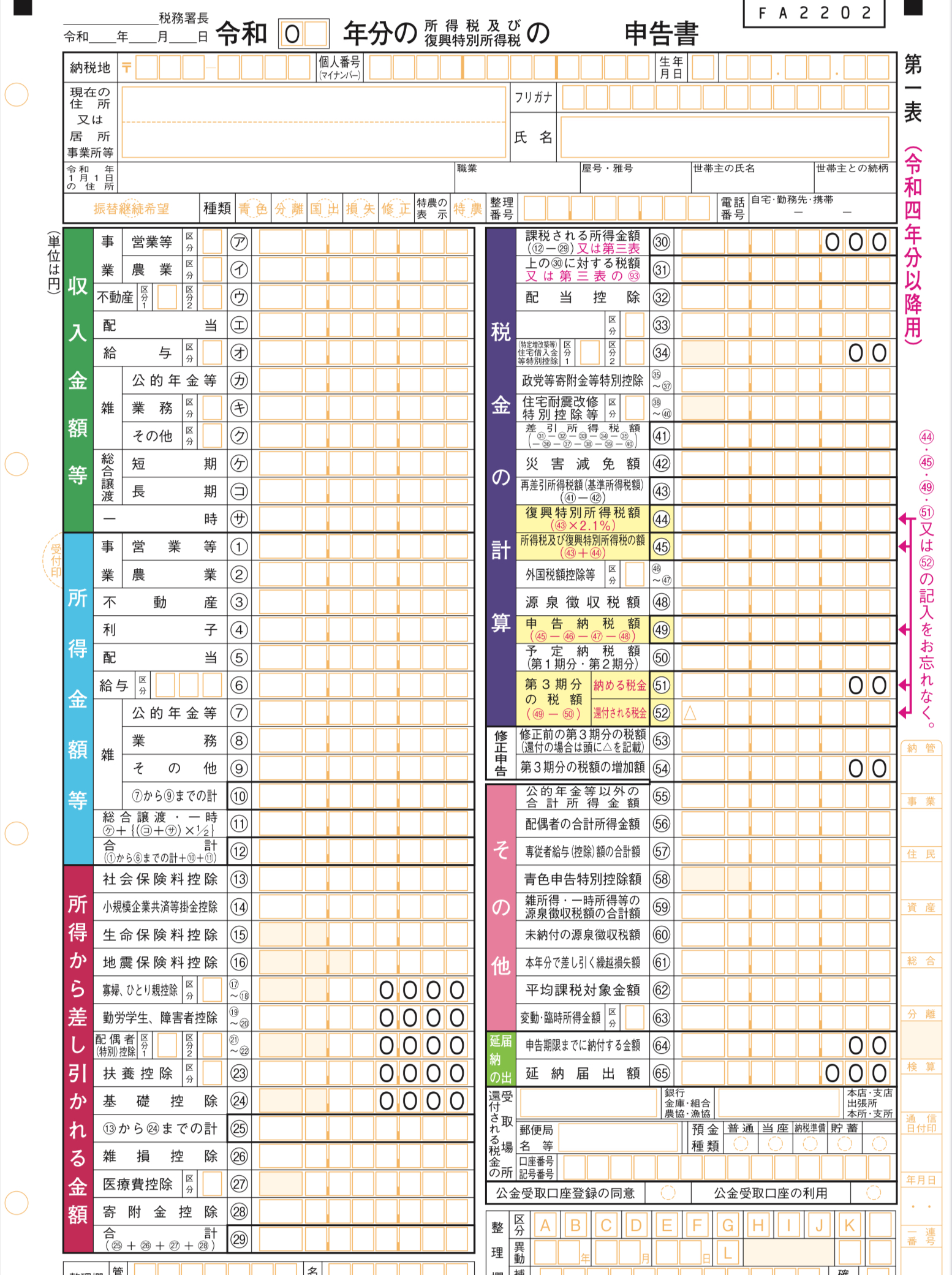

所得税の場合、収入や利益に税率をかけて税金を計算するわけではありません。税率を掛ける前に、自分の家族構成や社会保険(健康保険や年金など)を払っていたりするとそれに応じて、利益から差し引くことができます。その分税金が安くなります。(今回は左下...

個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】