従業員に給与を支払う際に、税金と社会保険料を預かります。

預かったものはどうするのか、まとめてみました。

源泉所得税

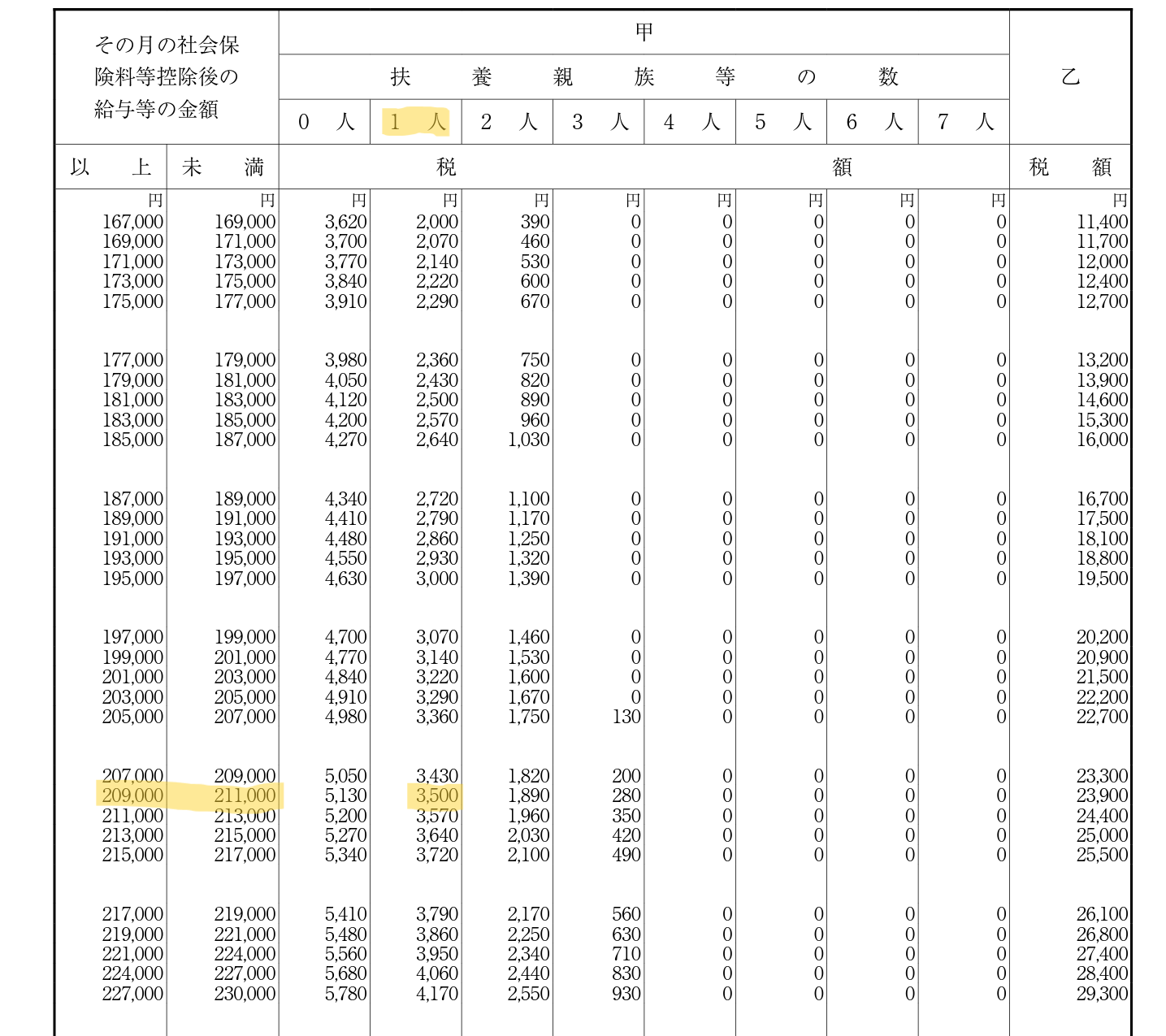

給与を支払った際には、収入と扶養している人数に応じて一定の金額を所得税として

従業員から徴収します。

徴収する金額は、国税庁の源泉徴収税額表というものがあり、こちらから天引きする

金額を決定します。

給与総額が、250,000円 社会保険料が40,000円で、扶養が1人であれば、

3,500円天引きすることになります。

左の金額は、給与の総額から、社会保険料を引いた金額になりますのでご注意下さい。

(給与総額ではありません)

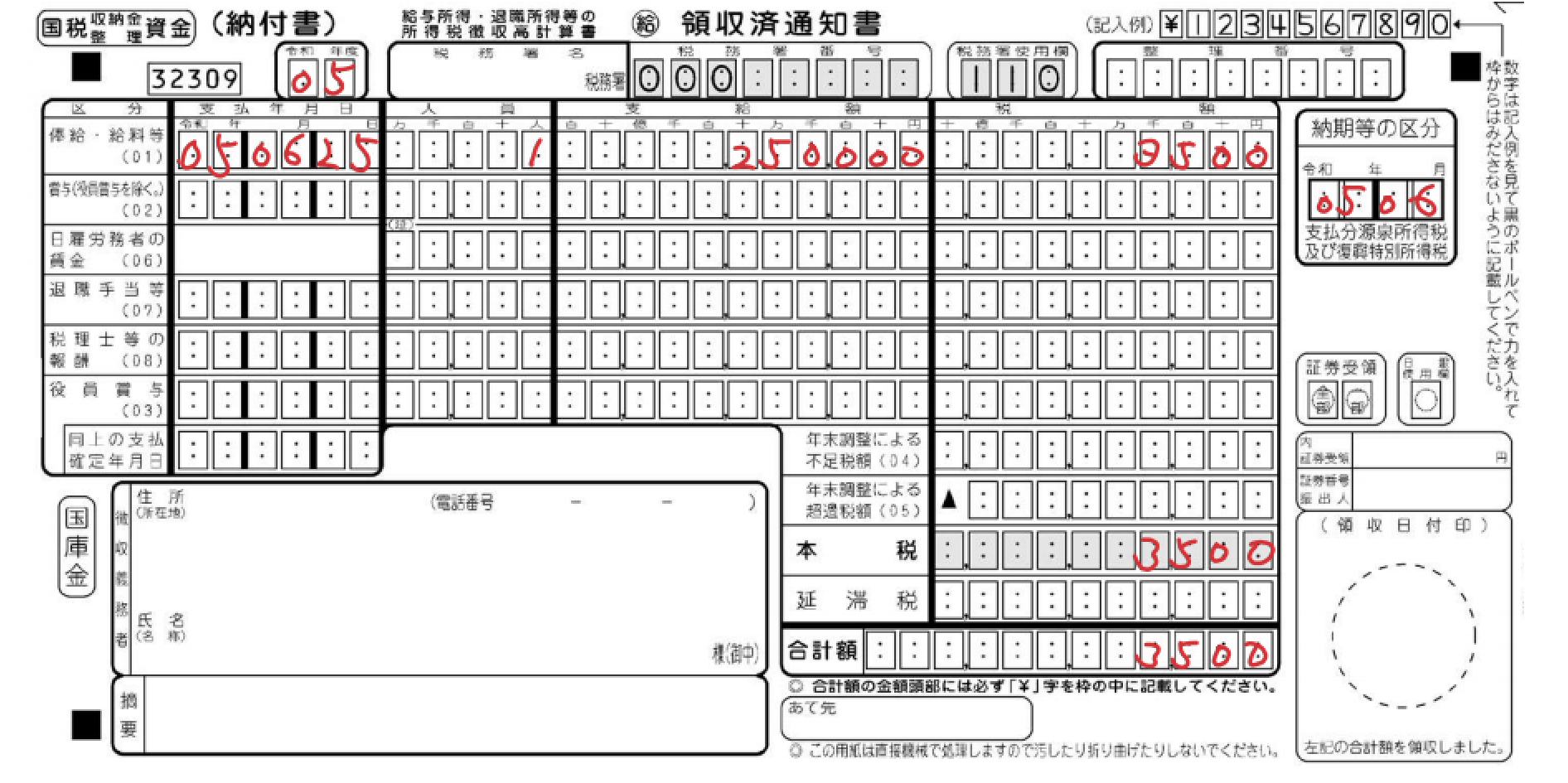

その後天引きした金額は、給与を支払った日の、次の月の10日までに源泉所得税として、

納税します。

その際、納付書にはいつ、何人に、いくら払って、いくら税金を徴収したといった

事項を記載します(源泉所得税納付書は申告書も兼ねています)。

この手書きの納付書では、納付できる場所が税務署か金融機関のいずれかに限られます。

e-Taxを使うことによって、自動引き落としやクレジットカードで納付もできます。

また、従業員が10人未満であれば、1~6月分を7/10までに、7~12月分を12/10までまとめて納付する方法も認められています(ただし手続きは必要です)。

また、源泉所得税の納付した際の勘定科目は、預り金です。

租税公課(経費)ではないので、ご注意ください。

従業員から預かった源泉所得税を、従業員の代わりに納めただけですので。

またこの源泉所得税、従業員から預かった金額と同額を納めるはずなので、

貸借対照表の預り金(源泉所得税)は支払った際に、必ず0円になります。

0円にならなかった場合は、

・徴収した金額が間違えている

・納付した金額が間違えている

・会計処理が間違えている

といった原因が考えられます。

住民税

給与を支払った際には、住民税を従業員から徴収します。

ただし源泉所得税とは違って、

・天引きする金額は、各市区町村から通知が来るのでそれに従うだけ(特に計算する必要なし)

・納付書が1年分まとめて送られてくる

・基本は、毎月一定額(初月のみ金額が異なります)

です。

その後天引きした金額は、給与を支払った日の、次の月の10日までに納税します。

源泉所得税同様ですが、従業員から徴収した住民税の納付した際の勘定科目は、預り金です。

従業員から預かった住民税を、従業員の代わりに納めただけですので。

またこの住民税、従業員から預かった金額と同額を納めるはずなので、

貸借対照表の預り金(住民税)は支払った際に、必ず0円になります。

0円にならなかった場合は、

・徴収した金額が間違えている

・納付した金額が間違えている

・会計処理が間違えている

といった原因が考えられます。

特に気をつけたいのが、従業員の退職時です。

従業員が退職したら、

・退職した従業員の住んでいる市区町村へ、退職した手続きをする

・退職した従業員の市区町村の納付書の金額を訂正する(基本は手直し)

ことを忘れないようにしましょう。

社会保険料

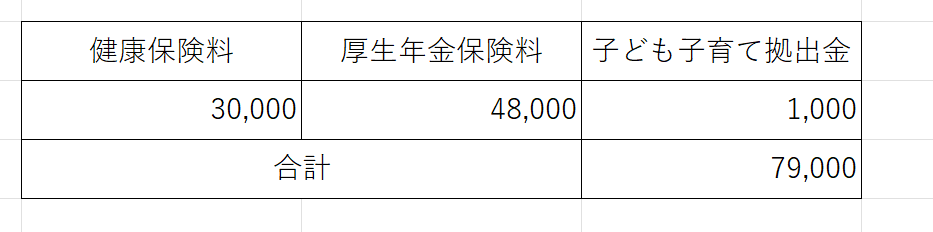

社会保険料は、納付書に以下のように金額の内訳の記載があります。

健康保険料・厚生年金であれば、半分は従業員から徴収し、

残りの半分は給与を支払う側が負担します。

子ども子育て拠出金は全額会社負担です。

上記の例であれば、

健康保険料と厚生年金保険料の半額39,000円を従業員から預かったお金で支払い、

残りの40,000円は会社の経費(福利厚生費)となります。

仕訳をすると、

法定福利費 40,000 / 普通預金 79,000

預り金(社会保険) 39,000

となり、支払った時点で預り金(社会保険)は0になります。

いずれの預り金でも、支払った時点で0円にならない場合、

・給与計算が間違えている

・納付した金額が間違えている

・手続き自体が間違えている

・会計処理が間違えている

ことが考えられますので、必ず原因を探しましょう。

預り金をきちんと合わせるのは、意外と大変ではあるのですが。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応