あまり知られていないことですが、貸倒引当金というものを計上することによって、経費を増やすことができ、税金を抑えることができます。

貸倒引当金についてまとめてみました。

貸倒引当金とは

貸倒引当金とは、売上先が倒産などをして、お金をもらうことができなかった場合に備えてあらかじめ損失を見込みで計上することです。

貸倒引当金を経費にすることのメリットは、経費に計上したからといってお金が減らないことです。

売掛金が100万円に対して、貸倒引当金5万円を計上できる場合には、

単純に5万円を経費にすることができます。

実際に、きちんと売掛金が回収できた場合であっても、経費に計上することができます。

見込みの経費であるため、税金上経費にしていい上限額は決められています。

また、決められている金額は上限額であって、その範囲内であれば好きな金額を計上することができます。貸倒引当金を計上しないという選択も可能です。

貸倒引当金の計上の仕方

貸倒引当金の計上の仕方は、個人・法人ともに

貸倒引当金繰入額 ○○円 / 貸倒引当金 ○○円

という仕訳を入れていただければ、それで大丈夫です。

ただし、個人と法人では貸倒引当金に計上できる金額は異なります。

個人の場合

個人の場合には、青色申告をしている場合に限り計上することができます。

12/31時点での売掛金の残高に対して5.5%までの貸倒引当金を計上することができます。

売掛金が100万円あれば、最大55,000円ほどの貸倒引当金を計上することができます。

法人の場合

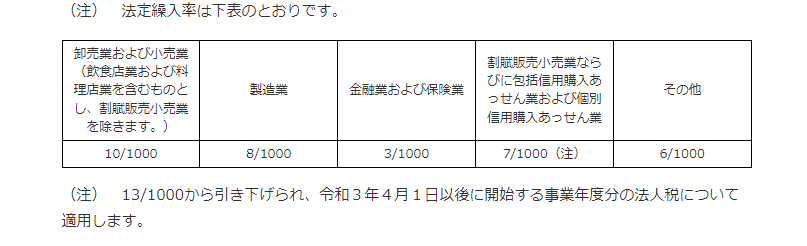

法人の場合には、業種によって貸倒引当金にできる金額が決まっており、以下のようになっています。

個人と異なり、貸倒引当金を計上できる割合はかなり低いです。

製造業で売掛金が100万円あったとしても、貸倒引当金に計上できるのは8,000円ほどです。

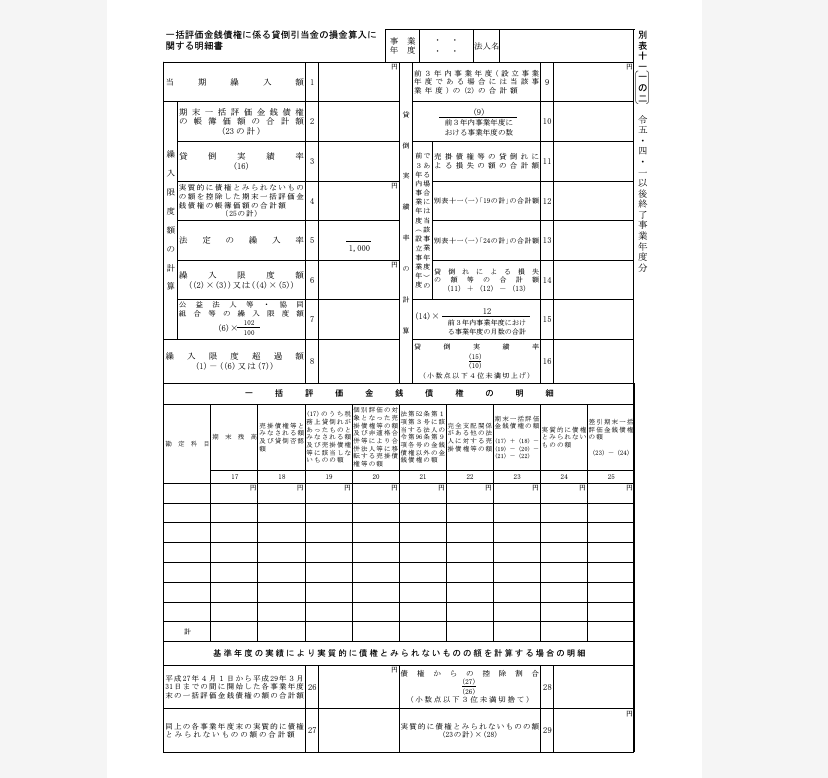

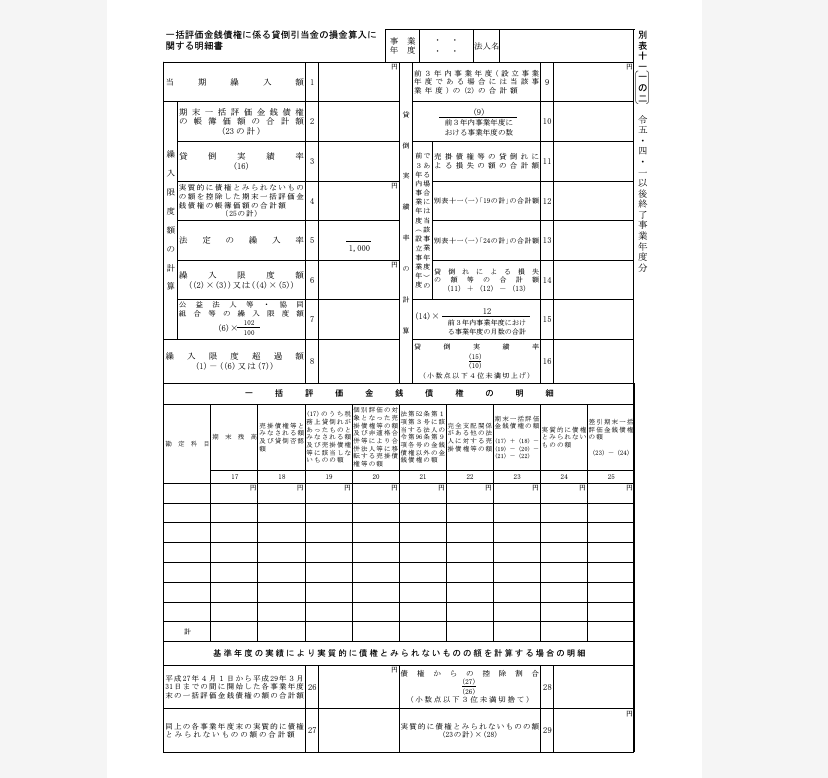

また、貸倒引当金を計上する際には、別表11(1の2)という明細書の添付が必要です。

貸倒引当金を計上する際の注意点

翌年(翌期)には収入になる

貸倒引当金は、計上した年(事業年度)の経費にはなりますが、翌年(翌期)には、その金額が収入になってしまいます。

翌年(翌期)には、新たに貸倒引当金を計上する必要があります。

例えば、売掛金100万円に対し55,000円の貸倒引当金を計上した場合には、55,000円の経費になります。

翌年に、売掛金が120万円あった場合には、前年に計上した貸倒引当金55,000円を収入に計上するとともに、新しい貸倒引当金66,000円を計上することになります。

貸倒引当金を計上した2年目以降の節税効果は少ないです。

個人で業績が振るわなかったので税額が少ない(税率が低い)場合や、法人で赤字続きの場合にはあえて、計上しないというのも一つの手です。

貸倒引当金は上限が決められているだけで、経費に計上するもしないも自由です。

(経費にした次の年は収入に計上するのは強制です)

本当に回収できなそうな場合・回収できない場合

上記の場合は、通常はお金が回収できることが前提の場合です。

それとは別に、本当にお金がもらえそうな事態が生じてしまった場合には、その売上先の売掛金の残高に対して50%または全額を貸倒引当金または貸倒損失で経費に計上することができます。

ただしこの場合には、法的な事由などが生じている場合に限られます。

このような場合には、根拠となる資料もあわせて保管しておきましょう。

経費にはなりますが、お金ももらえないことが前提なのでメリットはありません。

<大事なこと>

経費にできる金額は少ないですが、お金の支出が伴わないので、ぜひ利用してみてください。

<昨日の出来事>

午前中はブログを書いたのち、自分の月次決算を整理。

午後は届出の提出を行い、夕方には手賀沼へランニングを。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応