個人事業を行っていると、赤字決算になってしまうこともあります。

赤字になってしまうデメリットを考えてみました。

Contents

特別控除が使えない

青色申告をしていれば、赤字になってしまってもその特典として3年間繰り越すことができます。

翌年に利益が出た場合には、利益をその赤字と相殺することができます。

また、前年に税金を納めていた場合には、その赤字を前年の利益と相殺して、税金を取り戻すこともできます(繰り戻し還付)。

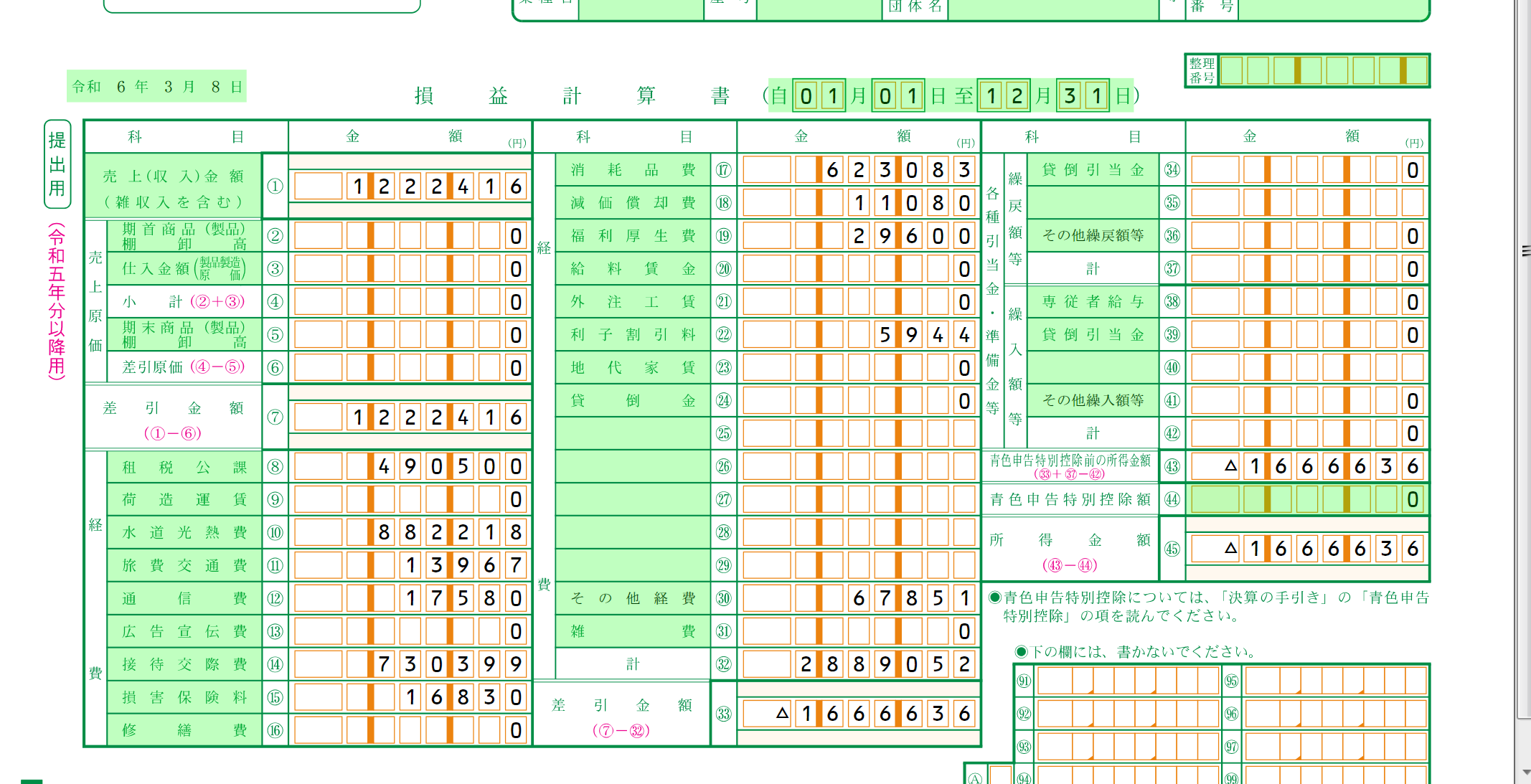

ただし、赤字であるため青色申告の一番のメリットである、特別控除(利益から最大65万円引くことができる)は使えません。

青色申告の特別控除で引くことができるのは、最大でも利益分までです。

利益が25万円であれば、青色申告の特別控除も25万円で、税金の対象になるのは0円です。

利益が25万円、青色申告の特別控除も65万円で、40万円の赤字とはなりません。

万が一、青色申告の特別控除がすべて使えなかったとした場合、残りはすべて切捨てです。

赤字になりそうだったら、一度決算書を見返してみるといいかもしれません。

・開業初年度であれば、開業費として翌年以降に経費を先送りできないか

・10~30万円の資産を1年で経費にしているようだったら、特例を使わず資産計上or一括償却資産へ

・貸倒引当金をやめてみる

といったことも考えてみましょう。

所得控除も使えない

利益(所得)がなければ、その時点での所得税の0円は確定してしまいます。

そのため、基礎控除の48万円をはじめとした、所得控除も一切使えません。

全ての項目で、切り捨てになります。翌年に繰り越すこともできません。

節税の王道である小規模共済も赤字になってしまえば、メリットもありません。

医療費控除もいくら集計したところで、意味はなくなってしまいます。

できることといえば、社会保険料(国民健康保険や国民年金)や小規模共済の支払の時期をずらせば、その分は来年の控除に使えます。

年払いしているようであったら、月払いに変更することも一つの手です。

ただし、支払期限もありますので十分注意しましょう。

税務調査との関係

「赤字であれば、税金もそんなに取れないから税務調査に来ないでしょ」と思われがちですが、決算書の内容によっては税務調査もあり得ます。

個人事業の場合には、自分への給与がないため、事業に対する利益が自分の生活の原資になります。

生活の原資がないにもかかわらず、それに見合わない生活をしていれば、税務調査の対象になることもあります。

「どうやって生活しているのだろう?」といった疑問が生じるからです。

赤字や少ない利益の場合、収入や業種に見合わないような経費があれば、税務調査もあり得ます。

決算書にプライベートなものが混じっていないか、今一度調べましょう。交際費あたりを中心に。

また仕事で使っているような経費であっても、プライベートでも使用しているようなものが、全額経費にしていないかも大事です。

自宅で仕事をしている場合の家賃や水道光熱費、通信費あたりを見直してみましょう。

<この記事の考え>

やむを得ず赤字になってしまう場合もあるでしょうが、3年の繰り越しができるほかはメリットはなく、むしろ他のメリットを使うことができなくなります。

また、赤字や生活水準に見合わない利益しかないことが続くと、思わぬ形で税務調査になることもあります。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応