相続税の申告期限までに遺産の分割協議が整わないと、配偶者の税額軽減や小規模宅地等の特例を使うことができなくなります。

ただし、その後に話し合いがまとまった場合には、更正の請求という手続きを取ることによって、配偶者の税額軽減や小規模宅地等の特例を使うことができます。

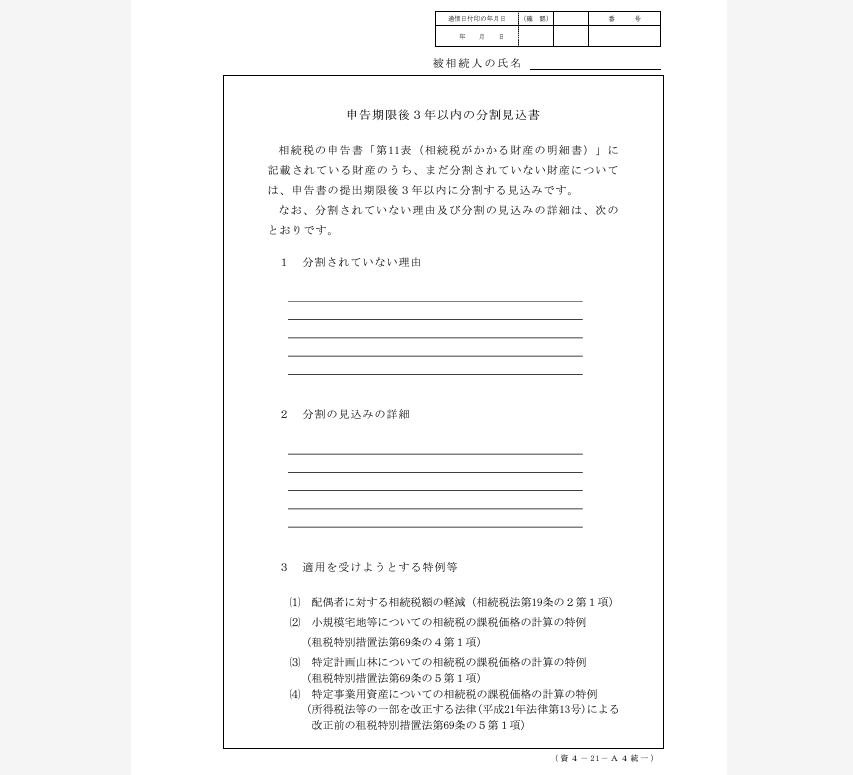

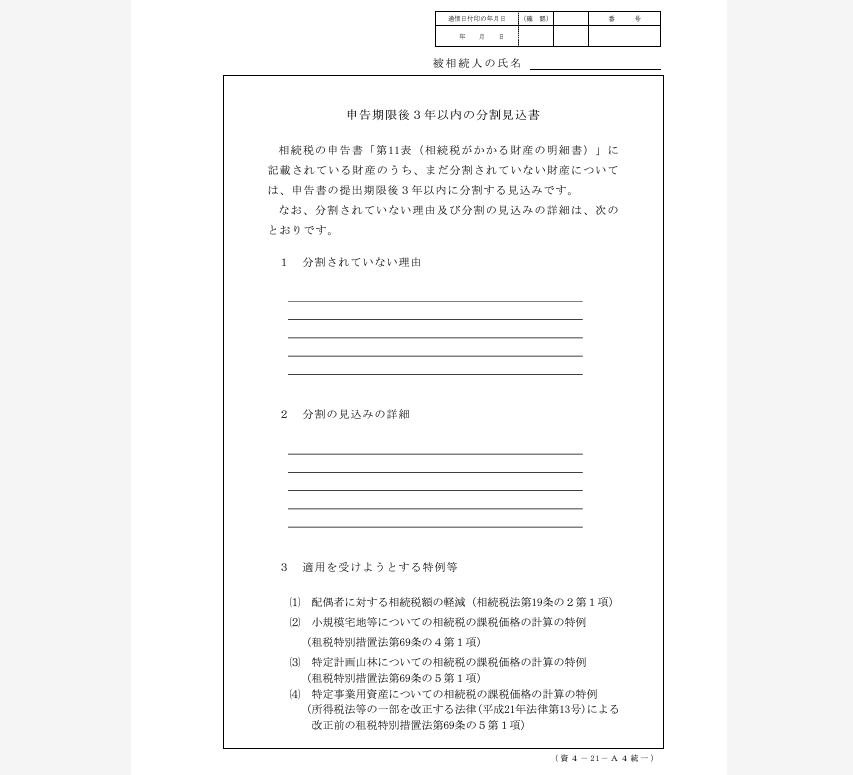

3年以内の分割見込書

相続税の申告においては、相続税の2大特例である、配偶者の税額軽減や小規模宅地等の特例を使うことで、相続税の負担を大きく減らすことができますが、この2大特例を使うためには、相続税の申告期限までに財産の分割が決まっていなければなりません。。

ところで、相続税の申告は、財産の分割が決まっていようと、決まらなかった場合であっても、亡くなってから10カ月以内に行わなければなりません。

遺産分割が決まらなかった場合には、相続人全員が法定相続分で分割したことと仮定して相続税の申告と納税が必要です。

遺産分割がまとまらなかったときの申告の特徴として、配偶者の税額軽減や小規模宅地等の特例は使えないので、かなりの相続税の負担をしなければなりません。

この際に、「申告期限後3年以内の分割見込書」を提出します。

この書類を提出することによって、後日分割がまとまった際には、更正の請求という手続きをすることによって納めすぎた相続税を返してもらうことができます。

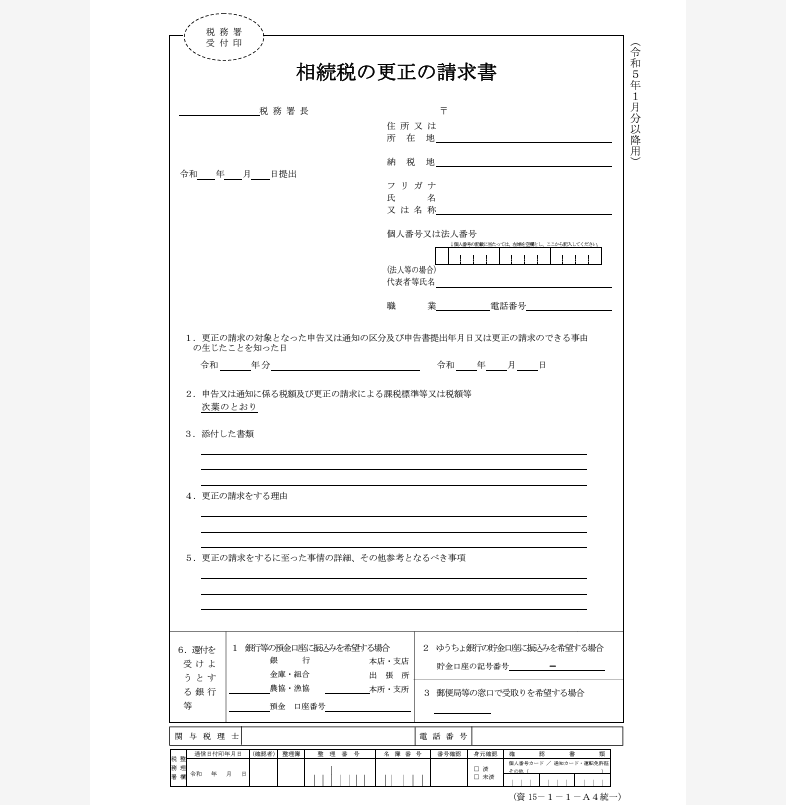

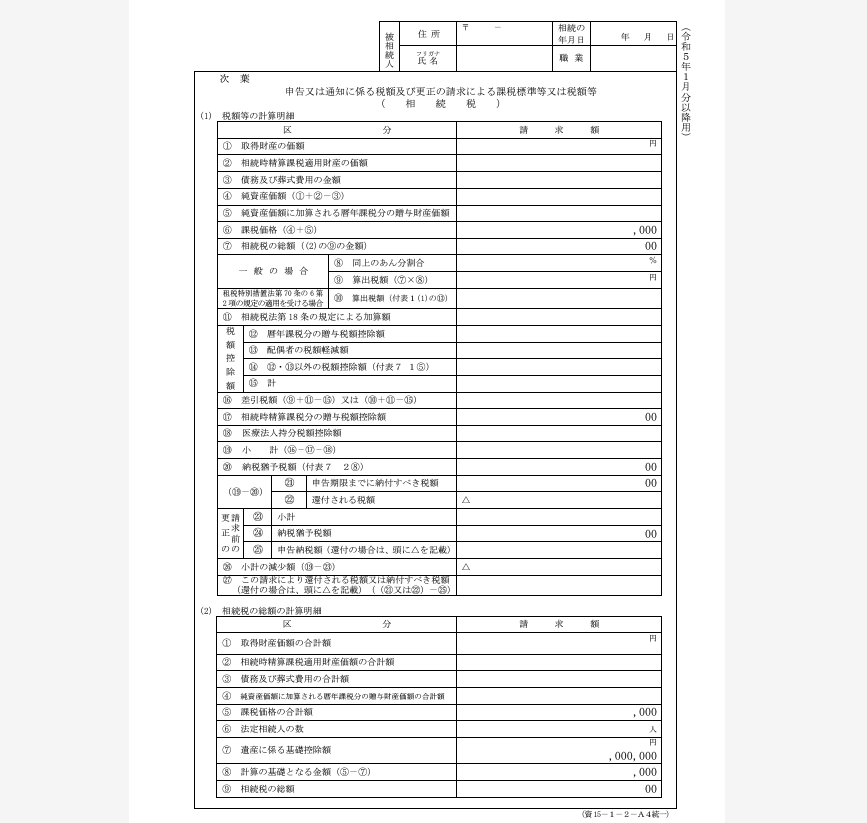

更正の請求

申告期限をすぎた後で財産の分割が決まった場合には、配偶者の税額軽減や小規模宅地等の特例を使うことができます。

具体的には、更正の請求という手続きをします。

更正の請求とは、計算ミスなどで税金を納めすぎてしまった場合に、税金の再計算をして正しい税額を確定することにより、過去に納めすぎた税金を返してもらう手続きです。

今回の場合には、遺産が分割したことで配偶者の税額軽減や小規模宅地等の特例を使うことができるようになるので、相続税を再計算することによって、納めすぎた相続税を返してもらうことができます。

更正の請求の際には、更正の請求書という税金の計算書のほかに、遺産分割協議書などの分割がまとまったということを証明する書類もあわせて提出が必要です。

この手続きの期限は、遺産分割が決まってから4カ月以内と短いので早めの手続きが必要です。

相続税の申告を税理士にお願いしていた場合には、遺産の分割が決まったら速やかに連絡を取って、更正の請求の手続きをお願いしましょう(税理士はいつ遺産分割が終わるかまではわかりませんので)。

それでもまとまらなかった場合

申告期限から3年以内に分割がまとまらなかった場合であっても、配偶者の税額軽減や小規模宅地等の特例を使うことはできます。

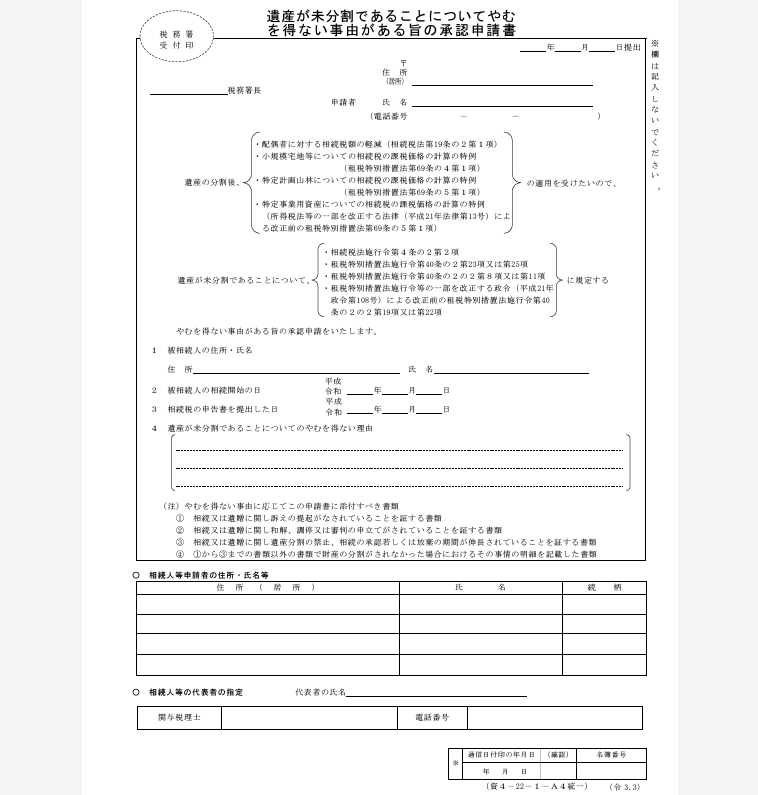

この場合には、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」という書類の提出が必要です。

ただし、この場合には法的に分割が遅れているといった場合に限られます。

初めの3年の時に提出する「申告期限後3年以内の分割見込書」は特に理由は問われないため、確実に認めてもらえますが、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」は承認申請書という名のとおり、税務署に認めてもらう必要があります。

もちろん、単にもめているだけでは使うことはできません。

<大事なこと>

申告期限までに分割がまとまらなかった場合には必ず分割見込書の提出を、まとまったら速やかに更正の請求を行いましょう。

<昨日の出来事>

午前中は我孫子市役所でとある会議に参加、午後は早めに仕事を切り上げてイベントごとを。

時間が流れるのが早いと感じた1日でした。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応