消費税には課税期間の短縮制度というものがあります。

なぜこのような制度があるのかもあわせて、まとめてみました。

課税期間の短縮とは

消費税の申告と納税は、

個人であれば、1月1日から12月31日までの申告を3月31日までに、

(所得税は3月15日です。期限は違います。)

法人であれば、事業年度が終わってから2カ月以内に行います。

基本的には、所得税や法人税と同じ時期あわせて行います。

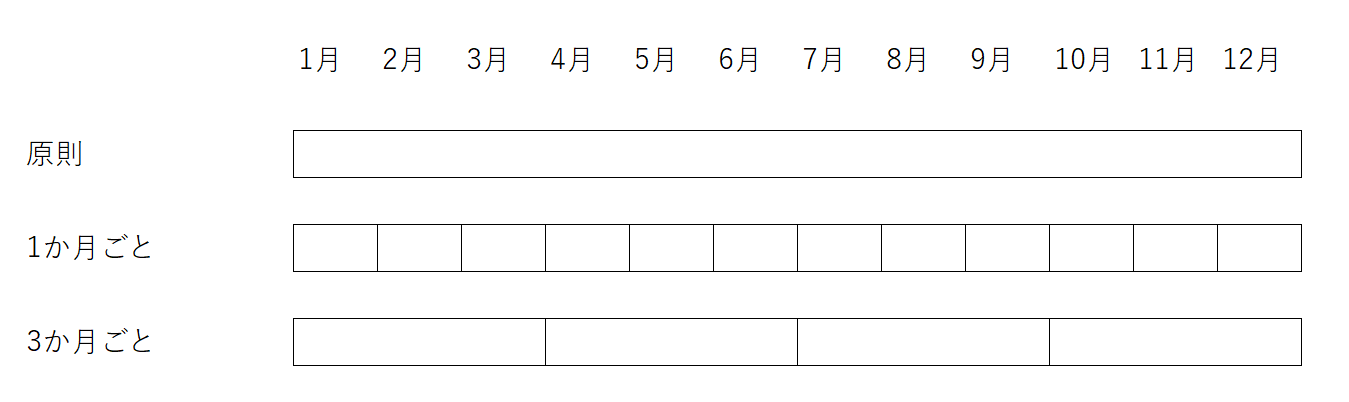

ところが消費税には、例外もあって1か月ごとや3か月ごとに区切って申告・納税することもできます。

個人であれば、このようなイメージです(法人も同様です)。

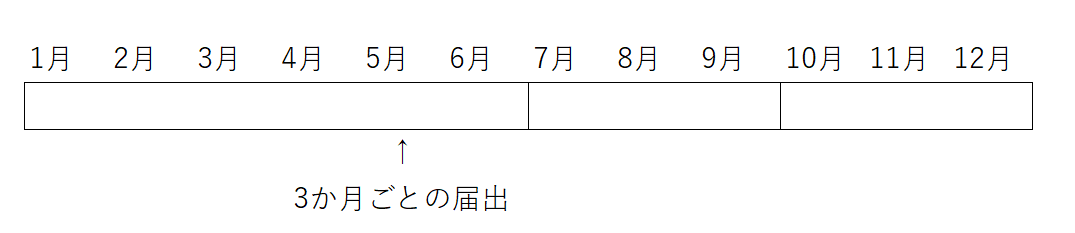

3か月ごとにした場合、

1~3月までの消費税を、5/31までに申告+納税、

4~6月までの消費税を、8/31までに申告+納税、

7~9月までの消費税を、11/30までに申告+納税、

10~12月までの消費税を、2/28までに申告+納税、

します。

1か月ごとにした場合、

1月の消費税を、3/31までに申告+納税、

2月の消費税を、4/30までに申告+納税、

…(以下同様です)

その後、1か月が終わったら、その2か月以内に申告+納税が必要になります。

もしこのように1年でなく、1か月ごとや3か月に区切って申告+納税する場合には、

消費税課税期間特例選択・変更届出書を税務署に出せば可能です。

課税期間を短縮する意義

ところで、通常は年1回の申告と納税でよかったところ、3か月に区切れば年4回もの申告と納税が必要になります。1か月に区切ってしまえば、1か月分とはいえ毎月、申告と納税をしなければならなくなります。

普通に考えると、明らかに手間が大きく増えます。

では、なぜこのような制度があるかというと、消費税には還付を受けることがあるからです。

特に、日本でモノを買って海外で販売している場合、預かった消費税はなく、払った消費税が還付を受けることができます。

こういったビジネスモデルの場合、消費税を短縮すれば、早期に消費税の還付を受けることができます。

言ってみれば、輸入ビジネスをしている方向けの制度というわけです。

国内向けのビジネスの場合、手間が増えるだけです。

裏ワザで、消費税の届出を出し忘れてしまった場合に、被害を最小限にとどめることができます。

消費税の届出は、年や年度単位でなく課税期間単位で判断されるからです。

もちろん、こんなことをせず忘れずに提出しておきたいものですが…

短縮した場合の注意点

やめるときも届出書が必要

1か月ごとや3か月ごとの申告をやめて、通常の1年単位(年、事業年度)に戻すこともできます。

その場合には、消費税課税期間特例選択不適用届出書という届出が必要です。

提出しない限り、いつまでたってもやめることができません。

2年間はやめられない

この短縮制度を使うと、2年間は続ける必要があります。

申告と納税の手間は明らかに増えるので、慎重に判断しましょう。

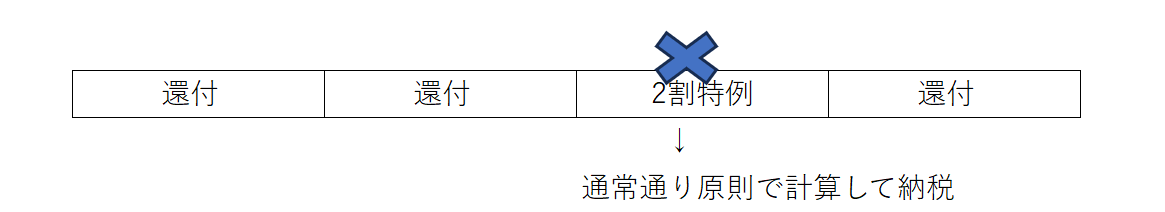

2割特例はNG

短縮制度を使っている場合には、2割特例は使うことはできません。

1年のうちに、還付を受けたり、受けられなかったら2割特例と、いいとこどりはダメです。

課税期間の切替時はややこしい

課税期間の短縮の届出書(やめる届出書を含む)を出した前後の課税期間の取扱いは若干複雑ですので、気をつけましょう。(ここでは長くなってしまうので省略します)

一例をあげると、このような感じになることがあります。

手間は明らかに増える

申告と納税が年1回ですんでいるところ、年4回、年12回こなさなければいけないので、手間は明らかに増えます。

申告を他にお願いしている場合は、コストも増えます。

もちろん、申告や納税の期限も守らなければいけません。

何回も申告しているからいいでしょ、なんてことは一切ありません。

消費税の中間申告との違い

消費税には、中間申告制度もあります。短縮制度との違いは以下の点です。

なお、課税期間を短縮した場合、中間申告制度はありません。

(期間)

課税期間の短縮→1か月、3か月と選べる(6か月はない)

中間申告→選べない(前年(前期)の納税額に応じて、1か月、3か月、6カ月と決められてしまう)

(申告)

課税期間の短縮→必ず計算が必要

中間申告→計算はしなくてもいい(決められた額より少なく納めたい場合のみ計算することができる)

<この記事の考え>

課税期間の短縮制度についてまとめてみました。

輸入ビジネス以外でほぼ毎月のように還付を受けることができるような場合以外では、手間が増えるのでお勧めできませんが…

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応