設備を導入するために補助金をもらえることがあります。

通常、補助金は税金の対象になりますが、別途、優遇措置があります。

補助金をもらって設備を導入する場合

通常は、補助金をもらって設備を導入した場合には、

・補助金 → もらったときの収入

・設備 → 資産に計上して数年にわたって経費(減価償却費)

というような経理処理をします。

ただし、このような処理をしてしまうと、補助金をもらった年(事業年度)に多額の税金がかかってしまいます。

場合によっては、補助金をもらったがために税金をたくさん払うことになり、そのせいで設備が導入しにくくなるといった不具合が生じてしまいます。

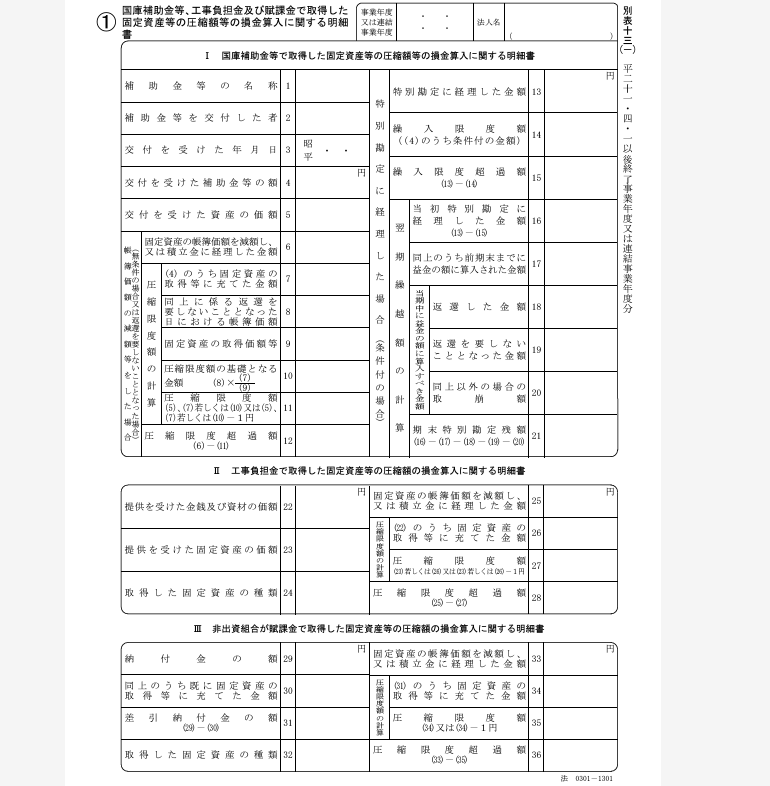

補助金1,000をもらって、固定資産1,500(耐用年数5年 減価償却費300/年)を購入した場合を例に考えてみると、

補助金をもらった年には、700(補助金1,000 - 減価償却費300)ほどの大きな利益がでてしまうため、多額の税金が発生することが予想されます。

その不具合を解消するために、補助金をもらって設備を導入した場合には、優遇措置があります。

経理処理の方法

個人事業主の場合

個人の場合には、

もらった補助金 → 設備の購入に充てた分は収入にしない

固定資産 → 補助金で買った分の値段を引いた額で買ったことにする

といった取り扱いをします。

例で言えば、

・もらった補助金1,000は収入にしない

・買った値段1,500から補助金1,000を引いた、500(減価償却費100/年)で買ったことにする

ことになります。

補助金をもらった年であっても、税金に影響を及ぼさないことになります。

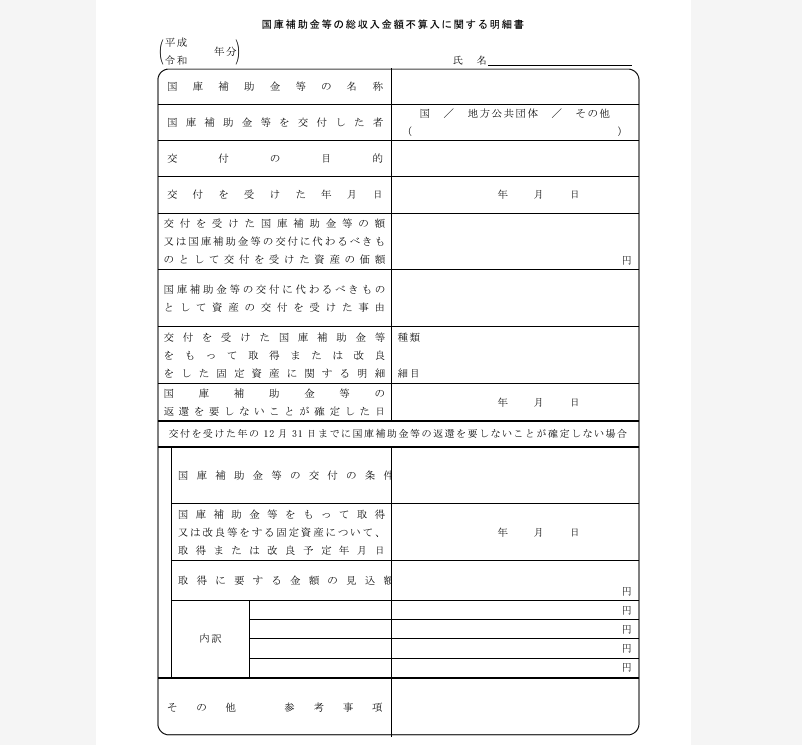

確定申告時には、「国庫補助金等の総収入金額不算入に関する明細書」を添付が必要です。

法人の場合

法人の場合には、

もらった補助金 → 全額収入にする

固定資産 → 補助金で買った分を損失に計上するとともに、固定資産の簿価を減らす

といった取り扱いをしまう。

例で言えば、

・もらった補助金1,000は全額収入にする(仕訳は、現金1,000/補助金収入1,000)

・固定資産に充てた分は損失に計上する(仕訳は、固定資産圧縮損1,000/固定資産1,000)

・残りの500を毎年減価償却する

といった取り扱いをします。

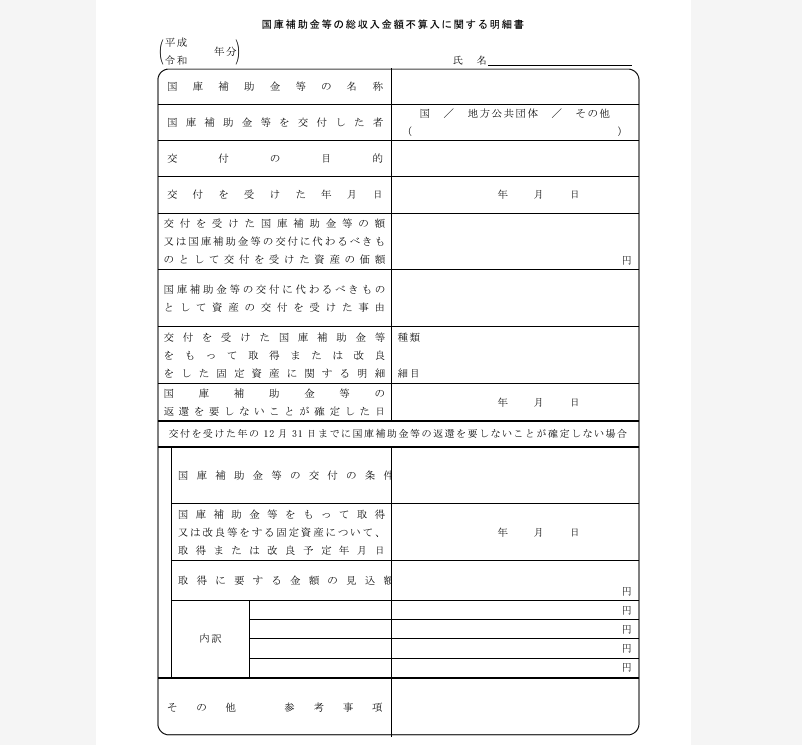

申告時には、別表13(一)の添付が必要です。

※経理処理は他にもやり方がありますが、ここでは省略します。

注意点

あくまで税金の先送り

補助金をもらって設備を導入した場合の優遇措置は、補助金をもらった年は収入を少なくすることから利益を圧縮することができますが、そのあとの年の減価償却費が少なくなります。

どちらであっても5年間でならすと、利益(経費)は同じになります。

あくまで、利益の先送りするためのルールです。

税額控除との関係

設備を購入した場合での税額控除というルールも別途ありますが、その規定との重複しての適用はできます。

ただし、基準となる購入金額は補助金を引いた後の金額になり、税額控除が少なくなってしまいます。

上記の例で7%の税額控除を受けることができる場合には、

上記のルールを使う (1,500 - 1,000) × 7% = 35

上記のルールを使わない 1,500 × 7% = 105

と、不利になってしまうことがあります。

<大事なこと>

補助金をもらって設備を導入する場合の優遇措置は、税金を先送りできるメリットがある一方で、税額控除を受けるときに不利になってしまうこともあります。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応