消費税は日本での消費をすることに対してかかる税金です。

そのため、海外のお客様との取引をしている場合には消費税が還付になることがあります。

海外での取引は消費税がかからない

消費税は消費者が日本で消費することに対してかかる税金です。

それとは逆に、海外に商品を販売した場合には、日本国内で消費されるケースは考えられないので、消費税はかかりません。

そのため、お客様から別途消費税10%を預かる必要はありません。

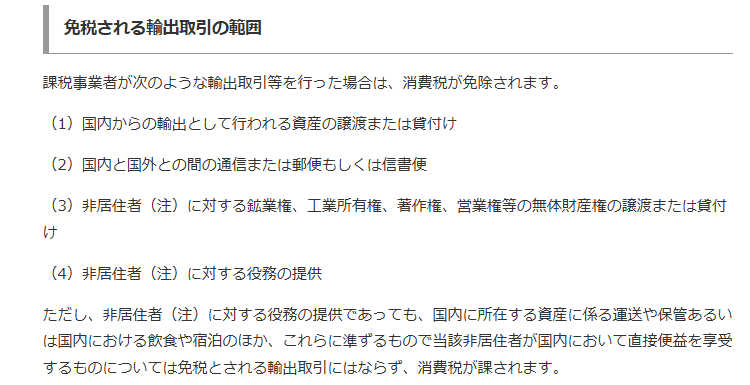

消費税のルールでは、以下の取引に該当すると消費税は課税されません。

消費税の計算の仕組みと確認しておくこと

事業者が消費税を納税する際には、

預った消費税 - 支払った消費税 をベースに計算します。

売上先が海外のみですべて輸出免税に該当すると、預かった消費税は0円になります。

一方、その売上を上げるために商品を仕入れたりすると経費がかかりますが、その際に消費税を払います。

そのため、支払った消費税が預かった消費税を上回ることで、今まで支払った消費税の還付を受けることができます。

ただし、消費税の還付を受けるためには以下の事を確認しておく必要があります。これを間違えると消費税の還付を受けることはできません。

消費税の課税事業者になる

消費税の還付を受けることができるのは、消費税の課税事業者のみです。

免税事業者では受けることができません。

1~2年目(法人は1~2期)は消費税の納税義務が原則ありませんので、納税の必要がないのと同様に還付もありません。

また、3年目以降(法人は3期以降)は2年前(2期前)の売上が1,000円以下となると、同様に納税もしなくていいですが、還付もありません。

消費税の免税事業者であるときには、消費税課税事業者選択届出書orインボイスの登録をして、消費税の課税事業者になる必要があります。

簡易課税の届出が出ていない

消費税の還付を受けるためには、必ず原則課税でなければいけません。

簡易課税の届出が無効になっているか必ず確認しましょう。簡易課税では消費税の還付は100%ありません。

数十年前に出した簡易課税の届出であっても、不適用の届出書(やめるときに出す書類)を出さない限り、永久的に消滅しません。

税務署からの目も厳しい

消費税の課税事業者であり原則課税であれば、消費税の還付を受けられます。

特別変わった手続きをするわけでなく、個人であれば3月31日までに、法人であれば法人税と同様に事業年度終了から2カ月以内に消費税の申告書を提出すればOKです。

還付申告に関する明細書という書類(2ページ分)が還付を受ける際に別途必要になるだけです。

これを提出すればめでたく還付を…、とならないケースが多いです。

還付となると税務署から厳しくチェックされます。

計算違いや適用誤りに加えて、不正還付も多いからです。

還付初年度から税務調査まで行かないまでも、行政指導という形でチェックされることもかなりあります。

通常の申告では請求書などの書類はご自身で保管するだけで提出する必要はありませんが、請求書や契約書などの書類の提出を求められることがあります。

正しい処理がされているか、計算自体間違えがないかと、通常の申告とは比較にならないくらい調べられます。

そのチェックを乗り越えてようやく還付を受けることができます。

申告したら、即還付とはならないのです。税務署からの問い合わせも、通常に比べて多くなりますので、覚悟しておきましょう(怒られはしないのでその点は安心してください)。

<大事なこと>

輸出免税で消費税の還付を受ける際には、課税事業者+原則課税であることをきちんと確認しましょう(この手のミスは以外にもかなりあります)。税務署からのチェックも厳しくなるので、請求書や契約書といった証拠書類もいつでも提出できるよう整理整頓も大事です。

<昨日の出来事>

昨日はブログのテーマ決めを中心に仕事。これをやっておくだけで、スムーズに書き終わりその後の時間をうまく使えます。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応