地震保険料控除に限らずですが、控除証明書があるからといって控除が受けられるわけではありません。それ以外の条件にも合致する必要があります。

地震保険料控除を受ける際の注意点をまとめてみました。

※旧長期損害保険料の説明は省略しています。

Contents

地震保険とは

地震保険は、損害保険の一種です。その名のとおり地震などにより、建物や家財が損害を受けた場合に、損害の程度によって保険金が支払われます。

地震保険は単独での加入はできません。

必ず火災保険とのセットでの加入が条件です。

保険の期間は原則1年ですが、火災保険の保険期間が5年超であれば、1年ごとの自動継続 or 5年ごとの自動継続を選ぶことができます。

地震保険料控除とは

地震保険料控除とは、所得控除(いわゆる経費)の一つです。確定申告時でなく、年末調整でも受けることができます。

所得税では、支払った金額の全額(上限50,000円)の控除を受けることができます。

住民税でも、支払った金額の2分の1(上限25,000円)の控除を受けることができます。

地震保険料控除を受けるためには次のような条件を満たす必要があります。

自分or家族が所有している建物の地震保険料を払った

地震保険料控除を受けるためには、地震保険料を支払うことです。

前述のとおり、地震保険は火災保険とのセットでの加入が条件です。

そのうち、対象になるのは地震保険部分のみです。

火災保険は、対象外です。

保険料50,000円(火災保険26,000円、地震保険24,000円)を払った場合には、

地震保険料控除の対象になるのは24,000円です。

また、5年分の地震保険料をまとめて払った場合には、5年にわたって控除を受けることができます。

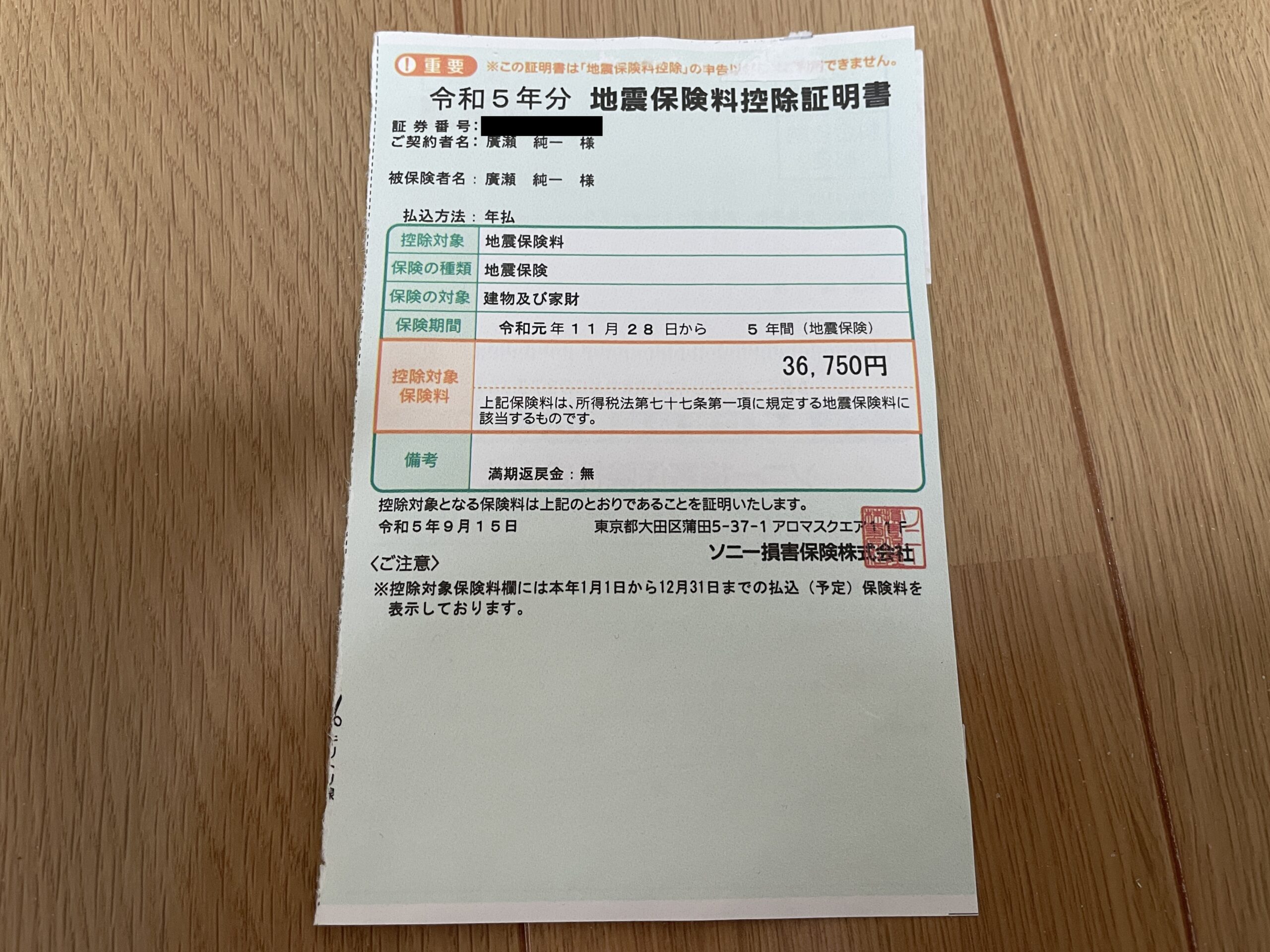

120,000円(24,000円×5年)を払った場合には、5年にわたって24,000円ずつ控除を受けることができます(毎年控除証明書が送られてきます)。

自分or家族が所有している建物に住んでいる

地震保険料控除の対象になるには、地震保険の対象になっている建物に住んでいることが条件です。

別荘や賃貸用のマンション、事業に使っている物件は対象になりません。

ただし、別荘や賃貸用のマンション、事業に使っている物件であっても、地震保険に入っていれば控除申告書は送られてきます。保険会社も、現在何に使っているかまでは把握しておりませんので…

控除証明書が送られてくる=所得控除を受けることができる、ではありません。

証券などを確認して、自宅のものだけを選ぶ必要があります。

経費との関係

ところで、地震保険控除が賃貸用のマンションや事業に使っている物件で使うことができないので、不公平なように感じるかもしれませんが、そんなことはありません。

地震保険料控除は受けることができませんが、経費にはできます。

事業用の場合

賃貸用のマンションや事業に使っている物件であれば、保険料(損害保険料)として経費にすることができます。もちろん火災保険部分の経費もOKです。

保険料50,000円(火災保険26,000円、地震保険24,000円)であれば、50,000円全額が経費にできます。

これに加えて、地震保険料控除もOKだと、地震保険料の部分がダブって経費になってしまうので、対象外になっています。

また、控除証明書の金額だけを経費にする方もいますが、お勧めはできません。

必ず地震保険+火災保険で払っているはずだからです。

地震保険控除の金額だけでは、経費が少なくなってしまいます。

金額がわからなければ、保険会社に問い合わせればすぐわかります。

自宅兼事務所の場合

自宅兼事務所の場合には、

・自宅部分 → 地震保険料控除

・事務所部分 → 経費

といった扱いになります。

保険料50,000円(火災保険26,000円、地震保険24,000円)で自宅部分が80%、事務所部分20%を例に考えてみると、

・自宅部分 地震保険料控除 24,000円 × 80% = 19,200円

・事務所の経費(保険料) 50,000円 × 20% = 10,000円

といった計算が必要になります。

なお自宅部分の火災保険料20,800円(26,000円×80%)での税制上の優遇はありません。

<この記事の考え>

地震保険料控除の注意点をまとめてみました。

控除証明書がある=控除が受けることができる、ではないのでご自分での判断が必要になることもあります。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応