法人は赤字が出たら、その先10年間繰り越して税負担を抑えることができます。

赤字が慢性的に続いてしまうとあっという間に期限が来てしまい、その過去の赤字は切捨てになってしまいます。

繰越欠損金の解消方法をまとめてみました。

Contents

減価償却を見送る

30万円以上のモノを買うと、1回で経費にすることはできずに、数年間にわたって減価償却費という科目を使って経費に計上していきます。

ところで、法人の場合には減価償却費を計上するかしないかは自由です(個人はNGです)。

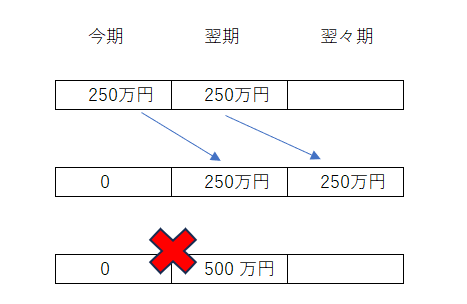

例えば今期に500万円のものを購入し、2年間で250万円ずつ減価償却費を計上できるとします。

今年度に減価償却費を250万円計上することもできますが、減価償却をしないで翌年度以降に繰り越すこともできます(ただし翌期にまとめて500万円計上するのはできません)。

減価償却を計上しない分、利益が250万円増えるので、繰越欠損金を使うことができます。

繰越欠損金は10年と期限がありますが、減価償却費については期限がありません。

役員報酬を見直す

法人に赤字が続いているようであれば、役員報酬の見直しは避けられないでしょう。

役員報酬を取ることによって、会社は税金を納めていないとしても、社長個人の給与で税金を払ってしまうと、やはりバランスが悪いです。

当初の役員報酬の金額によっては、思いのほか税負担が減ることもあります。

家族も含めて役員報酬を払っているようだったら、それも含めて見直してみましょう。

役員報酬を下げることによって、社会保険料も減ります。

会社の貸借対照表に役員借入金があれば、思い切った役員報酬の減額をお勧めします。

もし個人でお金が必要になったら、役員借入金の返済という形で会社からお金を返してもらいましょう。会社からお金を返してもらう分には税金はかかりません。

ただし、役員貸付金にならないように十分配慮すべきではありますが。

役員借入金の債権放棄

会社にお金を貸していれば、社長個人にとっては会社に対する貸付金です。

会社に対する貸付金は、社長個人にとっての立派な財産であり、相続税の対象にもなります。

繰越の赤字も使いきれないようであったら、会社に対する貸付金の債権放棄をすることも一つの手です。

それによって、会社は債務免除益として税金の対象になってしまいますが、過去の赤字と相殺ができますので、それによって会社への税金はなくなります。

ただし、社長が会社に債権放棄をしたことにより、会社の財務が改善することにより、会社の株の価値が上がってしまいます。

会社の株主が2人以上いる場合には、他の株主に間接的に贈与したことになり贈与税の対象になる場合があります。

<大事なこと>

会社の繰越の赤字があるようでしたら、期限をきちんと確認しておきましょう。

金額によっては、解消に数年かかってしまうこともありますので、計画的に解消方法を考えておきましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応