相続税の計算は途中の過程がややこしいがゆえに、間違って計算されている方が多いです。

相続税の大まかな計算過程についてまとめてみました。

故人様の財産を計算する

相続税を計算するのにまず故人様がどの程度財産があるかを計算します。

実際には、ここが一番難しいポイントではありますが、とにかく円単位で数値化します。

試算段階であれば、おおまかな数値で大丈夫です。

そして、相続税には基礎控除額というものがあり、以下のように計算します。

3,000万円 + 600万円 × 法定相続人の数

これが、相続税のかかるかどうかのボーダーラインとなります。

故人様の財産が、このボーダーラインである基礎控除額を超えた場合には、その超えた部分についてのみ、相続税がかかります。

故人様の財産が1億円、法定相続人が3人(配偶者、子2人)であれば、

ボーダーライン(基礎控除額)は、4,800万円(3,000万円 + 600万円 × 3人)となるので、

1億円から基礎控除額4,800万円を超えた、5,200万円が課税の対象になります。

全体の相続税を計算する

上記の相続税の課税対象になる金額がわかった場合に、次に財産を受け継いだ方全員の相続税を計算します。

ここでよくある勘違いが、相続税の課税対象になる金額に相続税の税率をかけて計算するという方法です。これは誤りです。

計算過程とすると、

1.相続税の課税対象になる金額を法定相続分でそれぞれの相続人に振り分ける

2.各相続人に振り分けた金額に、相続税の税率を計算する

3.各相続人の相続税の計算を合算する

といった工程を踏みます。

ややわかりづらいので、上記の例で計算すると以下のようになります。

1.相続税の課税対象になる金額を法定相続分でそれぞれの相続人に振り分ける

相続税の課税対象になる金額 1億円 - 4,800万円(基礎控除額) = 5,200万円

配偶者 5,200万円 × 1/2(法定相続分) = 2,600万円

子 5,200万円 × 1/4(法定相続分) = 1,300万円ずつ

2.各相続人に振り分けた金額に、相続税の税率を計算する

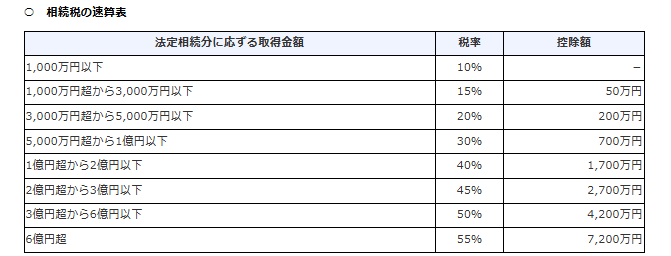

配偶者 2,600万円 × 15% - 50万円 = 340万円

子 1,300万円 × 15% - 50万円 = 145万円ずつ

3.各相続人の相続税の計算を合算する

340万円 + 145万円 × 2人 = 630万円

この数字が、税額控除がなかった場合に財産をもらった人全員で納める相続税になります。

全員で納める数字をもらった額に応じて振り分ける

この全員で納める相続税が決まれば、あとは財産をもらった金額に応じて相続税を負担することになります。

全員で均等にもらっている場合には全員で均等に相続税を納めることになりますし、ひとりが全部もらったならば、もらった人だけが納めます。

1円たりとももらっていなければ、納税は必要ありません。

ちなみに、この時点では配偶者にも税額が計算されますが、特例を使うことによってこの納税が減額 or 0円になることになります。

<大事なこと>

相続税の計算は、全体の税額を決める→個々に振り分ける、というステップを踏みますが、全体の税額計算が少々ややこしいので気をつけましょう。

相続税の課税対象になる金額でいきなり税率を当てはめてしまうと思っている方が意外と多いですが、かなりの納税額のズレが生じます(もちろん誤りです)。

<昨日の出来事>

午前中はランニング8km、その後はセミナーに参加のため都内へ。

だいぶ、モチベーションが回復。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応