お金や不動産などの財産をもらった場合には、それに対して贈与税という税金がかかります。

贈与税とその役割についてまとめてみました。

贈与とは

贈与とは民法では、「当事者間の一報が自己の財産を無償で相手方に与える意思表示をし、相手方がこれを受諾することによって成立する契約」となっています。

簡単に言うと、贈与とはこのようなことを満たすものです。

① 財産を持っている人がある財産を、他の人に財産をあげる

② ただであげる

③ あげる人、もらう人がお互いに認識している

(あげる人→「~をあげます」、もらう人→「~をもらいます」という意思がある)

贈与税とは

贈与税とは、贈与で財産をもらった人が、もらった財産に応じてかかる税金です。

もらった財産の合計が1年間で110万円を超えてしまった場合に、申告と納税の義務が発生します。

贈与税の計算のしかたは、

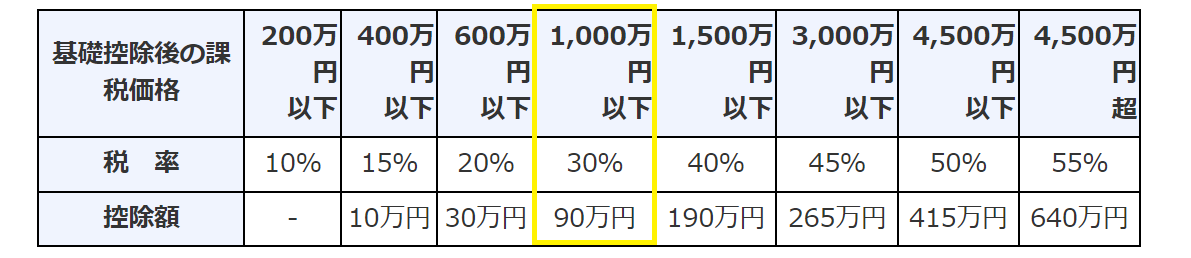

(もらった財産の合計額 - 110万円)× 税率 - 控除額

として計算します。税率と控除額は贈与税の速算表を用いて計算します。

例えば、1,000万円をもらった場合には、

基礎控除額(110万円)を引いた金額が890万円なので、

上の表から、税率は30% 控除額は90万円なので、

(1,000万円 - 110万円)× 30% - 90万円 = 177万円

となります。

なお、この贈与税の速算表は2種類ありますが、通常の親子間での贈与であればこちらの表を使います。

贈与税の目的

ところで、贈与税にも目的というものがあります。

それは、単純に「相続税の回避」を防ぐためです。

もし贈与税がなければどうなるか?

亡くなる直前に財産をすべて贈与してしまうことで、簡単に相続税を0円にできてしまいます。

贈与税があることで、それができなくなってしまいます。

相続税と贈与税は全く別モノというわけではなく、一体化したものなのです。

そして贈与税は、相続税に比べて圧倒的に高いという特徴があります。

相続税の場合は、相続がおきること事態コントロールできませんし、やむを得ないことでもあります。そもそも、相続自体は必ず起こります。

それに比べて、贈与税の場合には、贈与自体がいつでもできるので、財産自体も納税も自由にコントロールできます。

財産を1,000万円もらった場合を比較しても、

相続でもらう場合には、税金がかからないことも比較的多いですが(故人様の財産状況にもよりますが)、

贈与でもらう場合には、177万円ほどの税金がかかります(親→子、祖父母→孫といった場合)。

相続税の対策で、こまめに贈与を行うといった方法がありますが、思うように進まないのはこういった理由があるからです。

とはいえ、何が何でも贈与税がかかるわけではありません。

・生活費や教育費のやり取り

・香典や贈答品、お見舞品

などといったものには、通常の常識の範囲内であれば、贈与税はかかりません。

あくまで贈与税は、相続税の回避を防止することが目的だからです。

<大事なこと>

相続税と贈与税は別モノというわけでなく、同じような性質を持っています。

簡単には相続税の回避はできないのです。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応