小規模企業共済は掛金を払うことによって、全額が所得控除(経費みたいなもの)になり、毎年の税金を減らすことができるとともに、受取時にも税金は優遇されています。

この小規模共済での節税は、アパート経営を行っている方でも使えるか考えてみました。

(節税は出口も大事です)

小規模企業共済の加入条件

小規模企業共済に加入できる方は、一定規模以下の個人事業主と会社の役員です。

ところが、アパート経営を行っている方も加入については加入に制限があります。

ある程度の規模以上でない場合には加入ができません。

アパート経営を行っている人で、加入することができる条件は、65万円控除(55万円控除)が認められている、事業的規模(貸家ならば5棟、アパートならば10室以上)であることです。

ただし、副業でアパート経営を行っている会社員の場合には加入できません。

アパート経営で小規模共済の受取と税金

アパート経営での小規模共済に加入すれば、毎年の所得税や住民税を考えると節税にはなりますが、出口については考えておく必要があります。

※任意解約は優遇措置がないので考慮していません

65才で受け取る場合

まず小規模共済の受取で考えられるのが、共済金Bの老齢給付(65才以上で15年以上掛金を払込む場合)です。共済金A(廃業や死亡受取り)よりは少ないですが、今まで支払ったお金+αのお金を受け取ることができます。

この場合には、一括受け取り(退職金扱い)と分割受け取り(公的年金扱い)が選択でき、通常であれば受け取る時にも税金は優遇されます。

アパート経営をしていて、税金がそれなりに高くなったので小規模共済に加入した経緯という経緯があるのでしょうが、共済金受け取り後の税金のアップは避けられません。

まず、解約後は小規模共済での掛金控除は使えません(解約しているので…)ので、解約した年以降は控除がなくなり、その分金が上がります。

また、分割受け取りを選択した場合で、他の年金ももらっている場合には、毎年の収入が増えるため、さらに税金が上がる可能性もあります(公的年金控除も限度があります)。

アパートの状況が変わらないまま、共済金を受け取ってしまうと、収入が増えるとともに、控除も減ってしまうので、納税は増えます。

さらに物件の変動がなければ、収入も少なくなっているかもしれませんが、それ以上に減価償却ができる期間も終わっている可能性もあり、収入の割に税金が高い可能性もあります。

アパート経営(新築)の場合、設備関係の減価償却が終わる15年あたりから税金が上がり始めるため、要注意です。また本体(木造だと22年)の減価償却も終えるとさらに税金が上がります。

減価償却がいつまでできるかも考えておきましょう。

廃業の場合

廃業の場合、共済金Aの扱いになり一番お金を多く受け取ることができます。

ただし、アパート経営の場合、通常の個人事業と違い、廃業(退職)はありません。

家族に経営を任せていたとしても、物件の名義がご自身である以上、ご自身の名前で申告しなければなりません。つまり廃業ではありません。

物件を売却したり、贈与したりして、ご自身の手元から離さない限り、半永久的に続いてしまいます。いずれにしても、税金などの多額のコストがかかります。

相続税対策に使う

共済金Aでの受け取る方法の場合、事業主の死亡というものもあります。

この場合にも廃業と同等の扱いになり、一番共済金を多く受け取ることができます。

そして、この共済金は死亡退職金として、相続税の対象になります。

アパート経営で小規模企業共済に加入できるような方の場合、相続税の対象になる方が多いかと思われます。

その際に、退職金の非課税枠(500万円×相続人の数)を使うことができます。

小規模共済を掛けていなければ、その分預貯金が残っているはずなので、非課税枠分くらいの相続税を少なくすることが可能になります。

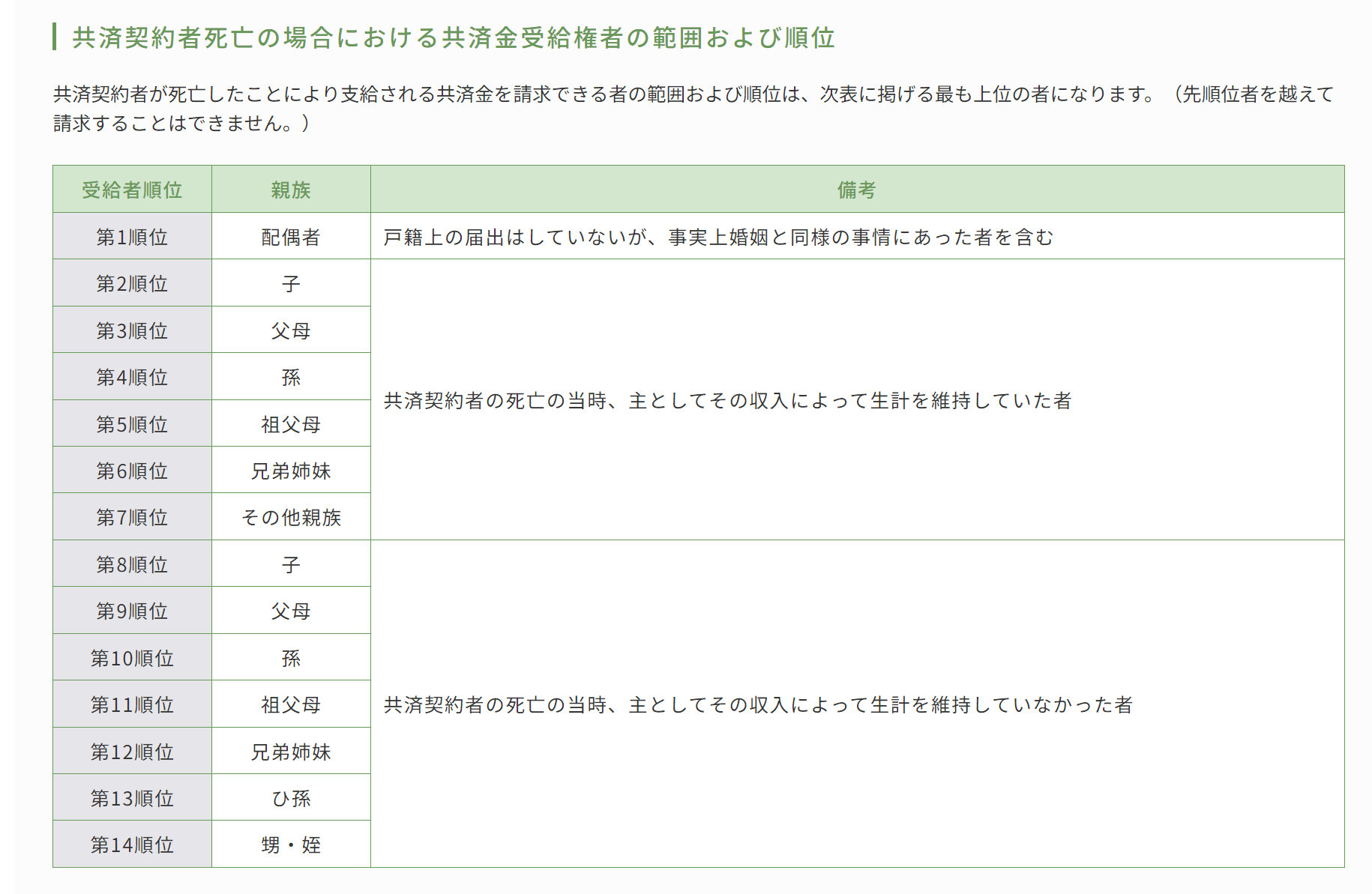

ただし、生命保険とは違い受取人を選ぶことはできません。

(中小機構HPより)

相続税対策ということで使うことを考えた場合のデメリットは、

・加入条件が厳しい(事業的規模の必要アリ)

・受取人の選択ができない

・自分のお金にならない

といったことがあります。

<この記事の考え>

アパート経営を行っている方が、小規模共済に加入した場合の出口戦略についてまとめてみました。

自分が所有している以上廃業できないので、それ以外の方法を考えておく必要があります。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応