確定申告では、間違えてほしくない項目は売上高です。できれば1円たりとも…。

申告書の提出前に再度確認しておきましょう。

(今年もよろしくお願いします)

売上は税務調査で100%問われる

税務調査で、間違えなく調べられるものの一つに売上があります。

売上は通常は自分で請求していることから100%把握している、つまり間違えるはずはないだろうと考えられています。

確定申告書の提出前に、もう一度確認しておきましょう。

・まだお金をもらっていないものも含めて処理されていますか?

・たまたま現金でもらった売上は処理されていますか?

・入金額でなく総額で売上を上げていますか?

(クレジットカードでの売上など手数料を引かれて入金される場合などは要注意です)

また、売上の証拠となるような書類もきちんと整っているか確認しておきましょう。

具体的には、

・請求書の控え

・領収書の控え

・契約書

・入金明細、通帳

などが、当てはまります。

会計ソフトに入力した売上と整合性が取れている必要があります。

売上を計上する時期

売上は、正しい金額をもれなく計上する必要があるのですが、売上を計上する時期も大事です。

税務調査でも、決算日前後の売上は必ず確認されます。

売上を計上する時期は、商品を渡した日や自分が受けた仕事が完了した日(発生ベース)です。

お金をもらった日(入金ベース)ではありません。

もちろん、請求書を出した日でもありません。

請求書の出すタイミングで売上計上の時期を調整することは当然できません。

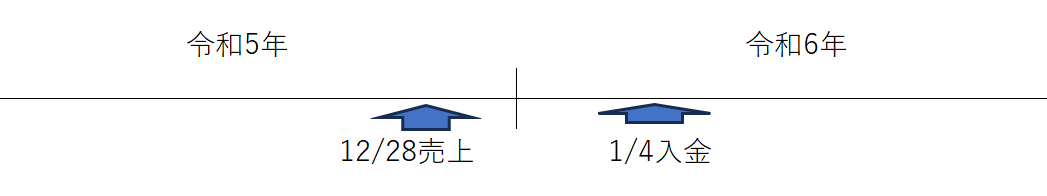

例えば、商品を渡したのが令和5年の12/28、お金が振り込まれたのが翌年(令和6年)1/4であったとします(売上高は11万円)。

この場合には、商品を渡した12/27の売上、つまり令和5年分の売上となります。

仕訳は、 売掛金 11万円 / 売上高 11万円 となり、

貸借対照表に11万円という金額が計上されます。

売掛金とは、商品を渡したり仕事を完了したけども、そのお金をもらってない状態で、後日お金をもらう権利のことです。

なお、お金をもらったときの仕訳は、

普通預金 11万円 / 売掛金 11万円 となり売掛金を減らす仕訳をします。

間違っても、売上にしないようにしましょう。

令和5年、6年と同じ売上がダブってしまいます。

当然ながら、逆の場合も考えられます。

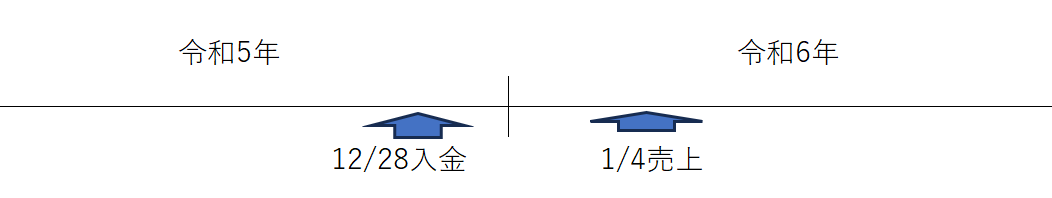

お金をもらったのが令和5年の12/28、商品を渡したのが翌年(令和6年)1/4であったとします(売上高は11万円)。

この場合であっても、商品を渡した日が売上を計上する日となります。

1/4の売上、つまり令和6年分の売上となります。

入金時の仕訳は、 普通預金 11万円 / 前受金 11万円 となり、

貸借対照表に前受金(予約金みたいなものです)11万円という金額が計上されます。

商品を渡した1/4には、

前受金 11万円 / 売上高 11万円 として、前受金を減らす仕訳をします。

同時に、売上高も計上されます。

日頃の経理では、入金ベースで売上を計上しても問題はありませんが、

決算期には必ず発生ベースに訂正しておく必要があります。

税務調査になりやすい売上高

残念ながら、税務調査の入りやすい売上高というのがあります。

1,000万円前後と5,000万円前後が該当します(特に1,000万円前後)。

なぜならば、そこに消費税の壁が存在するからです。

1,000万円であれば、消費税の納税義務や2割特例の壁が、

5,000万円であれば、消費税の簡易課税の壁

が存在するからです。

特に、毎年微妙に1,000万円を切っている方は十分注意しましょう。

もちろん、正しい売上高が計上されていれば問題ありません。堂々と申告しましょう。

<この記事で考えていること>

売上高は税務調査で必ず問われます。

正しい会計処理をしておくことと、証拠書類をきちんとしておきましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応