6月頃から定額減税が始まりますが、一番大変になるのが給与計算です。

始まる前までにやっておくべきことについてまとめてみました。

住民税の処理

定額減税は所得税・住民税からそれぞれ行われますが、住民税については比較的簡単です。

なぜならば、各市区町村で定額減税分を差し引いて税金を計算してくれるからです。

そのため住民税の天引きについては、通常通り特別徴収の通知書通り、各従業員から天引きするだけです。

今年に限って違うことは、6月~翌年5月にわたって12分の1ずつ住民税を天引きしていますが、

今年は7月~翌年5月にわたって11分の1ずつ住民税を天引きしていきます。

つまり、6月分の給与からの住民税の天引きはありません。

源泉所得税の処理

1.各従業員の定額減税分を計算する

源泉所得税の処理は、住民税とは違いこちらで定額減税分を計算しなければいけません。

6月~12月に支払う給与(賞与も含みます)から天引きする源泉所得税を減額することによって、減税を受けるわけですが、まず初めにいくらまで定額減税を受けることができるかを、従業員ごとに確認しなければなりません。

定額減税を受けることができる金額は、3万円×(本人+扶養している家族の人数)です。

家族の定額減税はどこで受ける? 配偶者控除や扶養控除との条件の違い。

扶養している家族の人数は、昨年の年末調整時に提出している令和6年の扶養控除申告書から確認します。

なお、扶養している家族の人数は16歳未満の子供も含まれます。

源泉所得税を計算する際に使う扶養親族等の数ではありませんので、ご注意を。

なお、毎月定額減税をしなければいけない人は、6月1日現在での従業員です。

6月2日以降入社した人は、毎月の定額減税の恩恵は受けることはできません。

年末調整のときにまとめて、定額減税を受けることになります。

2.減税の進捗状況を記録する

従業員の減税の作業は、減税できる額に達するまで続きます。

そのため、従業員ごとにどこまで減税を受けたかを記録しておく必要があります。

国税庁のHPでも進捗管理表がダウンロードできます。

給与計算ソフトを使っていれば、こういったことにも対応できるでしょうが、

Excelや手計算をしている場合には、このような表を使って管理する必要があります。

本人の給与が年間1,095万円超の場合

配偶者の所得が38万円(給与だと103万円)以下であれば、配偶者本人からではなく、家族がまとめて減税を受けることができます。

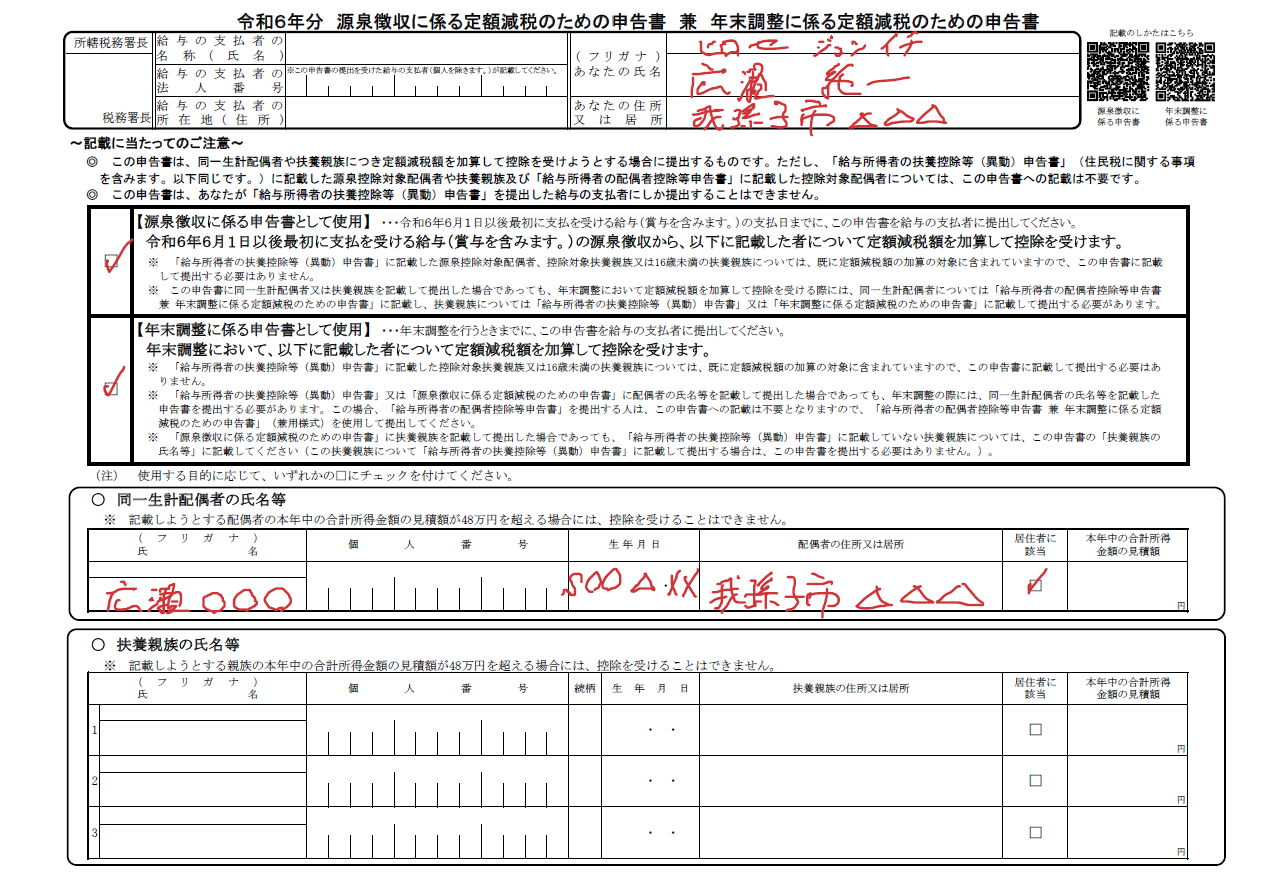

本人の給与が年間1,095万円(所得900万円)を超えていると、扶養控除申告書には配偶者の名前は記載しないことになっています。

そのため、配偶者分を減税することができません。

この場合に限り、「源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書」を追加で提出することによって、配偶者分の減税もあわせて受けることができます。

給与が1,000万円を超えている従業員がいるようだったら、念のために配偶者の分の控除を受けるかどうか個別に確認しておくことをお勧めします。

<大事なこと>

定額減税は給与計算に大きな影響を及ぼします。

あらかじめ、準備をしておきましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応