家族に対する給与は、どちらかというと例外的に認められているもののため、条件は厳しめです。

届出等の形式な処理も大事ですが、それ以上に大事なのことは、

「他人にもその給与が払えるかどうか」です。

家族への経費はNG

所得税の場合には、家族に対する経費というものは認められていません。

・お金を借りている場合の利息

・スペースを借りている場合の家賃

・車を借りている場合の賃借料

など考えられますが、経費としては一切計上することができません。

(もらった側の収入にもなりません)

それはなぜかといえば、これを利用すればいくらでも税金の操作ができてしまうからです。

単純に所得が分散できれば、その分税金が安くできます。

これを防止するために、家族に対する経費は認められていないのです。

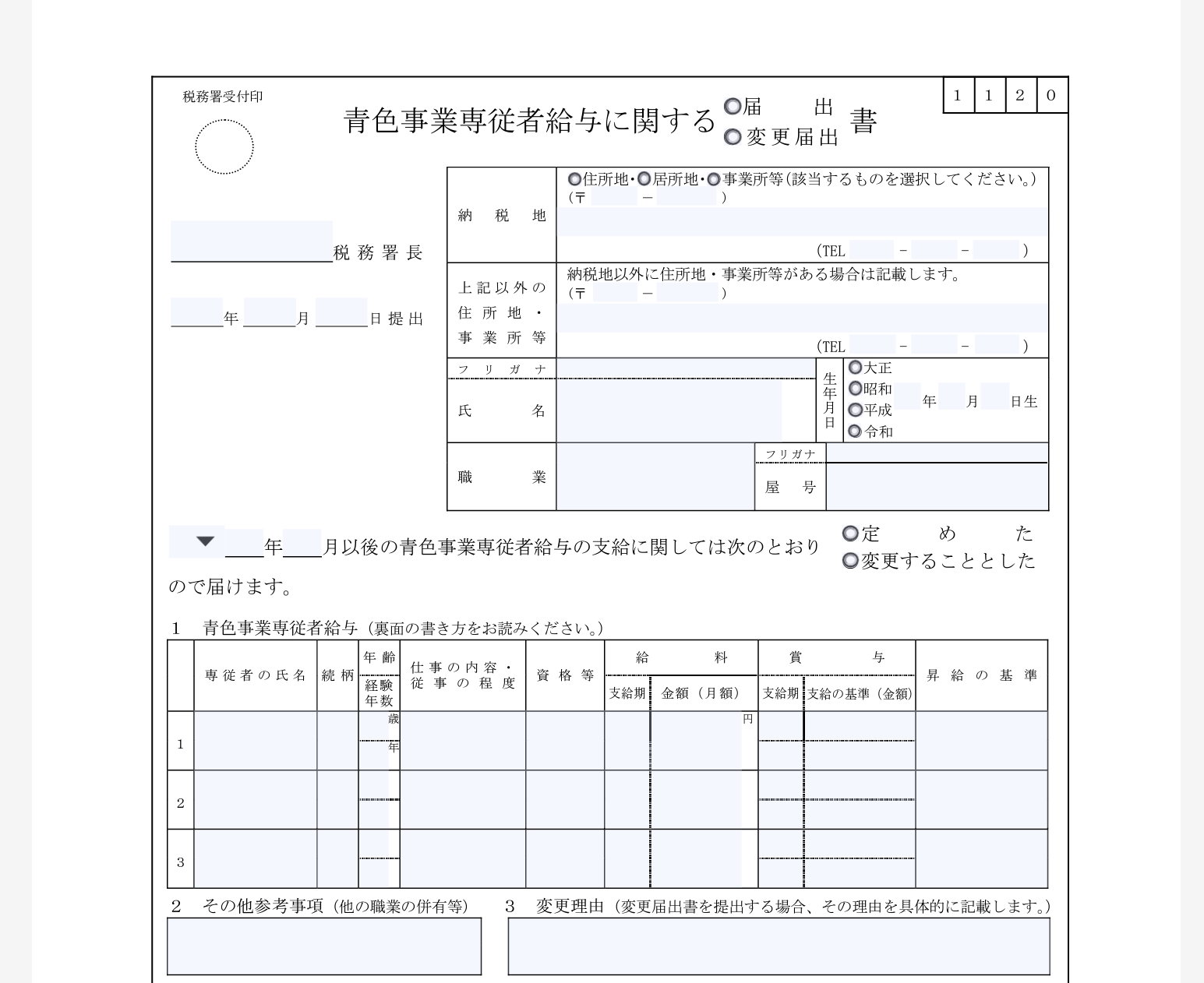

例外的に認められているのが、青色事業専従者給与のルールです。

青色事業専従者給与とは

青色事業専従者給与は、本来は認められていない家族の経費であっても、経費として認めてもらえる制度です。

この家族の給与を経費に認めてもらうためには、

・届出を出す(基本的には3/15まで)

・15才以上(ただし学生はNG)

・きちんと働く(かつ半年以上は事業に専念する)

・必ず支払う

・金額が妥当(かつ届出の範囲内で)

といった条件をすべてクリアする必要があります。

他の従業員に比べて、かなり厳しいルールが設けられています。

他人ならその給与払えますか?

本来は家族への経費は上記のとおりすべてNGです。

唯一の例外がこの青色事業専従者給与のルールなのですが、やはり家族に対するものなので、他の従業員に対し甘くなりがちです。

きちんと、条件を満たしているか見直してみましょう。

ポイントは、

・身内以外の従業員がいたらその仕事でその給与が払うかどうか

・当たり前のことをきちんとやる

ことです。

きちんと働く

給与として払う以上、きちんと働いてもらうことが必要です。

たまに電話を取る、郵便物を受け取る、銀行に記帳に行く程度の事しかやっていないのであれば、経費にはできません。ある程度まとまった仕事をする必要があります。

そもそも、何もしていないのに形式上払っているのは絶対にNGです。

どのような仕事をしているか、きちんと記録しておくことも必要です。

税務調査がある場合には、家族従業員の仕事内容は必ず聞かれます。

必ず支払う

また給与である以上必ず支払う必要があります。

形式上払ったことにしておくのもNGです。他の従業員なら、必ず払うはずですので。

現金だと払った証拠が残らないので、振込で払っておくことをお勧めします。

専念する

家族の給与を認めてもらうには、基本的にはその仕事に専念する必要があります。

他の職業がある場合にはNGだと思ってください。

時間が短いなど仕事に専念できる環境であればOKとの文言がありますが、どちらかというと例外です。

金額が妥当

仕事をしてもらっている対価が適当であるかどうか考えてみる必要があります。

月5万円の少額の給与しか払っていなくても、月5時間しか働いていなければ時給10,000円です。

専念しているかどうかも問題ですが、それ以前に赤の他人に時給10,000円は通常は払わないでしょう。

金額の大小も大事ですが、その対価が適切であるかも大事です。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応