個人の税金【所得税・住民税】

個人の税金【所得税・住民税】 償却資産税と所得税・法人税との取り扱いのちがい

償却資産税は1月末までに提出しなければいけないものです。基本的には、固定資産台帳をベースに作成すればいいのですが、所得税や法人税との取り扱いが若干異なります。よくある、間違いをまとめてみました。申告すべきもの償却資産税でメインになるものは、...

個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  法人の税金(法人税)

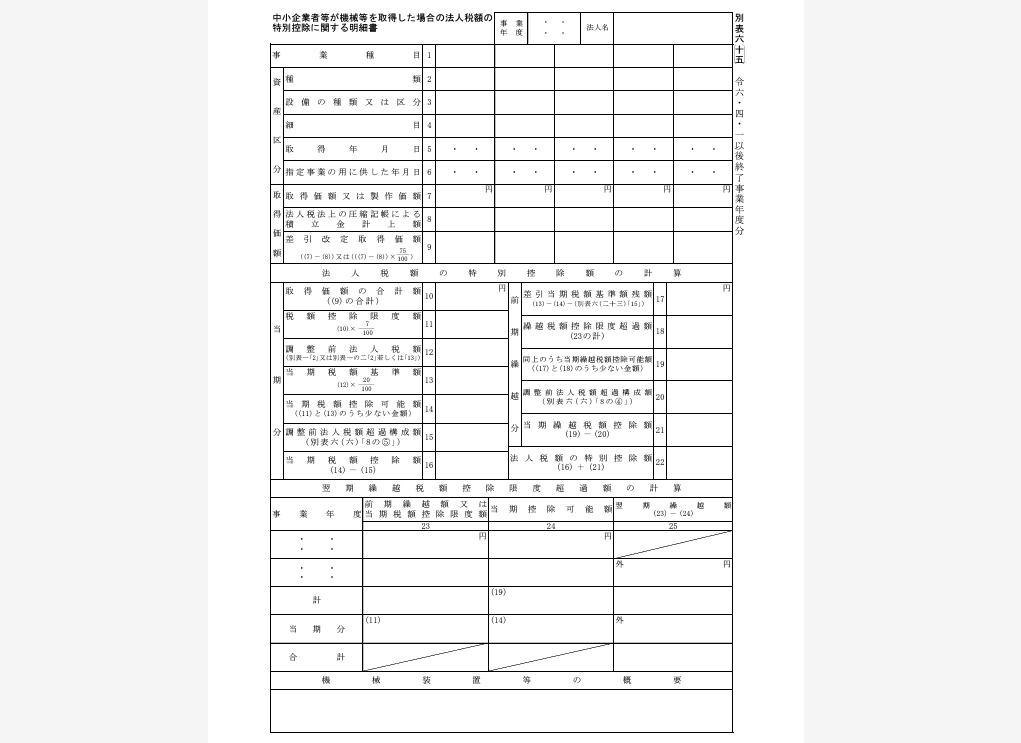

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  法人の税金(法人税)

法人の税金(法人税)  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】