マンションの評価は、通常の土地や建物の評価に区分所有補正率という数値を求めて計算することになりました。

実際の計算を計算してみたいと思います。

Contents

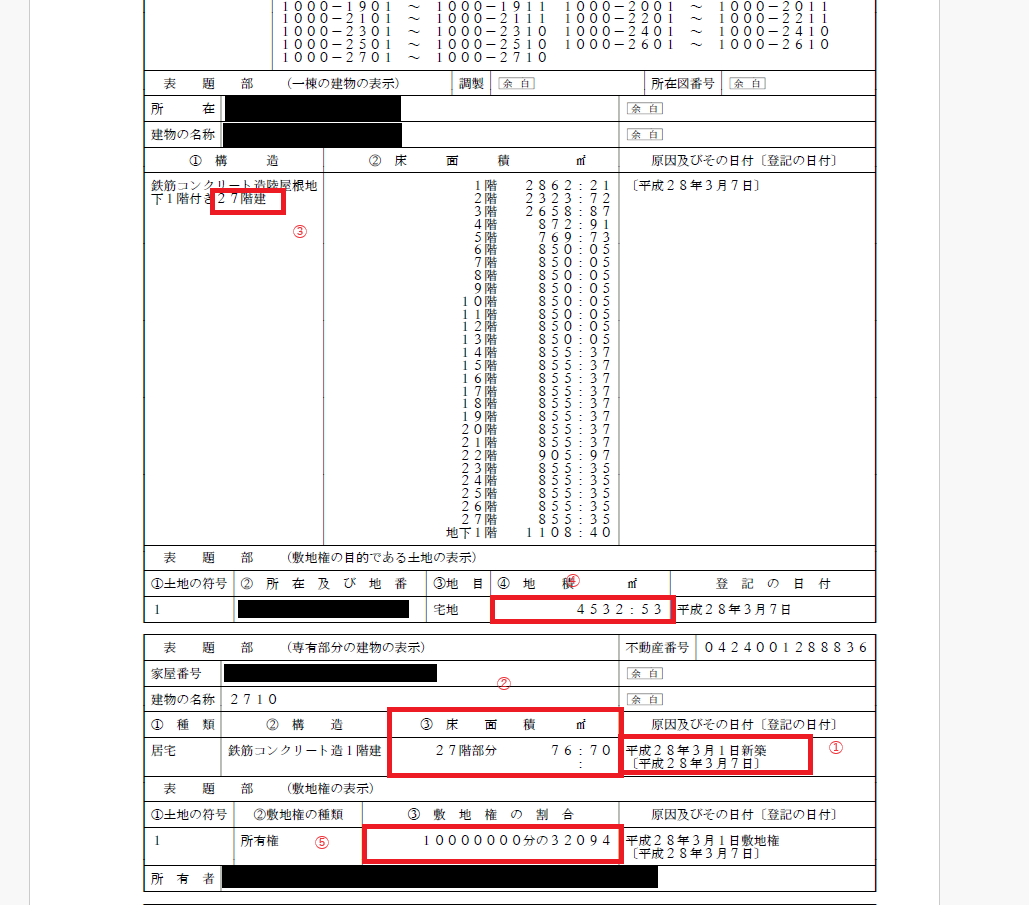

登記簿謄本が必要

区分所有補正率を計算するには、

・築年数(建築年月日)

・そのマンションの階数

・マンションの敷地の全体の面積

・敷地権の割合(マンションの土地のうち自分の持分)

・マンションの床面積

の情報が必要になります。

この情報はすべて登記簿謄本を取ることで、すべての情報が記載されています。

まずは、登記簿謄本(登記情報提供サービスでも大丈夫です)を取得しましょう。

不動産の登記簿謄本や公図などの書類はネットで取ることができます

不動産の登記の内容を調べるだけならば、登記情報サービスの方が便利

実際の計算方法

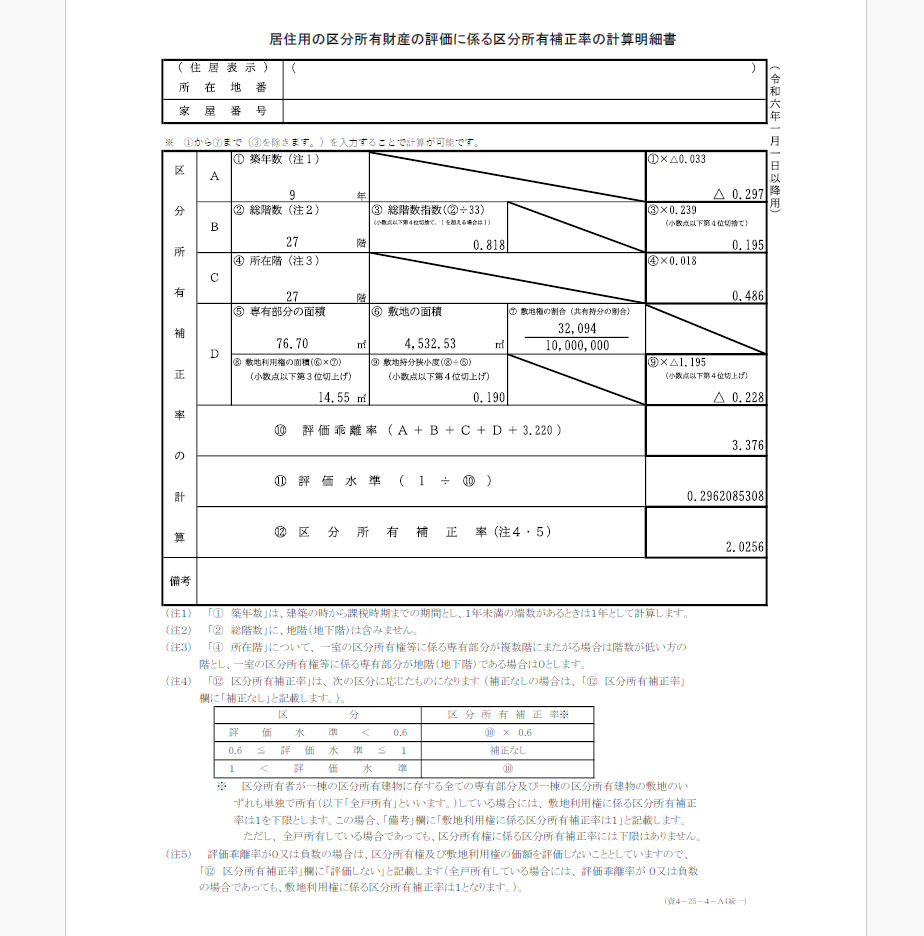

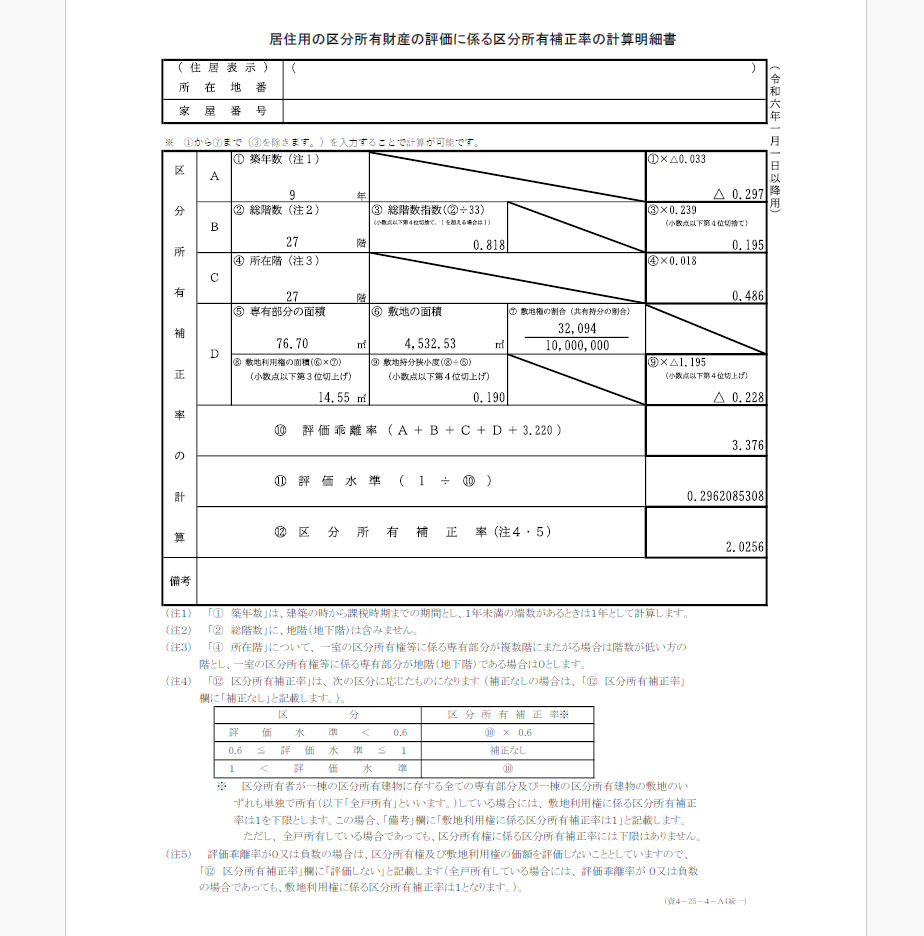

区分所有補正率を計算するために、評価乖離率を計算します。

評価乖離率は、A + B + C + D + 3.220 により計算します。

次のマンションを例に計算してみます(令和6年8月1日現在)。

A

Aの数字は築年数をもとに計算します。登記簿謄本の新築年月日を確認します(例の①)。

このマンションは平成28年3月1日に建築されたもののため、築9年(8年5か月のため1年未満繰上)です。

A = 9 × △0.033 = △0.297 となります。

B

Bはマンションの階数をもとに計算します。登記簿謄本の③に記載されています。

このマンションは27階建て(地下階は無視します)のため、

B = (27 ÷ 33)(0.8181182→0.818小数点以下4位切捨て) × 0.239

= 0.195502 → 0.195(小数点以下4位切捨て)となります。

C

Cは自分のマンションの部屋が何階かをもとに計算します。登記簿謄本の②に記載されています。

この場合、27階のため

C = 27 × 0.018 = 0.486 となります。

D

Dは計算がやや難しいです。

1. 敷地利用権の面積(マンションの土地のうち自分の土地がどれくらいあるか)を計算します。

マンションの敷地全体の面積(登記簿の④)と、敷地権の割合(登記簿の⑤)をもとに計算します。

敷地利用権の面積

= 4532.53㎡(マンション全体の面積) × 32,094/10,000,000(敷地権の割合)

= 14.546702㎡ → 14.55㎡(小数点以下3位切上げ)

2.敷地持分狭小度を計算します。

1で計算した敷地利用権の面積と、専有部分の面積(登記簿の②)をもとに計算します。

敷地持分狭小度 = 14.55㎡(敷地利用権の面積) ÷ 76.70㎡(専有部分の面積)

= 0.1897 → 0.190(小数点以下4位切上げ)

3.敷地持分狭小度 × △1.195 = △0.22705 → △0.228(小数点以下4位切上げ)

Dは3ステップ必要なのと、端数処理が3回あるので結構大変です。

評価乖離率

上記をもとに評価乖離率を計算します。

評価乖離率 = A + B + C + D + 3.220

=△0.297 + 0.195 + 0.486 + △0.228 + 3.220 = 3.376

区分所有補正率を求める

区分所有補正率は、評価乖離率が3.376と1.6666…(3分の5)を超えているので、

区分所有補正率 = 3.376 × 0.6 = 2.0256 と計算します。

土地(敷地権)であれば、土地全体の評価額 × 持分 × 区分所有補正率

建物であれば、固定資産税評価額 × 区分所有補正率

で計算することから、従来の相続税の評価額から2.0256倍する必要があります。

なお、評価の際には評価明細書というものを使用します(計算方法も細かく書いてあります)。

上記のものを記載すると以下のようになります。

<大事なこと>

区分所有補正率を求めるには、端数調整が結構やっかいですが、必要な数字はすべて登記簿に記載されています。何通りか計算してみましたが、マンションの評価は1.5~2.5倍程度上がってしまうようです。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応