面積が広い土地をお持ちの場合には、要件を満たせば「地積規模の大きな宅地」という特例を使って、評価額を大きく減額できる可能性があります。

地積規模の大きな宅地とは

地積規模の大きな宅地の特例とは、大きな土地を持っている場合には1㎡あたりの単価を小さくして、評価額を減額することができる特例です。

大きな土地の場合は、売却したときに購入するのは不動産業者であるケースが多いです。不動産業者は、その土地をいくつかに区切って宅地分譲をして販売するわけですが、その区切った土地すべてが幅員4m以上の道路に2m以上接していなければ、建物を建てることができず売り物になりません。

そこで、その大きな土地の中に道路を通す必要があります。そのため、大きな土地の場合にはすべて有効に使えるわけではなく、道路を作ったりとムダな場所ができてしまいます。

そのため、面積が大きい土地の場合には、減額が認められています。

減額を満たすための要件

面積

その名のとおり面積が大きい必要があり、具体的には以下の広さが必要です。

| 三大都市圏(首都圏、近畿圏、中京圏) | 500㎡以上 |

| それ以外 | 1,000㎡以上 |

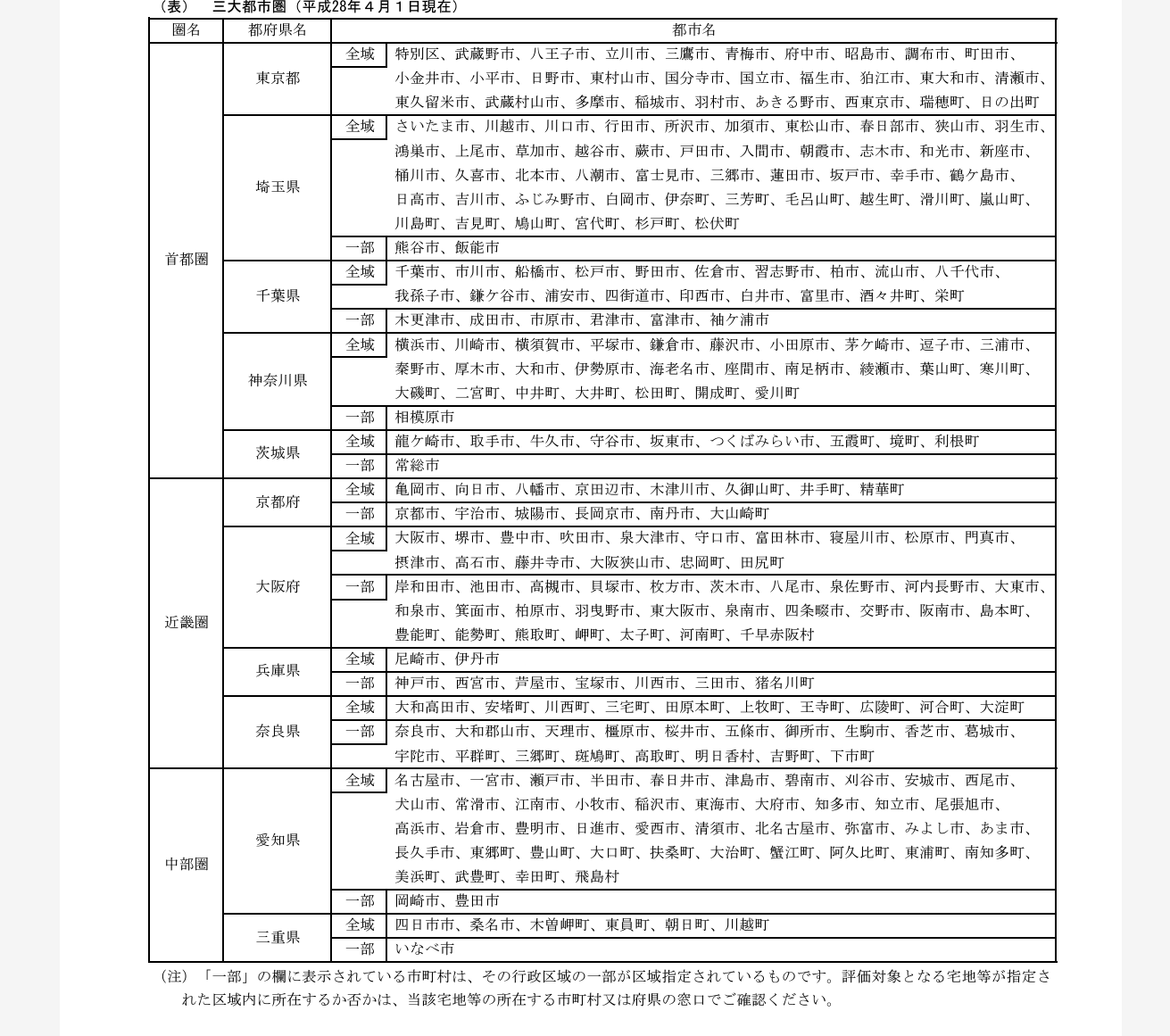

三大都市圏は、主に首都圏、近畿圏、中京圏ですが、具体的に定められていて以下の場所となります。

地区区分

その土地が次のいずれかの土地にある必要があります。

・普通住宅地区

・普通商業・併用住宅地区

これに当てはまるかどうかは、路線価図によって確認することができます。

(倍率地域の場合は、該当することになっています)

都市計画

その土地の所在する場所の都市計画区域が、市街化調整区域以外の地域である必要があります。

またその土地の用途地域が、工業専用地区以外である必要もあります。

さらに、その土地の容積率が400%未満(東京都の特別区は300%未満)である必要があります。

いずれの内容に関しても、市区町村役場で調べることが可能です。この内容くらいであれば、地番を伝えるだけで、電話でも教えてくれます。自治体によってはHPでも確認することができます。

減額割合

いずれの要件すべてを満たした場合には、地積規模の大きな宅地での土地の評価の減額をすることができます。

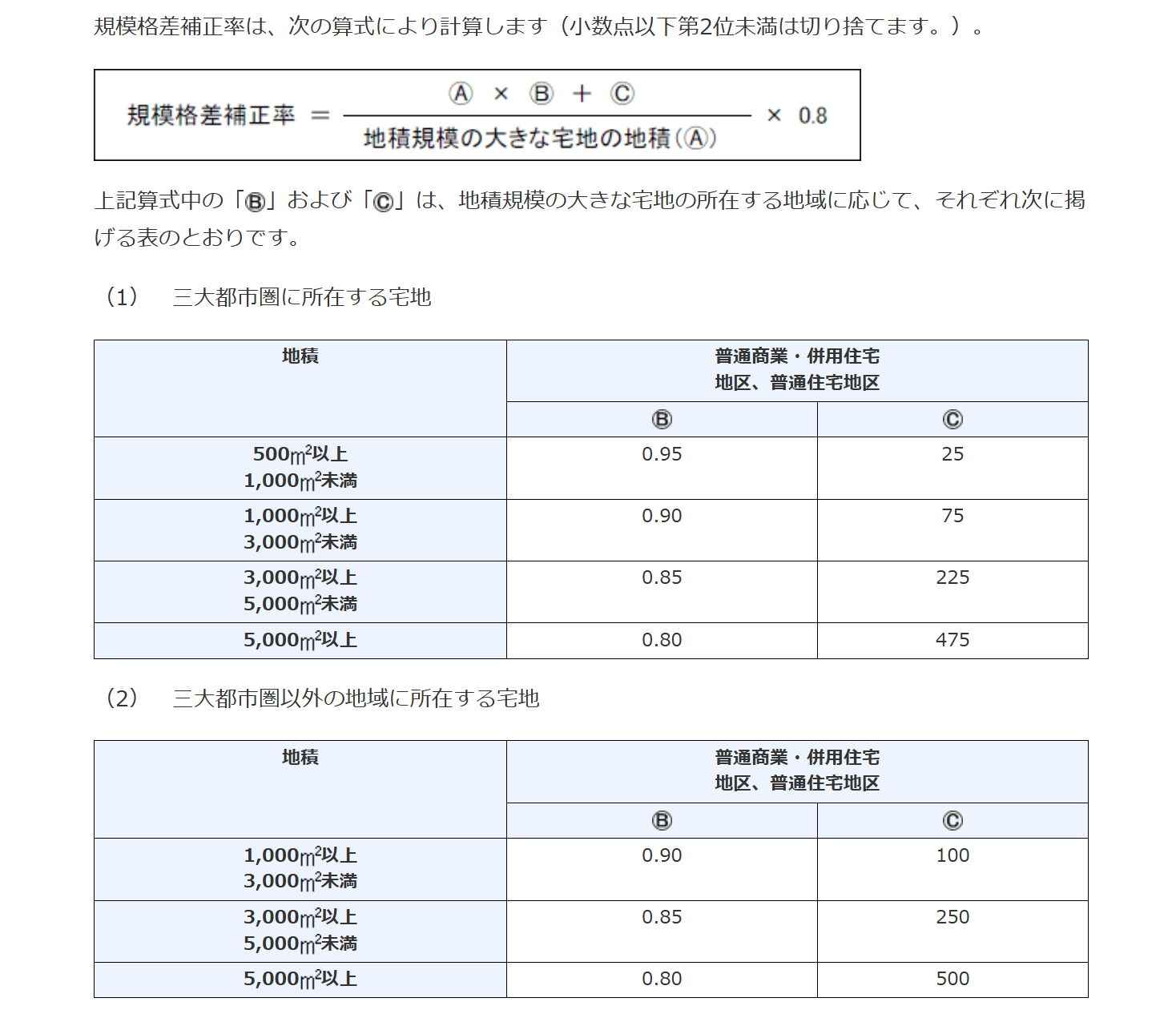

減額できる割合は以下のとおりとなります。

計算式がややこしいので計算してみるとこのような感じになり、おおむね2~3割程度の減額が可能です。

| 三大都市圏 | 三大都市圏以外 | |

| 500㎡ | 0.8(20%減額) | 適用不可 |

| 1,000㎡ | 0.78(22%減額) | 0.8(20%減額) |

| 3,000㎡ | 0.74(26%減額) | 0.74(26%減額) |

| 5,000㎡ | 0.71(29%減額) | 0.72(28%減額) |

<大事なこと>

地積規模の大きな宅地は、大きな土地をお持ちの方は使える可能性があるので忘れずに適用しましょう。

<昨日の出来事>

午前中はお客様との打ち合わせ、午後はこまごまとした作業を。

夕方はランニング7.5km。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応