相続時精算課税制度を使って贈与税の申告をする理由に、生前にまとまった財産を贈与することもあるかと思います。

ただし、相続時精算課税制度の使い方を間違えると、思わぬ贈与税の負担をしなければならなくなります。注意点をまとめてみました。

届出書を出すとき

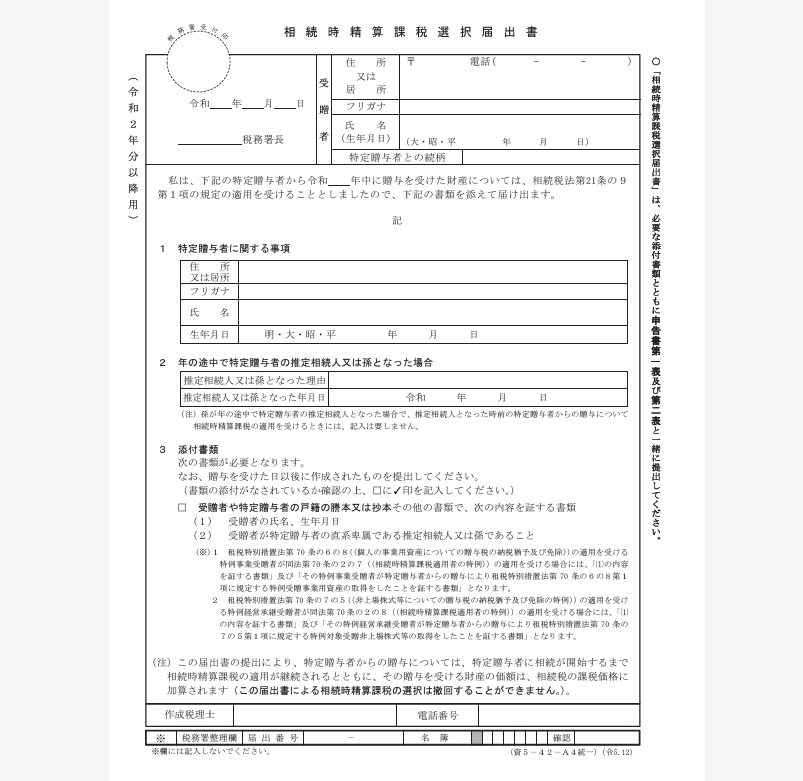

相続時精算課税制度を使って贈与税を計算するには、相続時精算課税制度選択届出書という書類を税務署に出す必要があります。

相続時精算課税制度選択届出書は、贈与税の申告期限である3月15日までに贈与税の申告書といっしょに提出する必要があります(110万円以下の場合で申告不要な場合には単独での提出もできます)。

出し忘れたら…

通常の贈与と同じ扱い(つまり暦年贈与扱い)になってしまいます。

もちろん、期限内である必要があります(1日の遅れもダメです)。

1,110万円の贈与をしていたら、相続時精算課税制度を使って贈与税を納めなくてすみますが、

出し忘れたり、期限を過ぎると、贈与税は177万円かかります。

贈与税は高額になりますので、申告も慎重に行いましょう。

申告書を出すとき

相続時精算課税制度は、2,500万円の特別控除額という非課税枠があります。

ただし、この優遇措置が使えるのは、贈与税の申告書を期限内に提出した場合に限ります。

例えば、1年目に1,110万円の贈与を受け、相続時精算課税制度選択届出書と申告書を提出したとします(残りの非課税枠は1,500万円)。

その後、2年目にも1,110万円の贈与を受けたが、申告するのを忘れてしまったとします(期限を過ぎてから出した場合も同様です)。

この場合には、非課税枠が残っていたとしても、その枠は使うことはできません。

この場合には、20%の贈与税がかかり、

200万円( (1,110万円 - 110万円)× 20%)ほどの納税が必要になります。

ただし、非課税枠は使っていないので、翌年以降に繰り越すことができます。

また、この贈与税200万円は相続が起きたときの相続税の前払いの性質があるため、相続税の申告の際に相続税の一部として充当されます(場合によっては戻ってきます)。

とはいえ、期限内に申告していればその時には納めなくてよかった税金です。

相続時精算課税制度を使っているときには、贈与税の申告期限には十分注意しましょう。

贈与をする人ごとに提出する

相続時精算課税制度選択届出書は、贈与する人と贈与を受ける人を1組として、1枚提出します。

つまり、父親から500万円・母親から500万円の計1,000万円贈与を受けて、どちらの贈与も相続時精算課税制度を使う場合には、届出書を2枚提出することが必要です。

父親からの分の届出書は出しても、母親の分の届出書を出し忘れると、

父親の分は相続時精算課税制度を使うことができますが、

母親の分には相続時精算課税制度を使うことはできません。

父親からの贈与は非課税枠の範囲内で贈与税の納税は不要ですが、

母親からの贈与は通常の贈与税の計算となり、48.5万円ほどの納税が必要になります。

複数の方から贈与を受けた場合には、相続時精算課税制度選択書も複数必要になるのでご注意をください。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応