法人を設立する際には、初めに会社にお金を入れる必要があります。

その設立時に会社に入れるお金を資本金といいますが、資本金の金額が税金にも影響を及ぼすことがあります。

消費税

法人を設立するときのメリットのひとつに消費税の免税期間ができることがあります。

事業主体が個人から法人に変わり、新しい法人には2期前の売上がないからです。

法人成りをしている場合には、売上規模が大きくなっている場合もあるので難しい面もありますが、最大で2年間消費税の免税の特典を受けることができます。

インボイスの登録をしてしまえば、消費税の免税を受けることはできませんが、2割特例の特典は受けることが可能です。

ところで、消費税と資本金の関係ですが、資本金を1,000万円以上入れてしまうと、1期目から消費税の免税の恩恵を受けることができません。

法人成りの場合には、節税目的で行うことが多いかと思われますが、消費税の免税の恩恵を受けるためには、資本金の額は1,000万円未満にしておきましょう(きりのいい、1,000万円もダメです)。

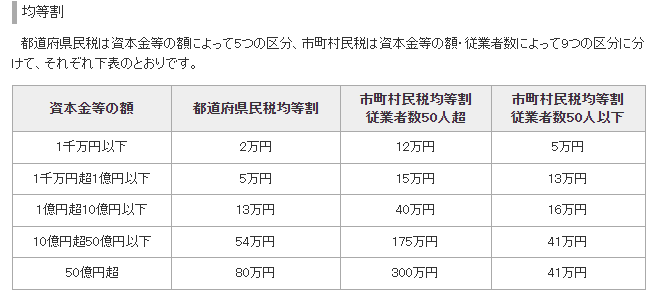

法人住民税の均等割

法人住民税には、均等割といって必ず払わなくてはならない税金があり、

7万円(都道府県2万円、市区町村5万円)が最低ラインです(自治体により、金額が少し高くなることがあります)。

法人の場合には、赤字であっても最低7万円の納税が発生します。

ところで、法人の均等割ですがこれも資本金の額により異なります。

資本金の金額が1,000万円にボーダーラインがひとつあります。

資本金の金額が1,000万円の場合には均等割は7万円ですが、

1円でも超えてしまうと、均等割が18万円になってしまいます。

資本金はいくらにすればいいのか?

会社設立で税金に影響を及ぼすのは、資本金が1,000万円からです。

そのため、1,000万円未満で設立するのが一番メリットがあります。

ところで、現在では1円からでも会社の設立が可能ですが、少なすぎるのは思わぬ問題が生じる場合があります。

資本金は会社にとっては返済不要のお金であるため、会社の力を測る指標のひとつです。

資本金が少ないと、イメージ的に力がない会社と判断されることもあります。

取引の金額が大きくなるようだったら、相手方に会社の状況は調べられてしまいます。

資本金の金額は、法務局で登記簿謄本をとるとわかってしまいます。

取引する人が、躊躇しないような金額は避けておきましょう。

1円で会社を設立すれば、「1円の会社かぁ」という悪い印象になってしまいます。

設立時には、100~500万円が多いかと思われます。

資金的に足りないようだった場合には、それに加えて社長(かつ出資者)が会社にお金を貸してスタートするケースが多いです。

<大事なこと>

資本金の金額によって、税金に影響を及ぼす場合があります。

ただ、少なすぎると信用問題も起きてしまいます。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応