原則課税で計算している場合には、仕入税額控除を受けるには、

インボイスの保存が必要になりますが、

特定のものには、帳簿に記載(会計ソフトに入力)するだけでOKです。

仕入税額控除を受けるには

仕入税額控除とは、消費税を原則課税で計算した場合の、

預かった消費税から引くことができる、払った消費税のことです。

仕入税額控除を受けるためには、

・請求書等を保存する(請求書やレシート)

・帳簿に記載する(会計ソフトに 日付、相手先名、金額、内容を入力すればOK)

が必要です。

なお、特例で3万円未満、かつ、やむを得ない理由がある場合には、帳簿のみで仕入税額控除をすることが認められていましたが、この規定はインボイス開始と同時に廃止になります。

インボイスが不要なもの

基本的には、仕入税額控除を受けるためには、請求書等と帳簿いずれも必要ですが、

請求書等は必要なく、帳簿に記載すればOKなものもあります。

3万円未満の公共交通料金

3万円未満の交通費のうち、鉄道(特急料金含む)、バス、船での交通費は、インボイスの発行が免除されているため、帳簿に記載するのみでOKとなります。

一方で、飛行機・タクシー・ETCはこれには該当しません。

入場券で使用時に回収されるもの

自販機で購入したもの(3万円未満)

自販機で購入したものについては、帳簿に記載するのみでOKです。

ただし、スーパーのセルフレジや、コインパーキングのように、お金のやり取りのみが機械でおこなわれていて、サービスが別で行われているものは対象外です。

従業員に支給する通勤手当、日当など

従業員に支給する、通勤手当や、出張旅費、宿泊費、日当などは、帳簿に記載するのみでOKです。

もちろん、従業員にインボイスを登録させる必要はありません。

なお通勤手当は、非課税限度額を超えて支給していても、業務上必要なものは源泉所得税の課税対象になっているものであっても、仕入税額控除を受けることができます。

インボイスの登録していない方から買い取る一定の棚卸資産

一定の業者が、販売用のためにインボイスを登録していない方から買い取る、販売用のものについては、帳簿に記載するのみでOKです。

・宅建業者が買い取る販売用の建物

・古物営業者が買い取る販売用の古物

・質屋が買い取る販売用の質草

・販売用の再生資源や再生部品

が該当します。

ただし、販売用の棚卸資産である必要があり、自社で利用するためのものは該当しません。

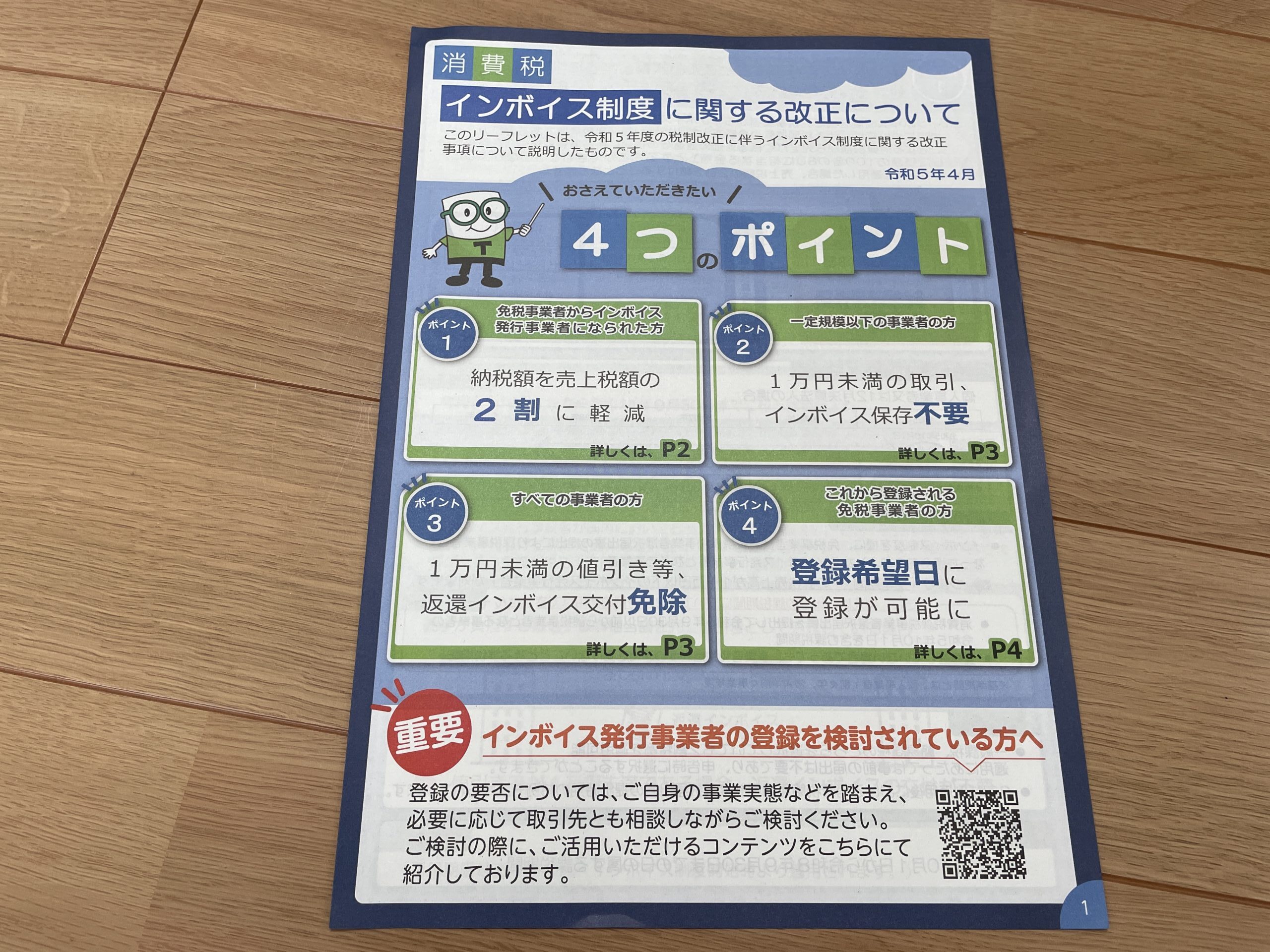

少額特例

領収書や請求書が不要なものとは別に、

・基準期間(2年前)における課税売上高が1億円以下

・特定期間(前年の初めの6カ月)における課税売上高が5,000万円(給与判定不可)

のどちらかに該当すれば、

税込10,000円未満であれば、帳簿のみで仕入税額控除を受けることができます。

これが使えるのが、令和5年10月1日から令和11年9月30日までです。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応