相続税では、税額控除で相続税が安くなる特例はあまりありませんが、

その中で、相次相続控除という税金が安くなる特例があります。

どのようなものか、まとめてみました。

Contents

相次相続控除とは

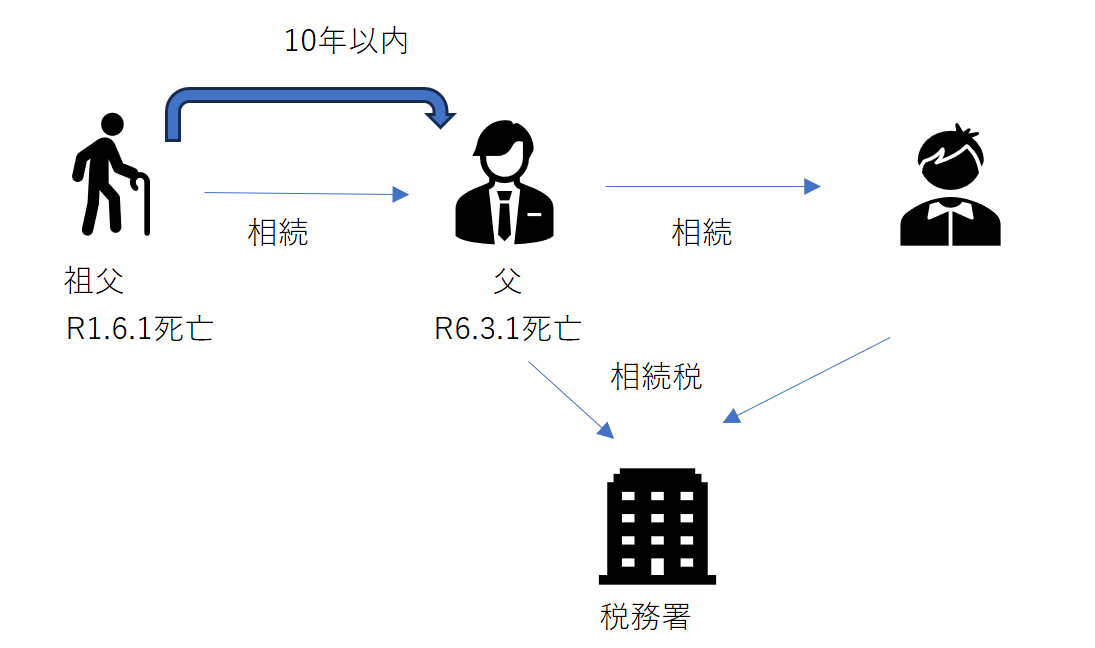

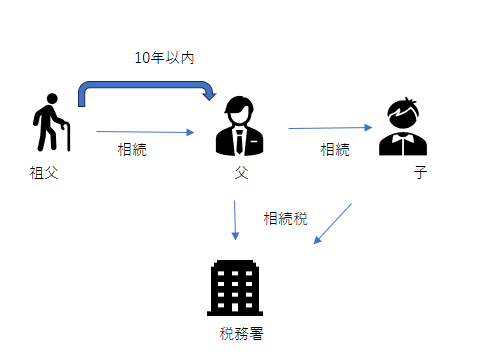

相次相続控除とは、比較的短期間(この相次相続控除のルールでは10年以内)において相続が起きて、かつ相続税を納めることになってしまうと、相続税の負担が大きくなってしまうことから、その負担を調整するために設けられたものです。

若干ルールがややこしいですが、上記のイメージ図で相次相続控除を受けることができるのは、2回目の父の相続の時で、子が受けることができます。

具体的にこの税額控除の規定を受ける条件は、

1.相続人であること(上記の例では、子が父の相続人)

2.2回目の相続の時に亡くなった方が、1回目の相続の時(今回の相続から10年以内)に財産をもらっている(上記の例では、2回目の相続の時に亡くなった父が、10年以内の祖父の相続の時に財産をもらっています)

3.2回目の相続の時に亡くなった方が、1回目の相続の時に相続税を払っている(上記の例では、2回目の相続の時に亡くなった父が、10年以内の祖父の相続の時に財産をもらって相続税を納めている)

のすべて満たしている必要があります。

控除額

相似相続控除額は、ルールもややこしいですが、計算もややこしいです。

次の(1)~(4)のすべてをかけた金額です。

(1)2回目の相続で亡くなった方が、1回目の相続の際に納めた相続税

(2)(2回目の相続で亡くなった方の財産の合計)÷(2回目の相続で亡くなった方が1回目の相続でもらった財産 - その時に払った相続税)

※1より大きくなる場合には、1として計算します

※これは、1回目の相続の時の財産(相続税を払った後)が、2回目の相続の時にどれくらい財産が残っているかどうかを計算するものです。

(3)(2回目の相続でもらった財産)÷(2回目の相続で亡くなった方の財産の合計)

※このルールを受けようとする相続人が、財産をどれくらいの割合でもらうかを計算するものです。

(4)(10年 - 1回目の相続から2回目の相続の期間) ÷ 10年

※1回目の相続から2回目の相続の期間は、1年未満は切捨て

相次相続控除の具体例

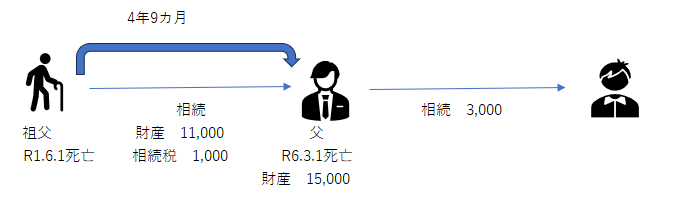

相次相続控除の計算例は、以下のとおりです。

1回目の相続の時に、父は祖父から財産を11,000もらう(1,000の相続税を納付)、

1回目の相続の時に、父は祖父から財産を11,000もらう(1,000の相続税を納付)、

2回目の相続の際の、父の財産総額15,000で、うち子は3,000をもらったとします。

上記の計算方法に当てはめると

(1) 1回目の相続の時に納めた相続税 1,000

(2) 15,000(父の財産) ÷ (11,000(祖父からもらった財産)- 1,000(その時に納めた相続税)) > 1 なので、(2)は1になります。

(3) 3,000(父からもらった財産)÷ 15,000(父の財産総額) = 0.2

(4) (10年 - 4年)÷ 10年 = 0.6 ※4年9カ月は4年として計算します。

相次相続控除額は、

(1)×(2)×(3)×(4)= 120 となります。

<大事なこと>

相次相続控除は、前の相続から10年たっていないようだったら、使えるかどうか検討してみてください。計算自体はもう少しややこしいので、今回書いてないことも結構ありますので、使えるようであったら慎重に計算しましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応