自分の持っている土地に接している道路が私道である場合には、その私道持分も相続税の対象になります。

固定資産税が課税されていない場合であっても同様です。

固定資産税はかからないケースがほとんど

私道とは、道路のうち国や自治体が所有している公道とは違い、個人が所有している道路をいいます。

私道を所有している場合であっても、次のような要件を満たしている場合には、申請をすることによって固定資産税は課税されません。

(非課税の対象になる私道)

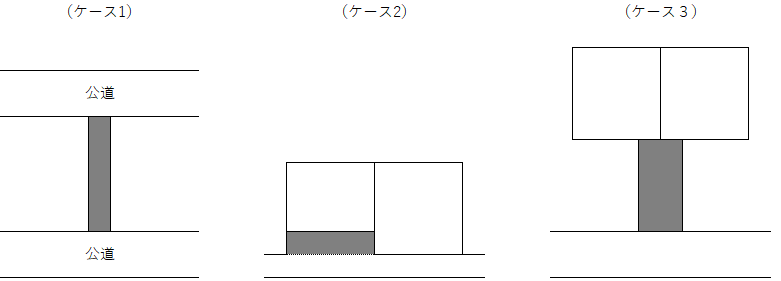

・公道から公道に通り抜けることができる場合(ケース1)

・セットバック(道路幅員4mを確保するために道路として提供)した場合(ケース2)

・その道路を通らなければ、公道に出ることができない家が2以上ある場合(ケース3)

(非課税になる要件)

・見た目が道路であること

・誰でも通ることができること

・制約をつけていないこと

・道路と使用している敷地部分が明確に区分されていること

そのために、ほとんどの私道には固定資産税は課税されません。

相続税では課税の対象になる

固定資産税がかかっていないと、忘れがちになりますが相続税では課税の対象になります。

特に自治体によっては、固定資産税が課税されていないことから毎年送られてくる固定資産税の通知に記載されていないこともあります。

レアケースでは、名寄帳にも記載されていない場合もあり注意が必要です。

評価額0の場合

上記のケース1や2の場合には、自分の持っている土地ではあるものの、その沿道上に住む人以外の方が通る可能性が非常に高くなり、公道とほとんど変わりありません。

このような場合には、評価額は0円となり、相続税への影響はありません。

またケース3の場合でも、その途中に公共の施設(公民館やバス停など)がある場合にも、その沿道上に住む人以外の方が通る可能性が非常に高くなるため、評価額は0円となります。

評価額30%の場合

ケース3の場合で、その沿道上に住んでいる方以外の利用がほとんどない場合には、私道であっても、財産として評価をする必要があります。

私道を評価する場合には、

1㎡あたりの単価 × 30% × 面積 によって、計算します。

自分の持っている土地とはいえ、道路である以上、自由に使うことができないので30%で評価していいことになっています。

私道の場合には、間口も小さく、奥行が長く、隅切りもあると形も不整形になることから、各種減額の補正率も利用することができます。

また、特定路線価を申請している場合には、

特定路線価 × 30% × 面積 によって評価することも可能です(各種減額の補正率の利用不可)。

小規模宅地等の特例も使える

私道は道路ではあるものの、私道の沿道に持っている土地が小規模宅地等の特例を使うことができる場合には、その私道持分も同じ理由で小規模宅地等の特例を使うことができます。

その沿道にある土地は、私道がなければ使うことができないからです。

忘れずに使っておきましょう。

<大事なこと>

私道は固定資産税がかからないケースが多いですが、相続税の対象にはなりますので、忘れずに計上しておきましょう。

<昨日の出来事>

昨日はセミナーの視聴を。合間に郵便局へ新料金の切手とレターパックをまとめ買いをしに行ったのですが、ずいぶん値上がりしたものだと感じました。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応